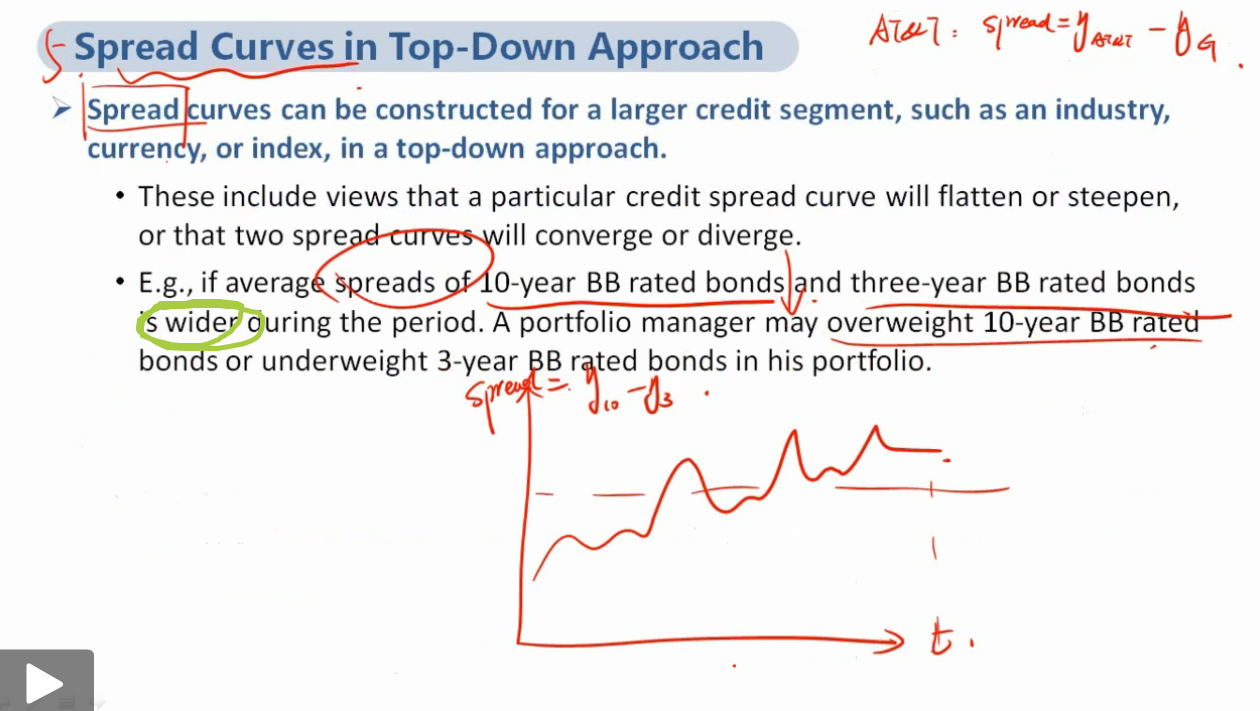

请问:在课后题答案中说因为3-year BB rated bond和1-year BB rated bond之间的credit spread变narrow,所以我们需要overweight 3-year bond,underweight 1-year bond。但在Top-Down Strategy那一章课件的378页中,在说到10-year BB rated bond 和 3-year BB rated bond之间的spread变wider的时候,是overweight 10-year, underweight 3-year的。为什么这两种说法有矛盾?一个是变narrow的时候要overweight Long-term一些的那个bond,而另一个则是说在变wider的时候需要overweight long-term一些的那个?