发亮_品职助教 · 2019年02月18日

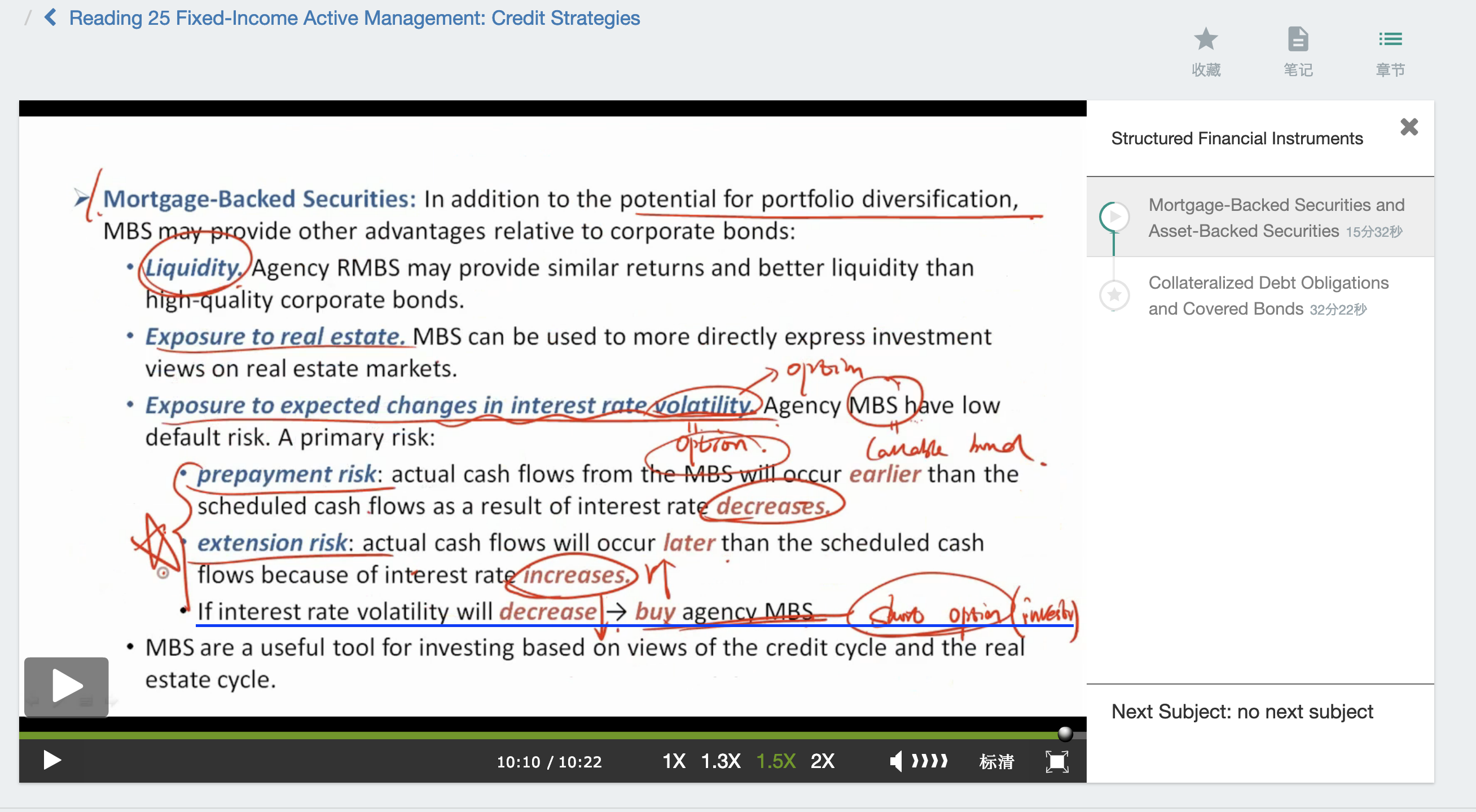

MBS可以看成和Callable bond一样,是含有Short call option的。

也就是说对于MBS债券的持有者,可以看成债券有被提前赎回的风险。

回想MBS(Mortgage-back securities),资产池就是房贷,而在利率降低时,贷款者就会提前偿还掉房贷,然后以更低的利率重新融资,享受利率下跌带来的好处。

这样MBS的资产池就会提前收到现金流。MBS这种债券就有被提前偿还的风险。

所以当利率降低时,MBS相当于被提前赎回,这种特性就非常像Callable bond;

所以MBS就可以理解成和Callable bond一样,是包含一个Short call option。

如果预期Volatility上升,那么Convexity大的债券能够享受涨多跌少的好处;

相反,预期Volatility下降,收益率几乎不怎么波动,那么Convexity就没用处了。

同时购买Convexity是需要成本的,Convexity较大的债券购买价格较高而收益率较低。

这样在收益率曲线Volatility下降时,Convexity大的债券无法享受收益率变动时涨多跌少的好处,同时购买Convexity还付出了额外的成本。

所以在收益率Volatility预期下跌的情形下,就可以选择降低债券的Convexity,这样可以增强收益。比如卖出Option降低Convexity来赚取期权费可以增强收益;

或者是买入MBS或者Callable bond,因为这种债券相比可比的不含权债券Convexity更小,卖价更便宜,这也可以增强收益。

所以在Volatility下跌的情况中,买MBS,买Callable bond,就是间接地卖出了Option来降低Convexity;也可以直接卖出Option来降低Convexity。