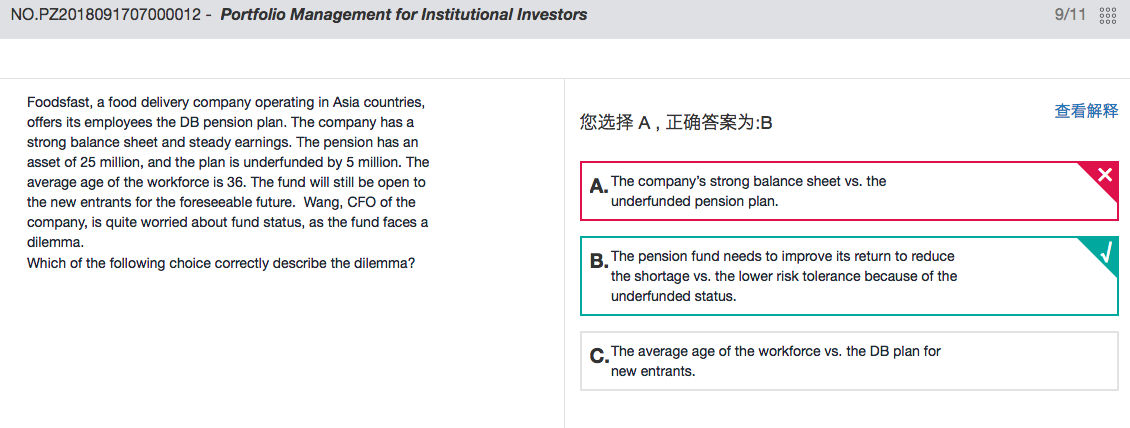

这是月考中的一题,A和B我纠结了一会儿。A选项我的理解是,公司本身盈利能力强所以提高了风险容忍度,而fund的状态又降低了风险容忍度,所以是个dilemma,公司不知道怎么做投资的决策,是激进还是保守些。而B选项我觉得也没有错,目前的underfunded状态使得公司纠结于做保守还是激进的投资决策。

额外的小问题是,对新人关闭 DB plan(the DB pension is thinking about closing the fund to the new entrants)会降低公司风险容忍度,我的理解是今后从DB转成DC,公司要付固定的contribution,所以风险容忍度增加了?