发亮_品职助教 · 2019年01月01日

对的,你的理解完全没有问题!

事实上只要将来实现的利率(Spot rate),比期初购买债券定价用到的Implied forward rate低,Riding the yield curve就成功;

你所说的长端利率下降,就属于这种情况;

Stable yield curve,也是保证了将来实现的利率(Spot rate),低于期初的Implied forward rate;

说起来比较抽象,举一个例子:

1-year spot rate: 3%

2-year spot rate: 5%

3-year spot rate: 7%

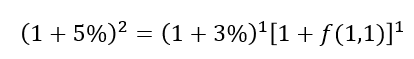

这是期初的Spot rate;而根据这个Spot rate,1年后的1-year forward rate f(1,1)等于7.039%;

计算公式如下:

也就是说,站在期初,对于一个2年期债券,Spot rate的信息反映是:未来第二年末现金流折现到第一年末使用到的利率是7.039%

而预测Yield curve stable,就是预测一年过去后,Spot rate仍为:

1-year spot rate: 3%

2-year spot rate: 5%

3-year spot rate: 7%

此时2年期的债券变成了1年期,最后一笔现金流折现到当前的折现率为3%,远远低于期初的Implied forward rate 7.039%,所以存在价格增值部分,即Riding the yield curve的收获。

也就是说,期初购买债券的时候,债券定价使用到的Implied forward rate很大,由于假设了Stable yield curve,收益率曲线没有实现期初的Implied forward rate,而是使用了更小的折现率。

你说所的长端利率下降,比起Stable yield curve来说,将来实现的利率更小了,也就是有更大的Capital gain部分。所以比Stable Riding the yield curve收益还高。

当然,Riding the yield curve的目的就是在预期收益率曲线不变的情况下,通过这种策略增强收益(相比较Buy-and-hold);

如果能够精准的预测到未来长端利率下降,那直接增加Duration获得Capital gain;实际上Riding the yield curve的收益相比利率下降增加Duration获得的收益而言太小了;