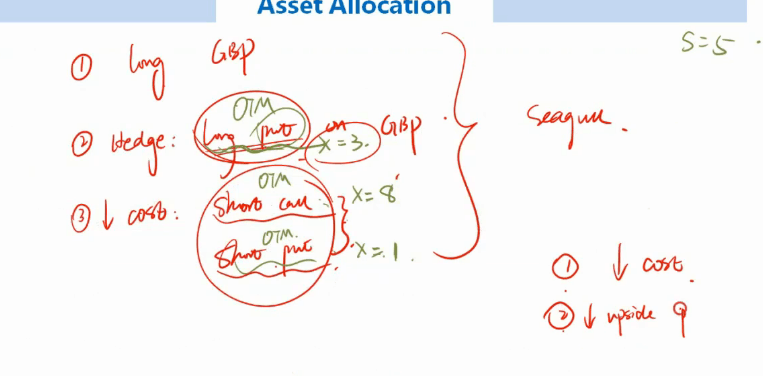

课件中讲到:

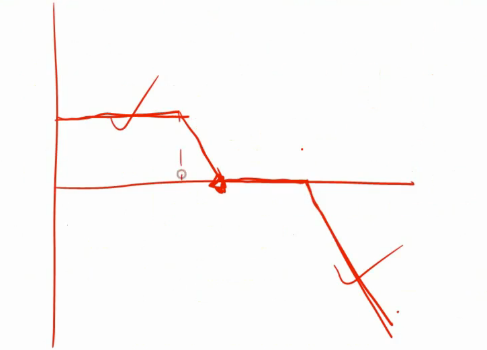

举个例子及持有A股票+long 中间执行价格的put -高执行价格的call-低执行价格的put,而课件中讲到的图形是这样的

横轴是标的价格,纵轴是seagull 价值吗?如果是这样,为什么会产生高标的价格时的无限亏损?有一个基础资产的前提下,比如资产价格为7元,call执行价格为8元,这个时候call是out of money,假设价格涨到100元,put option 不会执行,整个seagull 应该是有一块钱的利润,即使考虑期权费用,最多也是一个确定值得亏损,怎么会产生无限亏损呢?