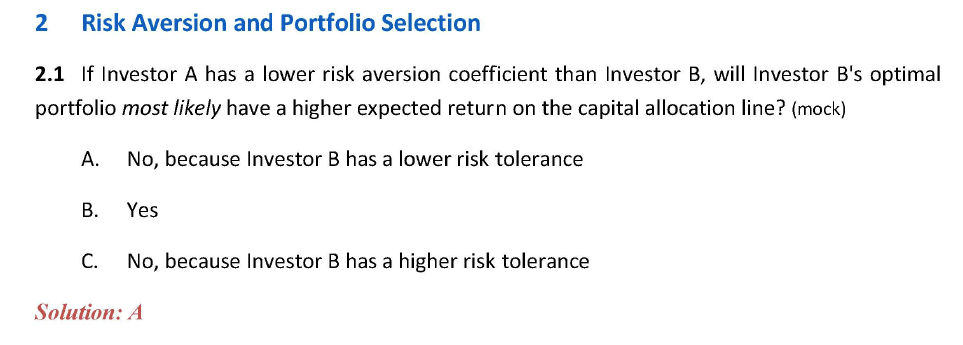

老师好,这道题该怎么理解?

C选择可以很容易排除掉:因为A的风险厌恶系数更高,说明A的风险承受能力更弱,风险的容忍度更低,反过来,B的风险容忍度就更高。

但是A和B中。我不是很理解。

可否画个图,我想知道二者什么原理在CAL上得到不同的expected return的portfolio的原理、图示、和推导过程。

谢谢老师。

Shimin_CPA税法主讲、CFA教研 · 2018年11月19日

risk aversion coefficient是风险厌恶程度,coefficient越大,风险厌恶程度越高。这里你分析反了。

A的risk aversion coefficient小,所以A的风险厌恶程度低,也就是A没那么讨厌风险,所以A对风险的容忍程度比较高。那么相对的,B的风险容忍程度就比较低,所以选项A的描述正确。

为啥optimal portfolio不同?因为optimal portfolio是无差异曲线与CAL的切点。AB的风险容忍度不同,所以画出来的无差异曲线也不同,所以optimal portfolio也不是同一个点。但是,B的optimal portfolio一定是在A的左下方,因为B的风险容忍度低,更讨厌风险,所以他选的最优组合一定是风险低收益率低的。