我们明明有variant of hedging/return seeking的方法为什么这里用不了?surplus适用于overfunded的情况吧

01:11 (2X)

Lucky_品职助教 · 2025年02月13日

嗨,爱思考的PZer你好:

同学你好:

这道题的选项里没有给出这些variants的信息,为什么要用?我们答题不是应该按照题目的逻辑来么?

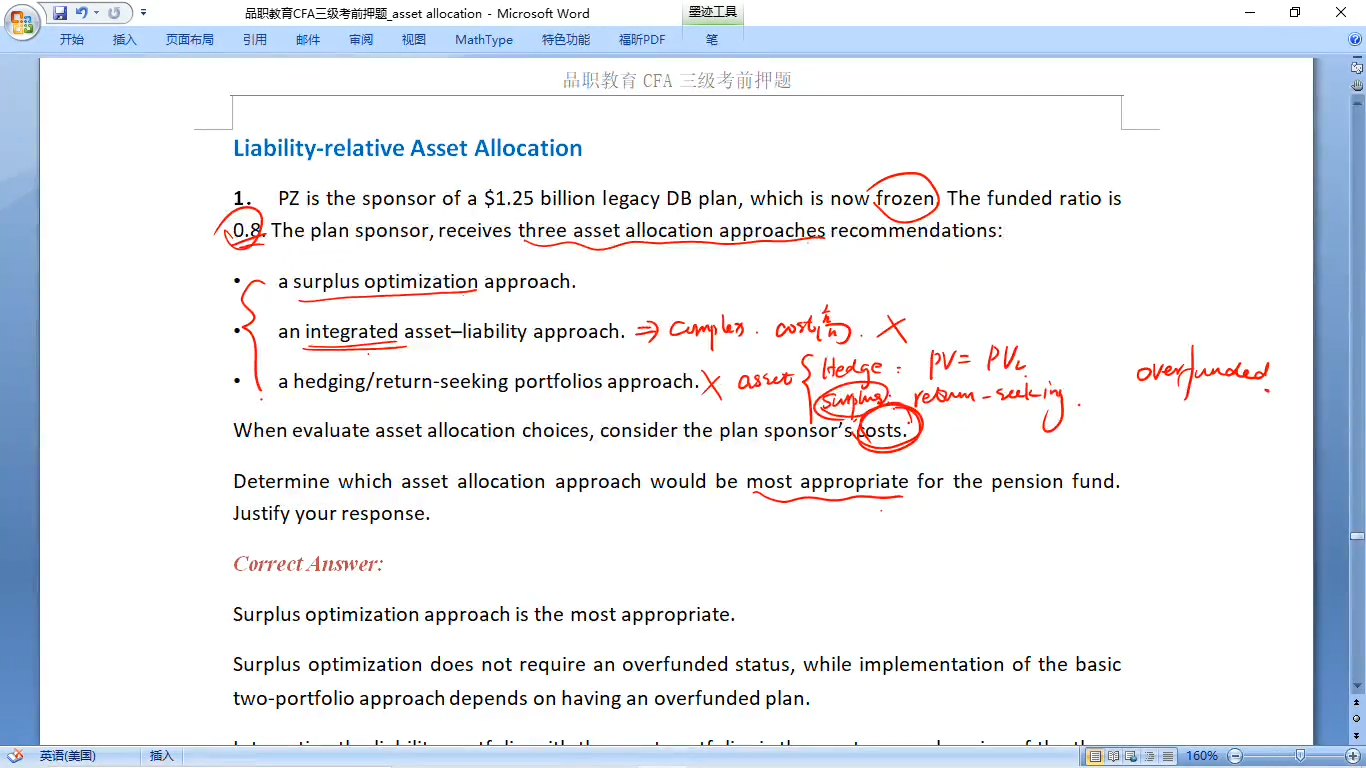

Hedging/Return-seeking 的方法,只有是最基础的模式时,必须要求是positive funded ratio,但是它还有两种变形,Partial hedge 和 Dynamic versions,并不要求positive funded ratio。也就是说,在如果想更加激进,或者打破这个局限,就引入了这两个变种策略.

这两个变种的策略,因为涉及Partial hedge,所以主要针对更加激进的Portfolio,所以这个策略对Underfunded会更好用一些,因为Underfunded时,这种策略可以加大Expected return,有机会补充缺口。这样即使没有surplus,基金经理也可以采用这些方法来更激进的投资,达到fully funded的目的。

但是这些variants 和 basic hedge/return seeking的方式,并不能混为一谈,在逻辑上它们的区别还是很大的。

这里需要将hedge/return seeking和Surplus optimization做一个区分,总的来说Surplus optimization中是将A-L得到的surplus看做一个整体,本质上是对组合的surplus进行最优化求解,求的是surplus的效用最大化。如果underfunded,surplus为负,这个方法的目的就是缩小负值。

而hedge/return seeking则是将一块蛋糕切成两块,变成hedging portfolio(A=L)和return-seeking portfolio(A>L),hedging部分用于cover liability,return-seeking部分追求收益。overfunded是hedge/return seeking的必要条件,同时也是这个方法的缺点。

所以Surplus optimization什么情况都适合。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!