11:50 (1.5X)

strategy是sell CDS protection on 10-year CDS,十年期的CDS的CDS spread比fixed coupon大,所以在一开始buyer应该要给seller upfront payment,为什么算seller的total return时不考虑他一开始就受到的upfront payment呀?谢谢

发亮_品职助教 · 2025年01月26日

已经考虑过了,因为upfront premium的盈利是算在价差里面了。所谓的CDS价差收益,其实就是upfront premium的盈利。

所以在算CDS的收益时:Coupon + 价差收益

也可以理解成是:coupon + upfront premium收益。

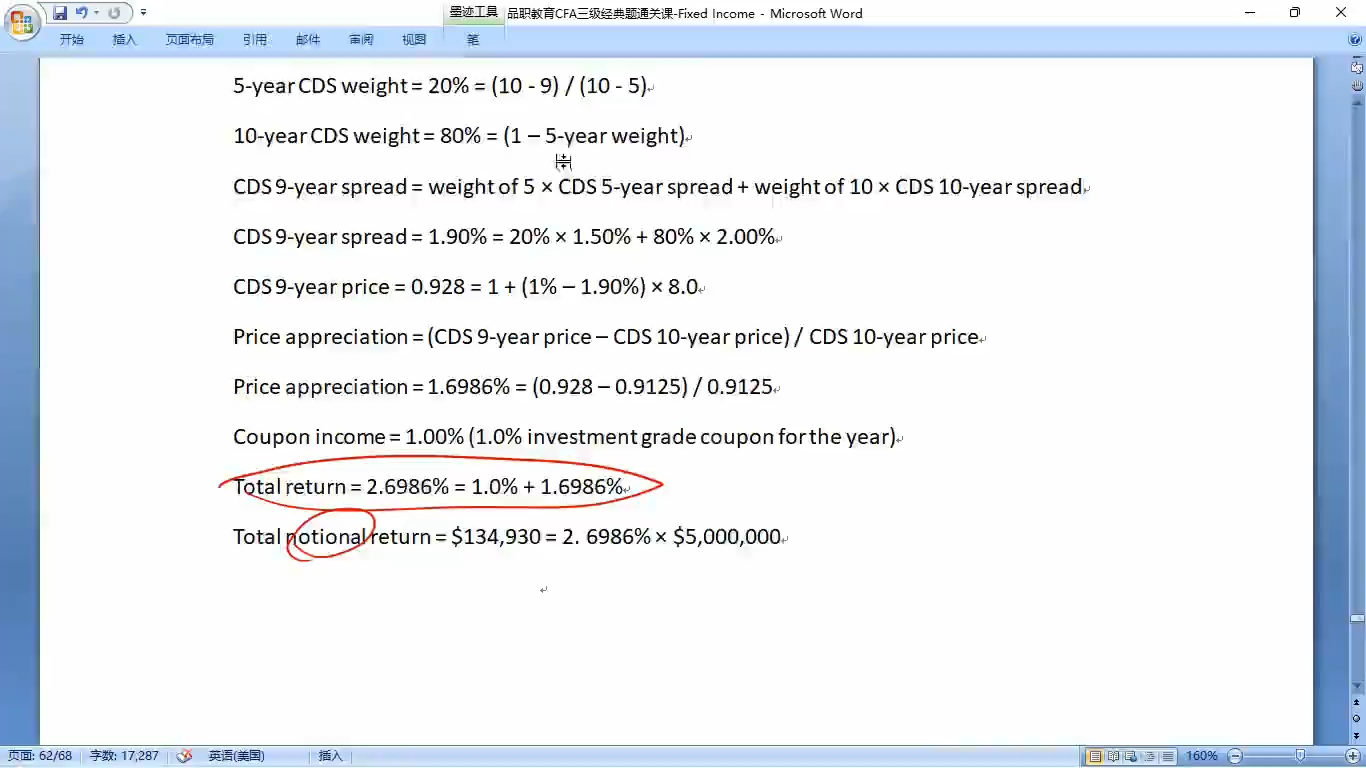

以这道题为例:

期初的CDS价格是:0.9125

期末的CDS价格是:0.928

这个价格其实不是CDS的交易价格,而是用来算Upfront premium。

理论上CDS合约在签订的时候,是一个公平合约,其价格应该等于面值Par=1.

算出来的CDS price与1之间的差值,是其中的一方给另外一方支付的upfront premium。

期初签入CDS的时候,价格为0.9125,说明CDS合约卖便宜了,合理的价格应该为1。所以CDS buyer应该向seller支付一个upfront premium,金额为:

(1-0.9125)=0.0875

我们作为本题的seller,收到0.0875。

现在,我们想算一下这份CDS合约的盈利。所有衍生品合约的盈亏计算都是在期末签订一份反向对冲合约,两份合约的价格轧差为旧合约的净利润。

期初我们卖出CDS合约,则期末应该买入CDS合约进行平仓对冲。

期末买入时,CDS的价格为0.928,这个价格是买便宜了。我们作为买方,应该向对手方支付upfront premium:(1-0.928)=0.072

期初,我们收到0.0875的upfront premium,期末支付0.072,差值为:

(0.0875-0.072)=0.0155

以上差值,其实也是用CDS期初与期末的价格减出来的价差:

(0.928-0.9125)=0.0155

所以,在计算CDS的盈亏时,期初与期末的价差本质上是upfront premium的盈利。

之后在计算CDS总收益时,就是(coupon + 价差),而价差本质就是upfront premium。