嗨,努力学习的PZer你好:

同学你好:

先回答你的第一个问题。

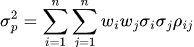

因为,Porfolio的variance不仅仅取决于单个资产的SD,还取决于资产之间的correlation。投资组合的方差公式为:

其中就包括资产之间的correlation。当考虑构建一个投资组合时,不同资产之间的相关性会影响组合的整体风险。

MVO的目标是在给定预期收益水平下最小化风险,或者在给定风险水平下最大化预期收益。为了实现这个目标,需要知道资产之间的相关性,因为它直接影响组合的风险结构。只有同时考虑预期收益率、标准差和相关性,才能准确地评估不同资产组合的风险 - 收益特征,从而找到最优的投资组合。

并且Correlation会影响efficient frontier的形状。当资产之间的相关性较低时,有效前沿会向左弯曲,这意味着在相同的预期收益水平下可以实现更低的风险。相反,如果资产之间的相关性较高,有效前沿会变得较为平坦。在极端情况下,当资产之间的相关性为+1时,有效前沿会变成一条直线。这是因为此时组合的风险只是各资产风险的加权平均,无法通过分散投资降低风险,投资组合的风险 - 收益权衡比较简单,没有因为分散化而带来的风险降低优势。

再回答第二个问题。

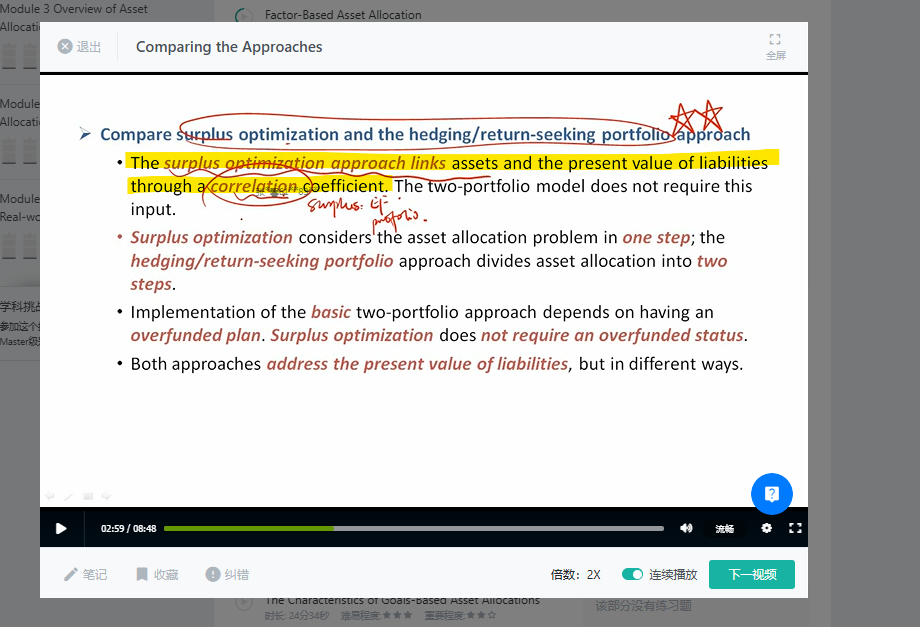

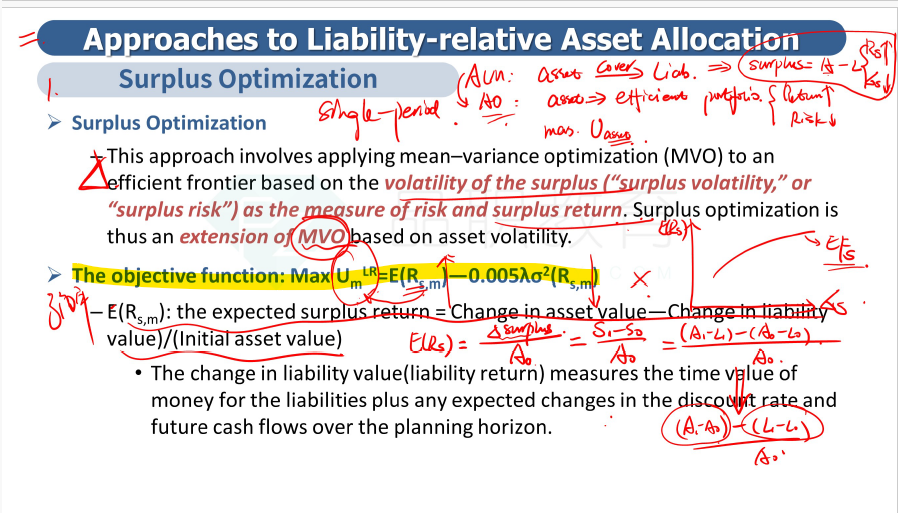

Surplus optimization中是将A-L得到的surplus看做一个整体,本质上是对组合的surplus进行最优化求解,求的是surplus的效用最大化。

Surplus optimization是MVO方法的变形。在MVO方法中,我们需要知道所有资产的expected return, standard deviation, correlation, 从而画出efficient frontier,在surplus optimization中,我们把MVO方法的纵坐标换成expected surplus return,横坐标换成surplus volatility,还需要资产surplus之间的correlation才能画出surplus 的有效前沿。所以surplus optimization输入变量为E(Rs), σs, ρ,是和MVO一样的 Us= E(Rs) – 0.005 λσs2求最值,原理完全相同。

surplus=A-L,Surplus Optimization 中的Surplus,本身就把资产和负债link起来了。其中 expected surplus return = Change in asset value―Change in liability value)/(Initial asset value)。linear correlation指的是做surplus optimization其实就是说输入变量也就是variance这一项中含有资产和负债的linear correlation。

回答第三个问题。

在经典的 MVO 和 Surplus Optimization 中,通常假设资产收益(以及资产和负债之间的关系)服从多元正态分布。在多元正态分布的假设下,相关系数能够很好地描述变量之间的线性关系。例如,对于两个正态分布的随机变量X和Y,它们的联合分布完全由各自的均值、方差和相关系数确定,并且这种关系是线性的。

从数学推导的角度,基于协方差矩阵(其中相关系数是重要组成部分)构建的模型,如组合方差的计算,是基于线性代数的原理。在这些模型中,相关系数所反映的关系是线性的。

在 MVO 和 Surplus Optimization 的目标函数中,通常考虑预期收益和标准差(风险)的权衡。这种权衡在经典模型中是基于线性关系构建的,例如夏普比率,它假设风险和收益之间是线性关系,而相关系数在衡量风险(组合方差)时也是基于线性假设融入模型的。所以这里的线性主要源于这种风险 - 收益权衡的基本假设和基于协方差(包含相关系数)的风险计算方法。

----------------------------------------------努力的时光都是限量版,加油!