05:41 (1.5X)

何老师说这两种方法计算liability的现值方法不一样。可以具体说一下怎么不一样么?特别是surplus的,谢谢

Lucky_品职助教 · 2024年12月04日

嗨,从没放弃的小努力你好:

同学你好:

surplus optimization 的PV计算方法:

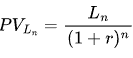

首先,计算负债现金流的现值(PVL)。通常采用合适的折现率(如基于市场利率和负债的风险特征确定)来折现未来每一笔负债现金流。例如,对于一笔在n年后支付Ln金额的负债,其现值为:

然后,计算资产现金流的现值(PVA),同样按照适当的折现率(考虑资产的风险)来折现。资产现金流的现值计算可能更复杂,因为资产收益具有不确定性。

最后,现值(PV)的计算结果可能是资产现值减去负债现值后的盈余现值,即, 或者是在满足负债现值的前提下,资产组合优化后的剩余价值现值。盈余优化的重点在于通过调整资产配置等策略,使这个PV达到最优,比如在控制负债风险的情况下,最大化资产超过负债的部分。

或者是在满足负债现值的前提下,资产组合优化后的剩余价值现值。盈余优化的重点在于通过调整资产配置等策略,使这个PV达到最优,比如在控制负债风险的情况下,最大化资产超过负债的部分。

Hedge/Return - seeking 的PV计算方法:

对于对冲部分,假设要对冲利率风险。如果持有固定利率债券来对冲浮动利率负债,需要计算债券现金流(包括本金和利息)的现值PVB,考虑债券自身的收益率作为折现率。同时,计算负债现金流的现值PVL(考虑与负债相关的利率等因素)。通过合理配置债券的数量等手段,使得对冲后的净现值 在利率波动情况下能够保持相对稳定或者符合预期的风险承受范围。

在利率波动情况下能够保持相对稳定或者符合预期的风险承受范围。

对于追求回报部分,会对具有潜在高收益的资产(如股票投资)计算其现金流现值。例如,对于股票投资,其现金流主要是股息和未来可能的股票出售价格。通过预测股息增长率等因素,采用股利折现模型, (如戈登模型)等方法来计算其现值。最终的现值计算可能是综合考虑对冲后的稳健现金流现值和追求回报资产的现值,具体权重取决于投资策略的风险偏好等因素。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!