1.a lognormal model 为何满足这俩性质

2.caliberating 和之前用implied price求波动率有啥区别

吴昊_品职助教 · 2024年11月12日

嗨,从没放弃的小努力你好:

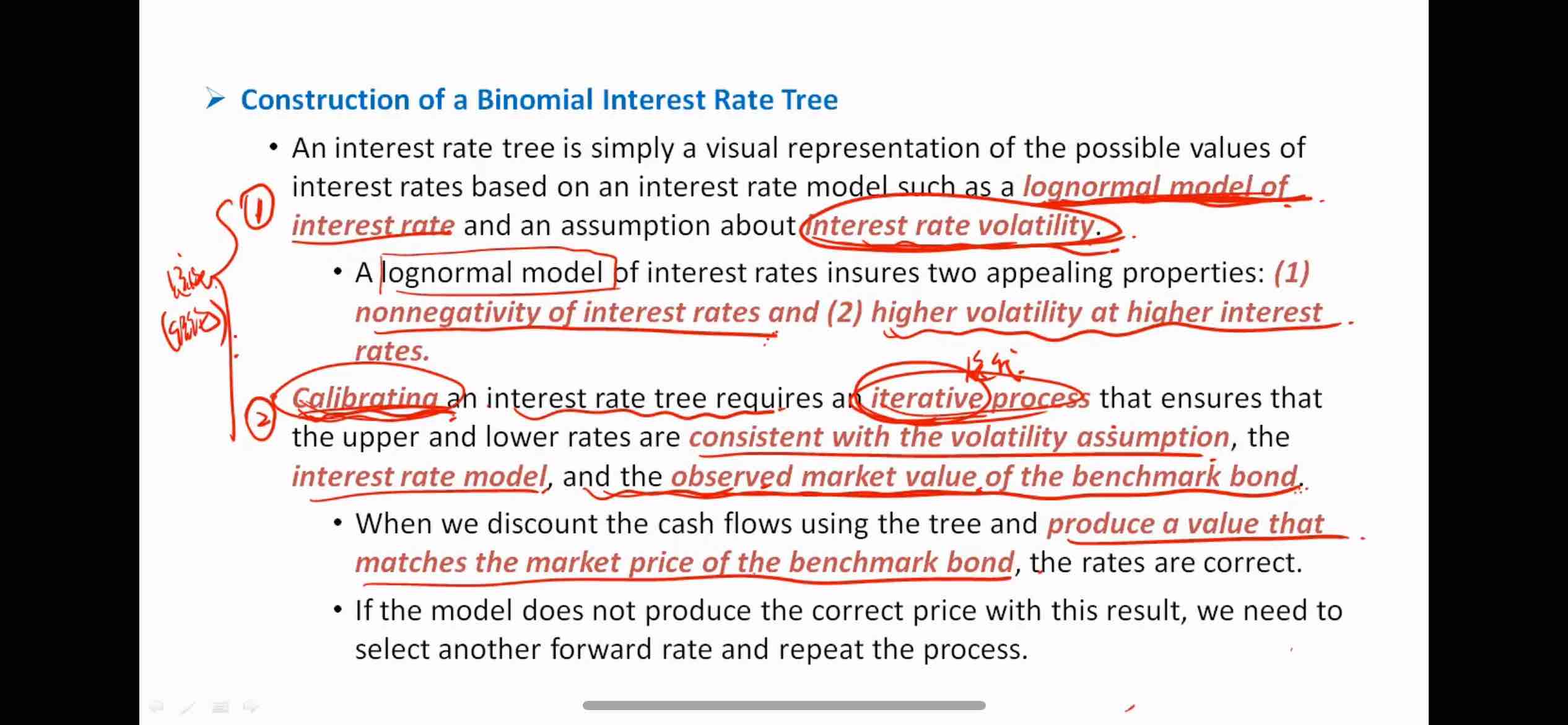

1、Lognormal 模型假设利率的对数是正态分布的,这使得利率永远不会为负(因为对数正态分布的值总是正数),从而满足非负性的要求。此外,lognormal 模型的波动性是与利率水平正相关的,这意味着在利率较高时,波动性也会增加。因此,lognormal 模型天然具备这两个特点。

2、Calibrating 和使用 implied price 求波动率的区别:

Calibrating(校准):在构建二项利率树时,校准的过程是为了确保模型生成的利率路径可以正确地反映市场中的基准债券价格。这个过程是迭代的,需要在每一步调整树上的利率,以使计算出的现金流折现值等于基准债券的市场价格。这种校准不仅考虑了波动率,还要确保树上利率的上下节点与模型假设和市场数据一致。

使用 implied price 求波动率:这是指通过给定的期权或衍生品市场价格,反推出使得模型价格等于市场价格的波动率值。这个方法专注于求解唯一的波动率参数,以使模型与市场价格一致,通常用于单因素模型,而不涉及对利率树进行逐步迭代的校准。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

李晨昱 · 2024年11月12日

假设x是价格,y是价格的波动率,也就是deltax / x,您说的log模型的波动率随着X增大而增大,是指y随着x增大而增大,还是指别的?