为什么选A

pzqa39 · 2024年09月30日

嗨,从没放弃的小努力你好:

同学你好~我是公司理财的答疑老师

在说题目之前我们先看一下图像和理论

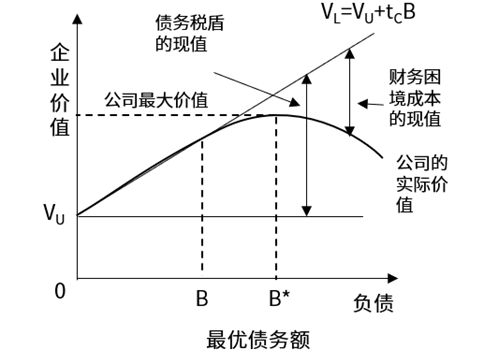

VL=VU+税盾效应现值-破产成本现值 公司可以通过增加债务资本获得税盾效应,增加其市场价值 当无杠杆公司开始增加贷款规模时,税盾效应使企业价值开始上升, 上升到一定程度B点,公司的财务风险增加,财务杠杆的负面影响开始起作用,出现了间接破产成本,此时继续增加贷款规模,EV仍然上升,但上升速度渐缓。 最后当边际破产成本=边际税盾效应时,即B*点,公司价值达到最大,债务规模达到最优。

以上是这道题的理论知识,然后我们再看一下题目分析:

公司通过增加债务资本获得税盾效应,从而增加企业的市场价值,但同时债务规模的增加也带来了破产风险和破产成本。

低债务水平: 当公司最初引入债务(如表中的债务水平0和25),其税盾效应还比较小,利息税盾现值为0或者0.4。但这时公司的财务困境概率也几乎为0,意味着破产成本几乎为0。所以在低债务水平时,公司的价值主要因为税盾效应而增加,而财务困境的风险非常小,因此边际税盾效应大于边际破产成本。

中期阶段: 随着债务水平的增加(如债务水平达到50或60),公司的利息税盾效应逐渐增加。债务水平为50时,税盾现值为1,但财务困境概率只增加到1%,此时的边际税盾效应仍然较大,而边际破产成本较小,公司价值继续上升。到了债务水平为60时,利息税盾现值达到1.2,财务困境概率增加到2%,但此时的破产成本还相对较低(仅2%),这意味着企业在此债务水平下仍然处于较佳的状态,边际税盾效应仍然大于边际破产成本。

B点是公司增加贷款规模时,税盾效应的提升速度开始减缓的临界点,但公司价值仍在上升。这个阶段是边际税盾效应和破产成本较为均衡的阶段。

高债务水平,B*点之后: 当债务水平继续增加(如达到70、80、90),虽然税盾效应还在增加(如70时税盾效应为1.5,80时为1.7,90时为2),但财务困境概率快速上升(70时7%,80时17%,90时32%)。此时的边际破产成本显著增加,超过了边际税盾效应。即便利息税盾效应进一步提高,公司价值的上升速度变得缓慢甚至停止,因为破产成本大幅度增加导致整体公司价值下降。

债务水平为60时,虽然财务困境概率开始增加(2%),但利息税盾效应(1.2)仍然较高,且破产成本相对较小。因此在这个点上,边际税盾效应仍然大于边际破产成本,公司价值接近最大化。

因此,选A(债务水平60)是合理的,因为在此点上,公司仍然可以通过债务增加获得足够的税盾效应,而财务困境的风险相对可控,边际破产成本还没有完全抵消边际税盾效应。

另外这道题不用分析这么多,直接看也是能判断出来的,债务水平为60时,公司的利息税盾现值是1.2,而陷入财务困境的概率仅为2%。债务水平更高时(如70、80、90),虽然利息税盾现值增加,但财务困境的概率也急剧上升(分别为7%、17%、32%),从风险角度来看,增加的风险远超过利息税盾带来的好处。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!