老师

Q1: LM2:为什么Share Based compensation产生的税会差异,要调减调增利润表上的所得税费用?

比如我受益日的金额是100、我的结算是150。结算大于受益日50,叫tax windfall,怎么理解在US GAAP下是调减利润表费用项目呢? 包括在IFRS下又怎么理解?

Q2: share Baer compensation 对估值的影响,两种方法分别怎么理解?多谢

王园圆_品职助教 · 2024年08月26日

问题2

在对公司估值的时候,需要考虑两种share-based compensation可能对估值造成的稀释影响的处理

首先,需要明确,分析师最终给到投资者的,是股票的每股价值 这样一个数据,而不是公司整体的equity value的价值,因为投资者买股票都是一股一股买的,所以投资者关注的是每股股票价格和价值之间是否有差异。

而每股价值value per share = equity 总价值/总的在外发行的股份数,而股权激励最可能的就是通过增加这个公式的分母也就是发行股份数,从而导致每股价值的降低

第一种,也就是已经发行了但是尚未授予的share-based compensation——可以直接通过1.计算稀释后的股份数diluted shares而不是未稀释股份数basic shares(计算diluted shares的方法就是前面说的treasury stocks的方法),后带入 value per share = equity value/diluted shares的这个公式来解决

或是通过2.直接在basic shares 的基础上加上一个毛估的稀释股份数作为上面粉色公式的分母来带入计算,也可以算出稀释后的每股价值

每股价值value per share = equity 总价值/总的在外发行的股份数

第二种,也就是未来可能会发行的share-based compensation——由于未来一旦发行员工股权激励,就会导致未来的股份数更多,相当于摊到未来每个股东头上的每股收益就会变少,所以这种未来潜在会发行的股权激励也会导致公司每股价值的减少,但是由于未来的股权激励要做预测实在是太难了,所以要想别的办法来调整未来的股权激励带来的影响

方法1,就是直接减少未来的FCFF的金额,由于equity value是由估计的未来的FCFF折现到0时刻,再减去debt后计算得到的,这种方法就直接缩小了上面粉色公式的分子从而也达到了缩小value per share的结果

方法2,直接在现有的粉色公式的分母上再加上一个估计的新增发行股份数,这样就导致了分母的变大从而也可以达到调小value per share 的结果

王园圆_品职助教 · 2024年08月26日

同学你好,

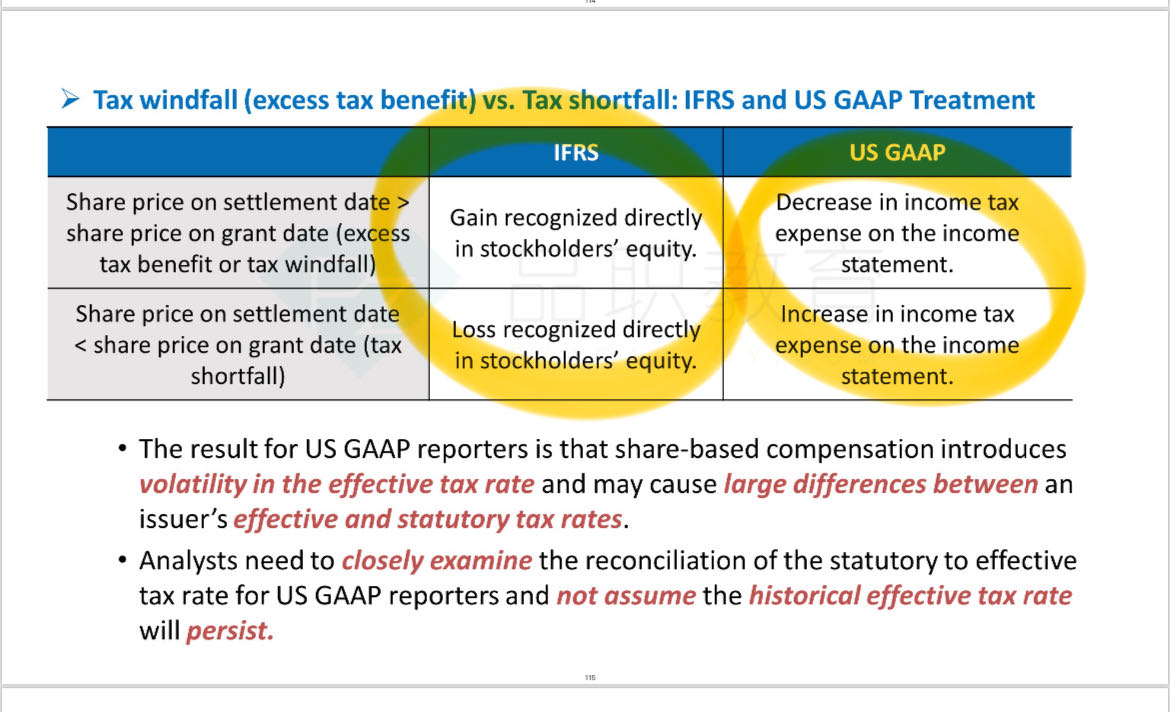

问题1:请看以下讲义截图,US GAAP下规定

因为公司之前是按照授予日股价的价格来确认RSU的fair value 并逐年摊销到I/S表下的compensation expense里面去的——这是会计的规定,也就是税前可以扣除的总费用就是授予日这天的股价这么多(就是你这里假设的100),会计上会按这个较低的费用来确认一个更高的税前收入从而计算出更高的应交税费

而真正settlement date,股价如果大于授予日价格(就是你这里假设的150),税法上规定是按实际settlement date的价格来记录税法上可以扣除的compensation expense——那税法上可以扣除的费用就比会计上高了很多,导致税法最后的应税收入就会更低,需要交的税就会比会计上记录的更少

实际交税是按照税法规定的金额交的,而会计上以为自己要交更多的税费,那这些少交的税费就跟天上掉馅饼一样,就是tax windfall

而IFRS下的规定也可以参考以下讲义截图,首先tax windfall还是shortfall也都是一样的确认原则,和US GAAP不同的是,IFRS直接都把这些收益损失确认在Equity而不是反映在I/S表里面,对I/S表各项没有直接影响;而US GAAP是直接把tax windfall/shortfall调减当期的income tax expense也就是反映在I/S表里面的,就会导致公司的应交税费波动更剧烈也更不好预测