视频里讲到,反向优化通过各个asset的市值权重作为w,以及各asset的volatility 和 correlation作为参数,通过最小化portfolio variance来求各个asset的implied return。但是portfolio variance只与各个资产的w,volatility&weight相关,求不出return。像了解下具体是怎么做的

Lucky_品职助教 · 2024年08月20日

嗨,爱思考的PZer你好:

同学你好:

关于reverse optimization的具体逻辑,我们还是要先对应,reverse optimization解决的什么问题。

AO方法下,最典型的就是MVO,MVO就是我们一级和二级都学过的马科维茨投资组合理论,通过资本配置线和有效前沿的切点,找到最优风险资产组合,然后再按照客户的风险厌恶程度,在无风险资产和最优风险资产组合之间进行权重配比。

MVO的方法,有两个比较重要的缺点。

第一个是highly sensitive to small changes in the input。MVO方法要画有效前沿,不同资产的E(Ri)、σi、资产之间的相关系数ρ是有效前沿的input,给定公式 U= E(R) – 0.005 λσ2,再交给电脑去做 U的最大化求解。不同的input会带来不同的output,所以efficient frontier highly sensitive to small changes in the input especially expected return。简单地说就是,MVO画出的有效前沿对输入变量(尤其是expected return)高度敏感。

MVO的另一个缺点是highly concentrated in a subset of the available asset classes。也就是分散化不足,配置的权重会集中于某些资产类型。

其实这两个缺点之间并不是独立的,而是互相联系的,highly sensitive to small changes in the input 可以算是资产配置过于集中highly concentrated 的原因,也可以看作这两个会同时出现,亦会是 highly concentrated 这个现象反映了 input sensitivity的特征。

最常用的解决办法就是reverse optimization与Black-Litterman两种方法的组合。reverse optimization一个很重要的特点就是,它采用了implied return而不是资产的expected return,那如果想要计算出implied return,方法就是,第一步要根据市场组合基金的权重,结合各asset的volatility 和 correlation,来反求出的implied return,因为只有市场的权重,才是真正能够反映出投资者对某类资产的真实预期,从而求出的收益率,才是隐含收益率,同时还加入了基金经理的观点。

由于reverse optimization和Black-Litterman这两种方法是通过已知权重(资产的市值权重)、标准差、相关性,反向求出implied return,所以求出来的implied return更稳定、更准确,因此得出的资产配置分散化效果也更好。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

牛子昕 · 2024年08月20日

第一步要根据市场组合基金的权重,结合各asset的volatility 和 correlation,来反求出的implied return 我的问题就是,这里的反求具体是怎么做的?

Lucky_品职助教 · 2024年08月21日

嗨,从没放弃的小努力你好:

同学你好:

reverse optimization 的具体操作,就是和MVO的操作相反的,所以这也是它为什么会叫做反向最优的原因。所以我需要先把MVO的操作步骤和你说清楚。这里我要先说明下,MVO就是马科维茨投资组合选择模型,而这个模型是需要通过计算机来进行操作的,在excel里就可以执行,其实这点我们的基础课里,何老师是有详细介绍过的。所以reverse optimization反向最优的方式,也肯定是通过计算机来执行的。

我下面说的有些多,所以希望同学耐心的看完。

马科维茨投资组合构造问题,可以归纳为多个风险资产和一个无风险资产的情况,组合构造问题有三步:

首先,确认可行集的风险收益权衡;

然后,通过计算使资本配置线斜率最大的各资产权重,确认最优风险组合。

最后, 确认最合适的投资组合, 由无风险资产和最优风险组合构成。

我们把每一步详细说一下。

第一步是,决定投资者面临的风险收益机会,由风险资产的最小方差边界(minimum-variance frontier)给出。

这条边界线是在给定组合期望收益下,方差最低的组合点描成的曲线。

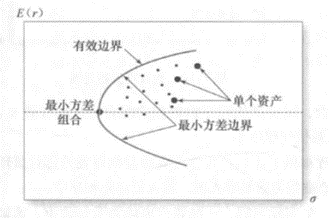

给定期望收益、方差和协方差数据,所描成的曲线如下图所示。

我们将构建出来的所有投资组合的可行集,最外延画一个圈,这就是整个可行性的边界,然后以标准差的均值,纵向切一刀,这个可行集的外沿的左侧部分,就是最小方差边界。同学可以思考一下,是不是在整个可行集内所有的投资组合中,落在左侧边界上的点,都是在某个特定期望收益水平下,方差最小的投资组合啊,所以这就是为什么会称之为最小方差边界。

我们现在已经找到了,在投资可行集中,给定组合期望收益下,方差最低的组合了,但是这还不够,因为我们在最优化的过程中,不但要追求特定收益下风险最小,同时还要追求特定风险下,收益最高。所以我们需要对最小方差边界的范围,进一步缩小。我们在这条最小方差边界的曲线上,哪个点的方差是最小的,是不是最左侧的这个点上的投资组合,它的方差最小,所以这个点,我们叫它,最小方差组合。

我们再进一步看。

所有最小方差边界上,最小方差组合上方的点,也就是最小方差边界,以最小方差组合为分界点,上半部分的曲线中的所有的投资组合,都是在最小方差边界上,某个特定的风险水平下,期望收益最高的组合。比如说同样是在标准差为12%的水平上,但是上面的点,就要比下面的点,预期收益要高出很多,那我们当然就会选择这个,单位风险下收益最高的投资组合了。

这一部分曲线,称为风险资产的有效边界(efficient frontier of risky assets)。因为对于最小方差点下方的组合,其正上方就存在具有相同标准差但期望收益更高的组合。因此最小方差组合下部的点是非有效的。而最小方差组合上部的点,则提供了最优的风险和收益,因此可以作为最优组合,也都是有效的组合。

第二步,是包含了无风险资产的最优化。

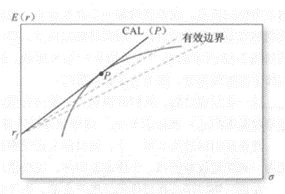

与之前讲的一样,我们寻找报酬 -波动性比率最高,也就是夏普比率最大的的资本配置线,我们看下面这个图。

这条资本配置线优于其他资本配置线,因为是夏普比率最大的,它与有效边界相切,切点就是最优风险组合P。

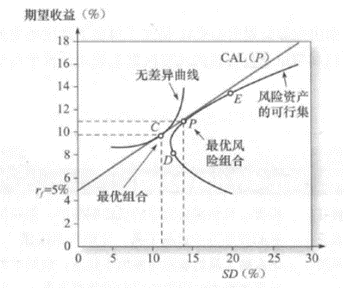

最后一步,是投资者在最优风险资产P和短期国库券之间选择合适的比例构成最优完整资产组合。最优完整资产组合,为投资者的无差异曲线与资本配置线的切点处组合, 最优完整组合包含了风险资产组合(债券和股票)以及无风险资产(国库券)。

无差异曲线,就是在投资者在特定风险厌恶程度A下,所有能够使效用值相等的,期望收益和标准差的组合。

总结一下,最优完整资产组合的选定,是需要有效前沿,资本配置线,以及无差异曲线共同决定的。

所以MVO方法要画有效前沿,不同资产的E(Ri)、σi、资产之间的相关系数ρ是有效前沿的input,最后求出来的权重分配,对吧?但是由于这些input, 尤其是expected return 很不靠谱,所以reverse optimization 就以权重分配(市值权重)、σi、资产之间的相关系数ρ,重新反推出expected return,这个expected return会更靠谱,我们也叫他implied return。

之后,再通过这个implied return、σi、ρ 重新求出来一个更稳定的权重配比,并且也会加入一些投资经理的自己个人观点。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!