您好,

请问这里,为什么预期利率上升,目标是让BPV liablity > BPV asset?

我在做题中想的是,现在是BPV liablity > BPV asset,要使duration GAP=0,所以要增加duration,要long futures,但现在认为利率要上升,此时是long futures会亏损,为什么不应该over hedge为了达到duration GAP=0的状态?

谢谢!

发亮_品职助教 · 2024年08月16日

这块要故意留点缺口,利率上升的预期下,就故意让负债的BPV更大,则负债的value下降更多,这会扩大资产的surplus。

具体来说是这样:

资产与负债间存在duration-gap,所以理论上讲,应该使用futures来彻底close duration gap,使得资产与负债达到fully hedge duration gap =0。

但这块是contingent immunization,可以利用基金经理的利率预期,来故意制造一个duration gap缺口,目的是赚到利率变动的盈利。

所以,在使用futures close duration gap时,现在的目标就不一定是fully close duration gap,可以利用衍生品适当地制造一点duration gap来盈利。

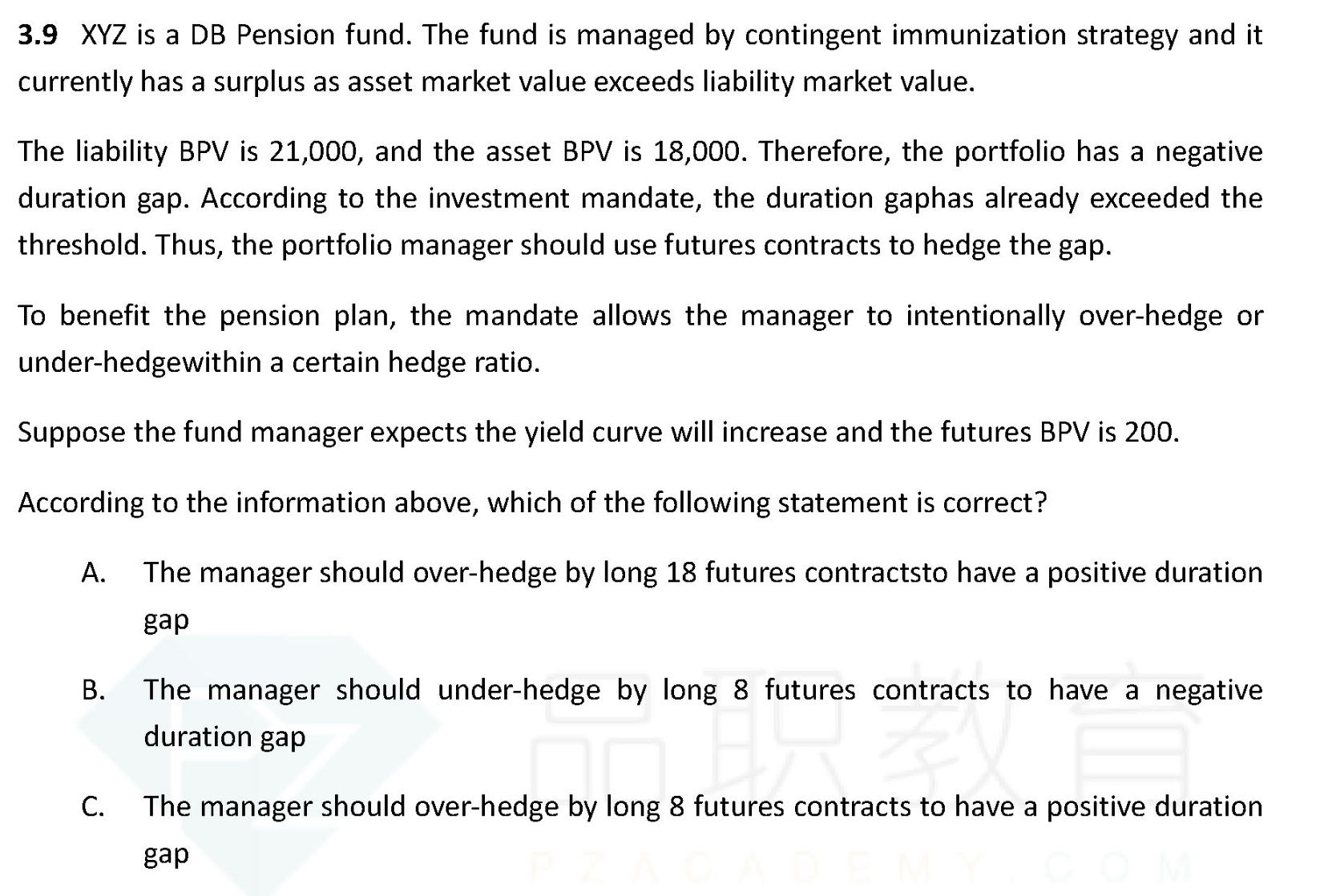

原来的负债BPV=21000,资产BPV=18000,

原本:资产BPV < 负债BPV

所以应该使用long futures,应该达到:

资产BPV + 衍生品BPV = 负债BPV

但现在是预测利率上升,利率上升时,债券的价格下降,所以在使用futures之后,我们依然需要让负债的BPV更大,这样的话,由于负债的BPV更大,负债的Value会下降更多。这会扩大资产的Surplus。

注意overhedge,与underhedge的判断,一定要基于fully hedge的份数。如果实际使用的份数比fully hedge多,则为overhedge;如果实际使用的份数比fully hedge少,则为underhedge。

于是现在我们要算出fully hedge时的份数:

资产BPV + 衍生品BPV = 负债BPV

18000 + Nf × 200 = 21000 → Nf = 15

即,使用15份可以彻底close duration gap,达到fully hedge,使得duration gap=0。

这道题基于利率上升的预期,要使得使用futures之后,负债的BPV依然更大,所以我们就应该underhedge,即,使用的futures份数少于15份即可。只要少于15份就会使得:

资产BPV + 衍生品BPV < 负债BPV

注意,使用的份数比fully-hedge的份数少,就是underhedge。本题选B。

其实这道题原本负债的BPV就大于资产的BPV,而且这个缺口更大。如果是预期利率上升,不使用futures hedge的话,负债的Value会下降更多。所以其实不要long futures更好,因为long futures反而会增加资产端的BPV。但这道题为啥还要long futures适当增加资产端的BPV呢?

原因是题干说了 the duration gap has already exceeded the threshold,这个duration缺口已经超过了门槛值,缺口太大了,超过了投资许可。所以先使用long futures来增加资产的BPV,使得资产与负债的BPV gap不要太大,先满足limit。

然后又由于预测利率上升,所以不要使用太多futures,要让负债的BPV更大。即,使用少量futures,underhedge即可。

注意,前面算出来fully hedge的份数是15份,如果实际使用的份数大于15,如18份,此时才是overhedge.

overhedge与underhedge一定要以fully hedge的份数为benchmark判断。

实际使用的份数大于fully hedge的份数,为overhedge

实际使用的份数小于fully hedge的份数,为underhedge。