23:42 (1.5X)

为什么收益率曲线向上倾斜,Z-DM低于DM?没想清楚

发亮_品职助教 · 2024年08月13日

这块债券的价格是只有一个,债券的现金流也是确定的。

是利用这样的数据在反算折现率里面的信用风险补偿Credit spread。

DM是信用风险补偿,Z-DM也是信用风险补偿。所以相当于是用同样的现金流和债券价格,反算2个不同的信用风险指标。

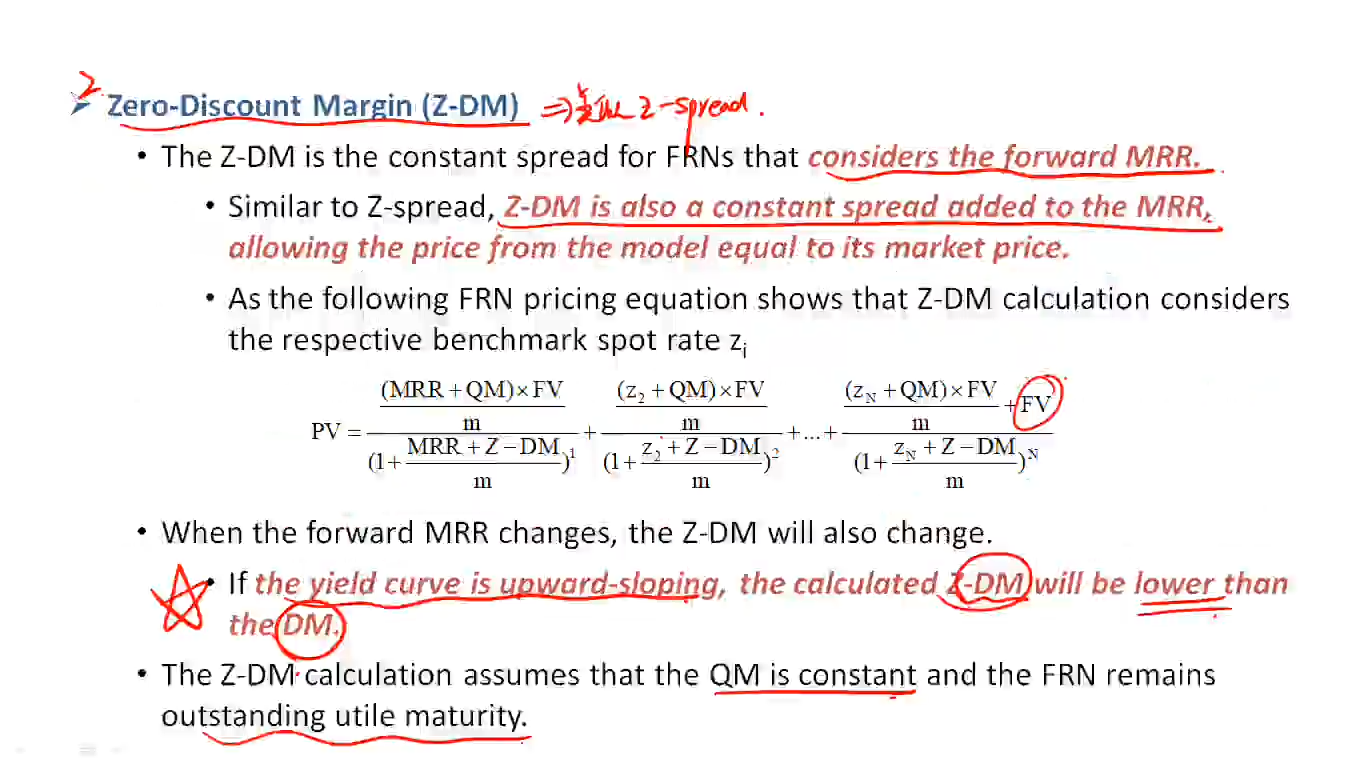

唯一的区别就是,在计算DM的时候,不同期限的Cash flow,MRR是同一个折现率,都是当前一期的MRR。所以每一期现金流的折现率都一样,为:MRR + DM

而在计算Z-DM时,是使用了完整的一条MRR曲线,即,第一期的现金流用的是第一期的MRR1,其折现率是(MRR1+Z-DM)

第二期的现金流使用的折现率是第二期的MRR2,折现率是(MRR2+Z-DM)

第三期的现金流使用的折现率是第三期的MRR3,折现率是(MRR3+Z-DM)

在一条向上倾斜的MRR曲线里,越是远期的cash flow,在算Z-DM时,使用的MRR就越大。即,MRR1

由于债券的价格一致,都是市场价格,债券的现金流一样;那么债券的折现率应该一样。

即:

DM里每一期CF的折现率(MRR + DM),应该等于Z-DM里各期的折现率MRR1 + Z-DM, MRR2 + Z-DM..等等。

又因为MRR2, MMR3越来越大,大于DM里面的MRR,所以为了保证折现率一致,Z-DM必须要更小来均衡一下。

所以,当MRR曲线向上倾向时,同样是信用风险补偿,但Z-DM < DM

本质原因就是Z-DM在计算时,使用了越来越大的MRR,而DM在计算时,使用了较小的MRR。(MRR+Z-DM)要等于(MRR+DM),由于Z-DM里面的MRR更大,所以Z-DM要更小来平衡一下。

发亮_品职助教 · 2024年08月13日

因为这个价格是债券市场价格,是先已知市场价格然后反算折现率——信用风险。债券只有一个市场价格,是分别被用来计算DM,以及Z-DM这两个不同的信用风险指标。Z-DM和DM都是源自同一个债券的市场数据哈