02:53 (1.5X)

老师,请问什么是benchmark yield curve不变,yield curve变?什么是基准利率不变,spead变?没理解题目的意思

发亮_品职助教 · 2024年08月12日

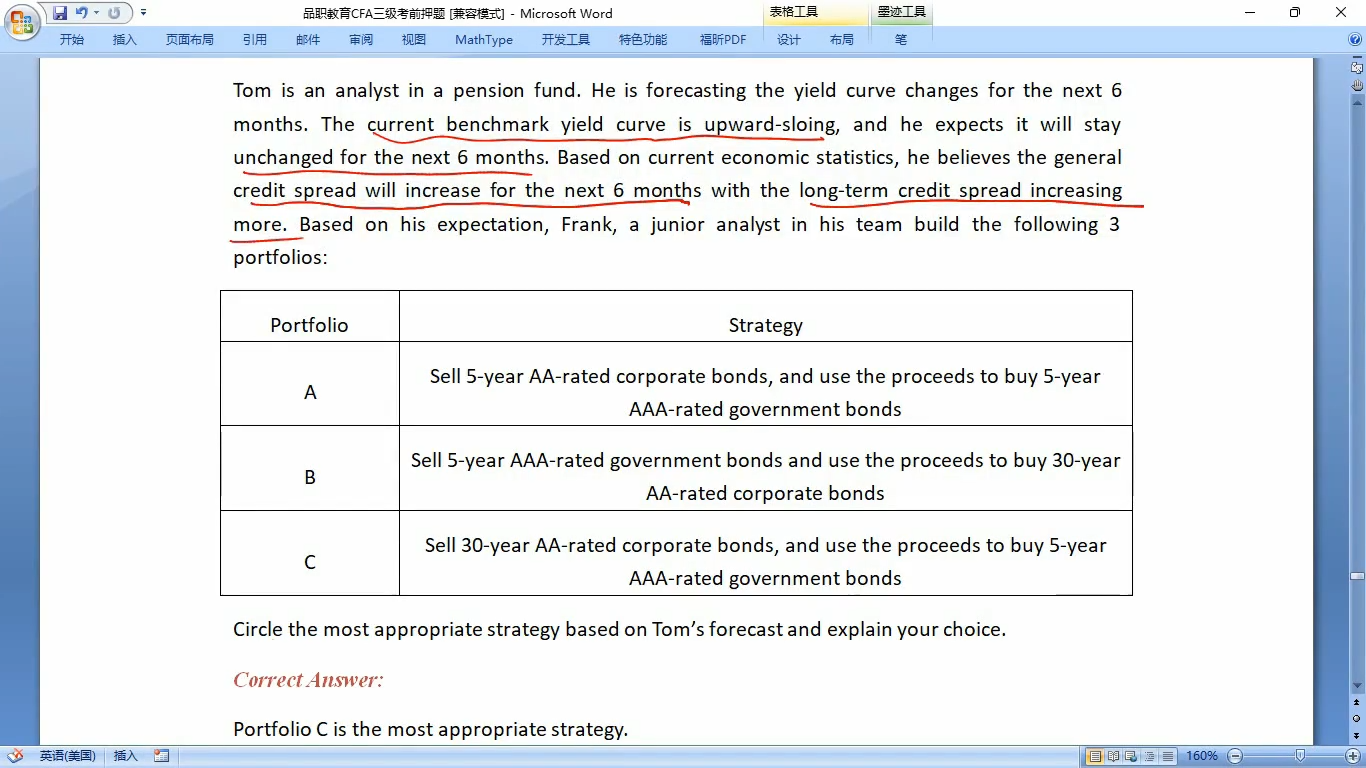

这块是把yield curve,收益率曲线做了拆分。

公司债券的收益率YTM = 国债的收益率Benchmark YTM + 公司债的信用风险credit spread

这道题的题干就说,benchmark YTM stay unchanged,即,国债的利率未发生改变;

而credit spread increase ... with long-term credit spread increasing more,也就是公司债的信用风险credit spread整体上升,同时长期的信用风险上升更多(long-term credit spread increasing more)

所以这是把公司债收益率YTM拆分后,对2个模块的改变分别进行了描述。

题干这么说的目的,其实是和选项搭配的。注意到选项里面有government bond,他分析所对应的利率是benchmark YTM;而选项里面也出现了AA级别的公司债corporate bond,他分析所对应的就是credit spread curve。

由于credit spread curve上升,且长期上升更多,所以长期公司债的价格会下降更多,应该short长期公司债获利,选项C的sell 30-year AA-rated corporate bonds符合;

其实选项A的sell 5-year AA-rated corporate bonds也符合,因为credit spread上升,公司债的价格下降,sell/short头寸有盈利,但是长期的credit spread上升更多,短期的credit spread上升幅度相对较少,所以sell 短期5-year的公司债盈利相对较少。于是选项A的这个头寸不如选项C。

short公司债的cash inflow,可以拿来买国债赚一点coupon收入,因为国债的benchmark YTM不变,国债价格不会波动,投资国债只会赚到coupon收益。

综合来看,选项c sell 30-year公司债,在长期credit spread上升时,short头寸有盈利。同时买入5-year国债,在国债YTM stable时,可以赚到国债的coupon收益而不用考虑债券价格波动,这两个策略都会盈利。

选项A也会盈利,但是盈利相对少一点,因为sell 5-year公司债的盈利相对少点。

而选项B刚刚好做反了,是一个亏损的头寸。