12:05 (2X)

不是很理解这段话。是说因为现在假设有无穷多期时间节点,所以return也是无穷多期,为了让无穷多期return是正态分布的,所以让return是lognormal分布?

发亮_品职助教 · 2024年08月12日

我说一下这里面的逻辑是啥,但基本不太会考,BSM模型这里考查的多是具体的assumption。

在BSM模型里面,会用到股票/标的资产的价格,而在现实中,资产的价格必须是一个正数,不可能低于0。

所以这里面在列公式时,必须要给资产的价格做一个分布假设,要避免出现负数价格。资产的价格不能是一个normal分布,因为正态分布的话,资产的价格可以取到负数。

那BSM模型就做了假设,要求资产的价格服从几何布朗运动,几何布朗运动的优势是,资产的价格变化过程是指数形式的,指数运算不会出现负数。这更符合现实,达成要求。

几何布朗运动还有个特征,就是【对数正态分布】,即,资产的价格服从Lognormal;

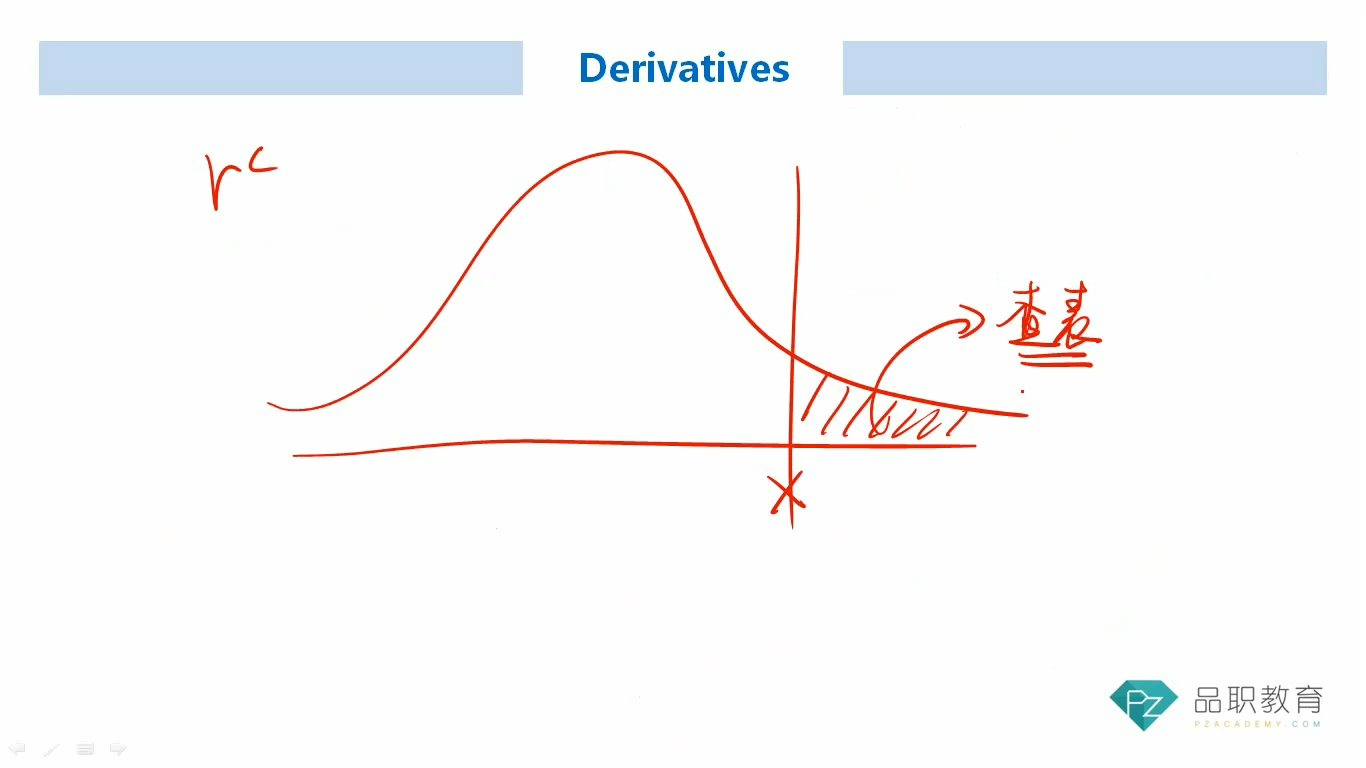

资产的收益率是:P1/P0(期末价除以期初价),我们给这个收益率取一个Log对数运算,会发现,这个收益率却是服从正态分布。

相当于价格是lognormal分布,但价格算出来的收益率却是normal分布

收益率服从正态分布也比较接近于现实,因为收益率可以是正的盈利,也可以是负的亏损,且当我们站在现在预测未来时,未来的收益率有无穷多种可能性,从规律上看,这些无穷多种可能性一定符合正态分布。由于BSM模型要基于对未来的预测计算option价值,所以BSM里面的收益率服从正态分布也是合适的。

所以经过这么操作,使得股票的价格不可能是负数,更符合现实,同时给价格求log收益率之后,收益率服从正态分布,也比较符合现实。最终的结果就是导致BSM模型可以得到计算,使得定价公式可以推导出来。同时从价格和收益率上看,也是符合现实的。

是说因为现在假设有无穷多期时间节点,所以return也是无穷多期,为了让无穷多期return是正态分布的,所以让return是lognormal分布?

有了上面的基础。这句话的理解是这样:

BSM就是假设时间是连续的;而二叉树是时间离散的——相邻两期节点这个中间是有时间间隔的;BSM相当于是给二叉树求了极限,假设这个时间间隔是无穷小的,即,二叉树里面每一期都连了起来,未来有无穷多个收益率。

当利用BSM(or连续的二叉树)预测未来的资产收益率时,这个收益率有无穷多种可能(因为本身这块考虑的就是极限问题)。而无穷个数,一定是服从正态分布的。因为大数定律告诉我们,当取值越来越多时,分布就逐渐靠近正态分布,无穷个取值一定是正态分布。所以在BSM模型里,让收益率服从正态分布是合适的。

如果一个连续的收益率服从正态分布,那么资产的价格就服从Lognormal分布。

因为:期末价P1 =期初价P0×e^收益率,注意收益率在e的指数上,一个正态分布的收益率,经过e运算之后,可以算出来价格,那么这个价格不再是正态分布,是lognormal分布,因为中间有个e运算哈。log就反应这个运算关系。

总结下这块的逻辑:

BSM模型要能解出来,必须要考虑资产价格非负 → 几何布朗运动可以达成这点 → 几何布朗运动认为资产价格是连续的,且价格是lognormal分布 → 利用两期价格P1/P0可以算年收益率 → 这个收益率按照运算一定是服从normal分布(这点也符合收益率的大数规律,使得BSM更贴近于现实)