Q1. 图1:Leading indicator 方法里

缺点:overfitted in sampled 和history subject to frequent revisiion 可以请老师讲解一下如何理解,方便记忆。

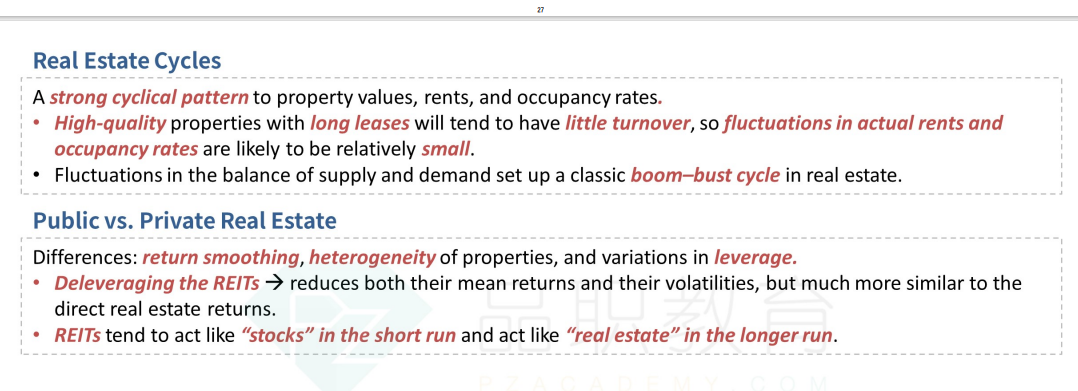

Q2. 图二:public vs private real estate

Difference的三个性质:

第一个:return smoothing,难道在 public real estate完全不存在吗? Reits报价可以说不存在smooth的情况,但是标的物也是公开的房地产标的呀。private real estate个人住房 smooth date我可以理解。

第三个:variation in leverage

public (reits)和private(个人住房贷款)不是都举杠杆吗?下面一行还特意说“deleveraging the REITS” 这里不明白

Q3. 各种因素和cap rate的关系

利率高,cap rate高

空置率高,cap rate高

出租率高,cap rate低

credit spred高,cap rate高

average credit quality高,cap rate低

请老师指正一下是否正确,并可以补充其他常考因素对cap rate的影响。

Q4.

热钱涌入,短期利率是变高还是变低?(2)用到了encourage,是说短期利率降低,所以鼓励企业去借短期投长期吗?那不是节约了融资成本,是否可以理解为优点?