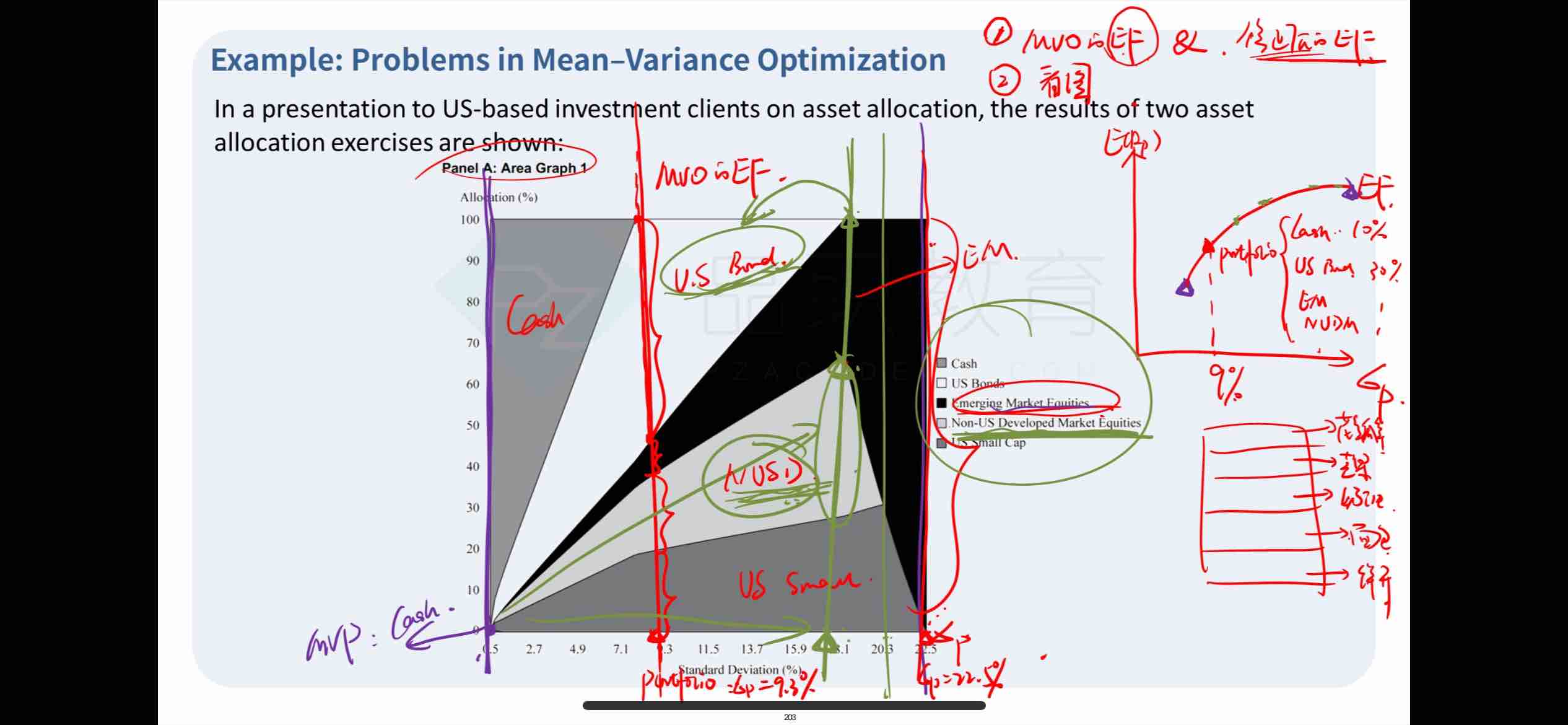

1.基础班墨迹版讲义第203页,B小问,这里提到NUSD和US bond的diversification效果好,是因为当NUSD达到最大时,US bond的权重是0,是不是可以理解为,因为横轴往右走,意味着风险增加,如果两个资产同时存在,会有diversification效果,风险就不能增加了,所以说明两者相关性较低?如果相关性高,就可以同时存在了。

2.同样的,当NUSD的权重为0的时候,US small cap权重最大,是不是说明NUSD和US small cap之间相关性也很低?

Lucky_品职助教 · 2024年08月08日

嗨,从没放弃的小努力你好:

同学你好:

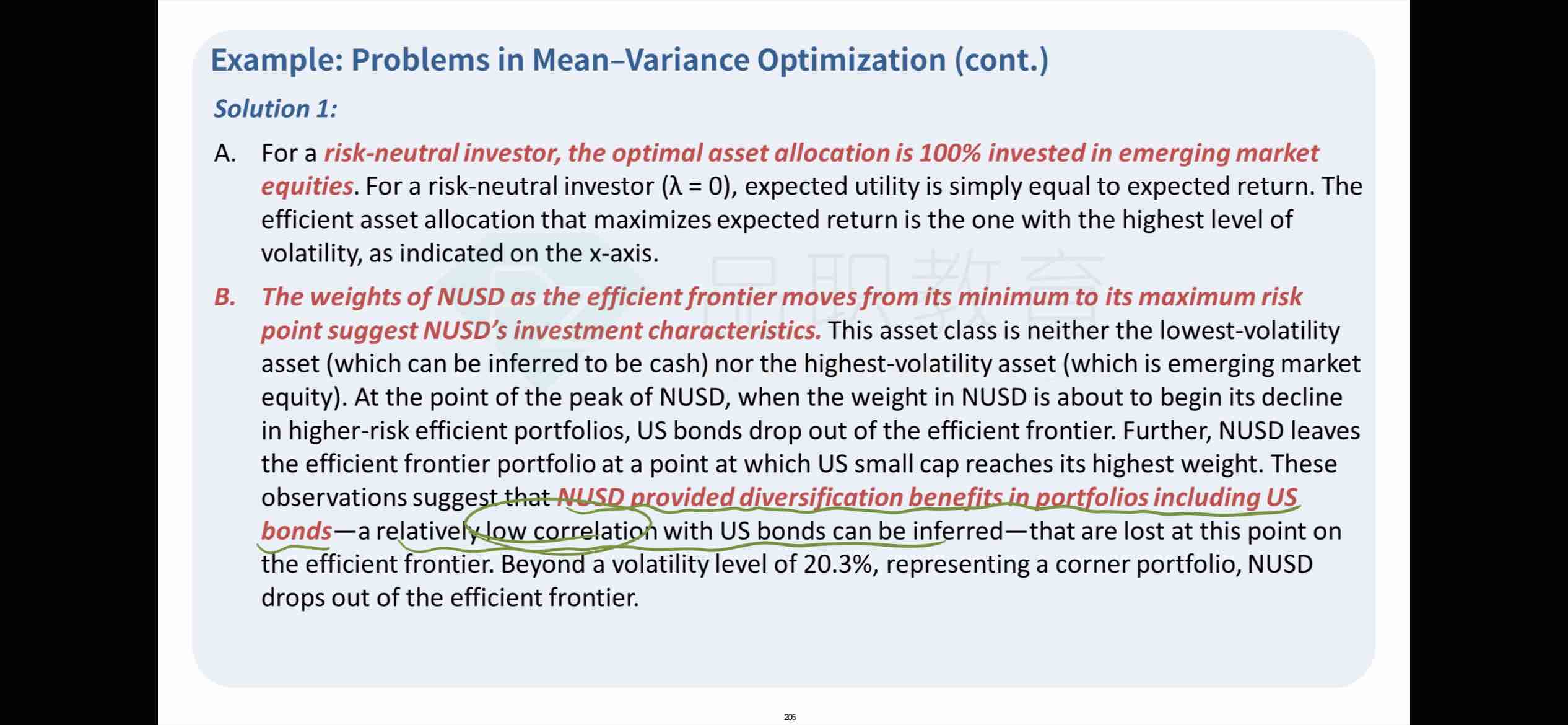

1.你的分析完全正确,NUSD和US bond,一个是股票一个是债券,一个是美国的,一个是非美国的,它们二者的相关性很低,所以放在一起能够取得风险分散的作用,所以如果对风险的要求越高,它俩就不能同时出现。

2.是的,NUSD和US small cap的效果和NUSD和US bond的很像,所以资产配置上逻辑上也基本一致,都是要根据风险和收益的权衡,以及资产间的相关性,来进行资产配置。

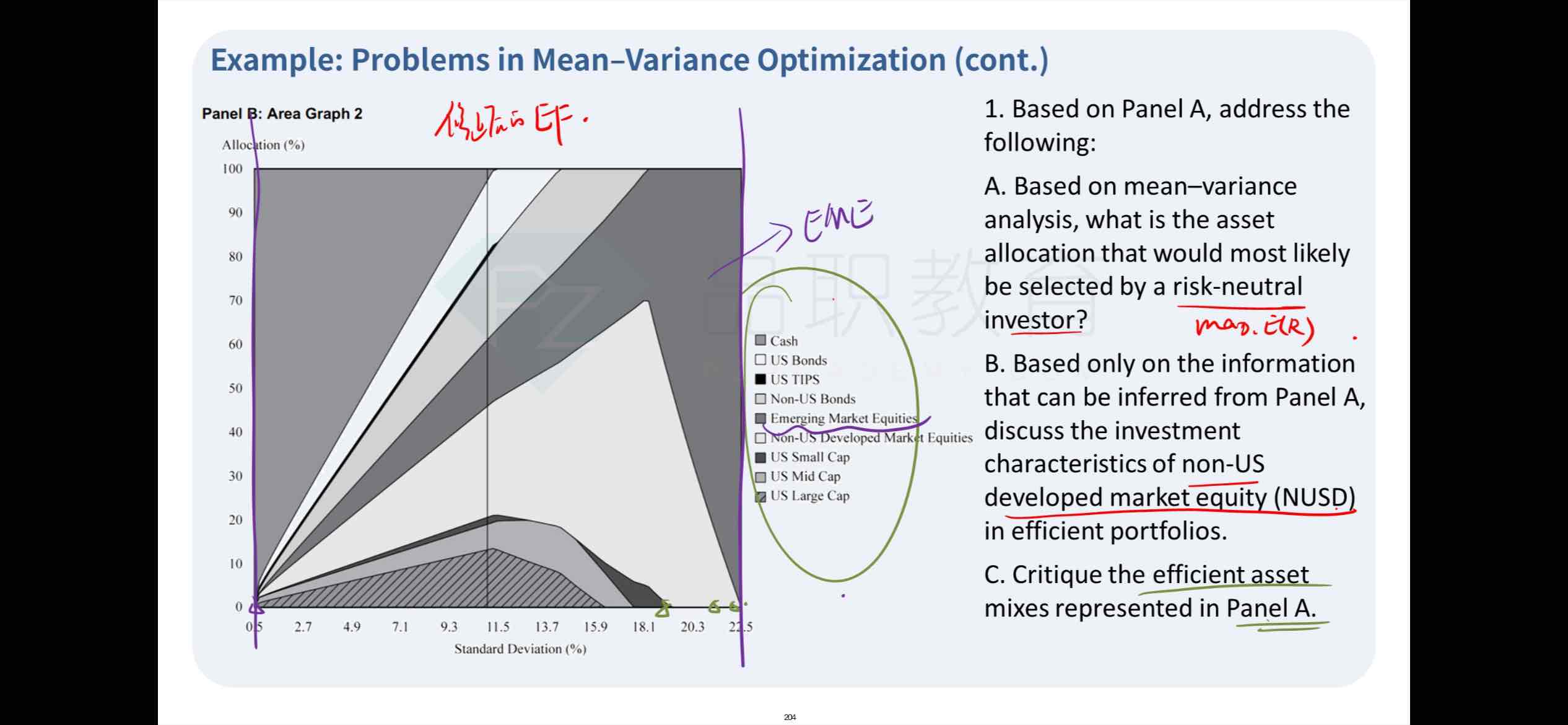

这个图表达的就是MVO的缺点之一,也就是分散化不足,配置的权重会集中于某些资产类型。

下面的图表就是在描述这一内容,我们看下图,红线和蓝线SD差别不大,但是蓝色的AA还有global ex UK bonds,红线则完全没有这个资产类别了,这就是图和数据就直观地展示了,随着expected return的改变,在进行资产配置的时候,往往更容易集中在某几个资产上。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!