请问老师,

For example , if the opportunity set consists of four equity asset classe and six fixed-income asset classes , intuitively , 40% of risk will come from equities and 60% of risk will come from fixed income。这句话如何理解?应该不是字面意思那么简单吧?可否具体说说啊

Lucky_品职助教 · 2024年08月07日

嗨,从没放弃的小努力你好:

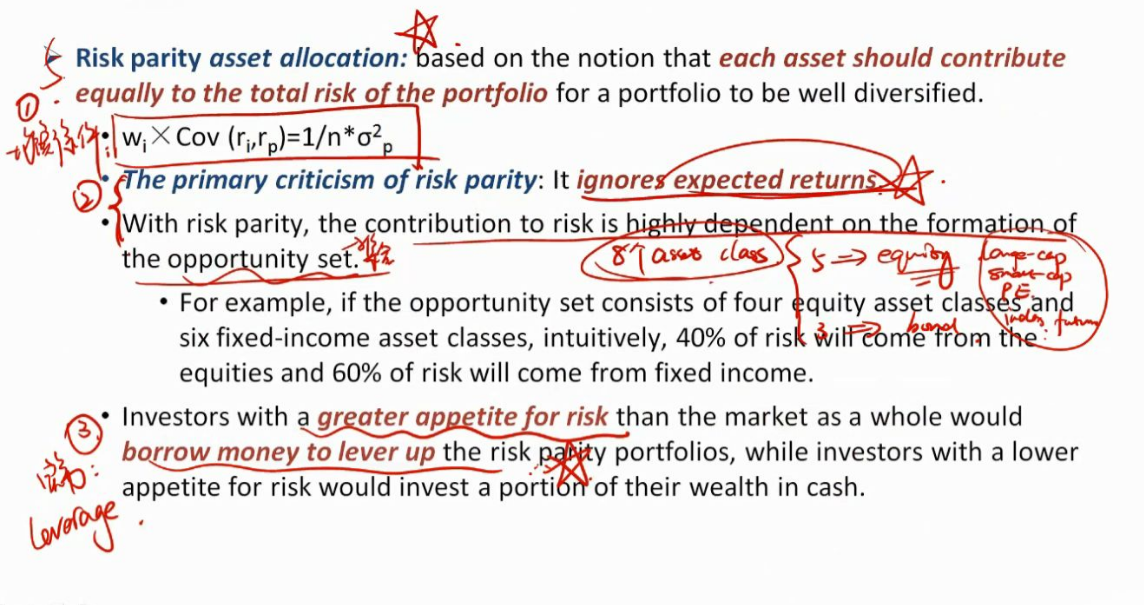

这个例子就是反应了,在risk parity中每个资产对总风险的贡献度相同。

比如说,一个portfolio里面有10个资产,那么这10个资产,每个都应该对总风险的贡献度为10%。虽然是4个股票,6个债券,但是在风险贡献度上都是一样的,所以4个股票的贡献度是40%,6个债券的风险贡献度是40%。这里的40%和60%,是风险贡献的比例,不是资产分配的权重。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

Dinny · 2024年08月07日

请问老师,risk parity 不是按资产的类别来算的吗?比如股票和债券两类,那这两类资产对组合收益的总的方差贡献度是一样的? 难道是按照持仓的个数来算的,比如持仓10个标的(4股+6债),然后要求每个标的对组合的方差贡献度一样???

Lucky_品职助教 · 2024年08月02日

嗨,从没放弃的小努力你好:

同学你好:

这这块内容说的是risk parity的缺点。

risk parity的目标是使得每个资产对总风险的贡献度相同,表达式ACTR1=ACTR2。因为它认为贡献度相等时,资产分散化的效果越好。

但是risk parity有个缺点,它只考虑了风险,没有考虑收益率。在风险平价方法下,每一种风险的贡献受限于可投资的资产set。假如有大盘股、小盘股、PE、债券等,前三个都是equity-like的资产,这样的话资产类型之间的风险达到了平衡,但是从risk factor角度来看,股票类型的风险还是更多。应该从risk factor角度分配风险。在实务中,在risk parity方法下风险达到了平衡,但是可能配置的低收益资产较多,为了提高收益率,会运用杠杆。

所以,risk budgeting引入资产收益率,认为当excess return1/MCTR1=excess return2/MCTR2时,资产1和2的风险达到了均衡。这个均衡条件使得投资者在每个资产上承担的风险以及获得的收益达到最优状态,也就是所说的 optimal use of risk 。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

Dinny · 2024年08月06日

老师好,可否就我具体提出的问题,比如60% VS 40% 来回答问题啊