23:16 (1.5X)

这道题答案里面提到,各类资产的Expected Return是Reverse optimizaiton方法的output,但紧接着我们又用CAPM方法计算了Expected Return

我理解这里的意思是说,在均衡的状态下,CAPM方法计算的各类资产Expected Return就等于Reverse optimizaiton方法得到的Expected Return?所以不用再做一次optimizaiton了?

我爱荷包蛋 · 2024年07月25日

23:16 (1.5X)

这道题答案里面提到,各类资产的Expected Return是Reverse optimizaiton方法的output,但紧接着我们又用CAPM方法计算了Expected Return

我理解这里的意思是说,在均衡的状态下,CAPM方法计算的各类资产Expected Return就等于Reverse optimizaiton方法得到的Expected Return?所以不用再做一次optimizaiton了?

lynn_品职助教 · 2024年07月25日

嗨,努力学习的PZer你好:

在均衡的状态下,CAPM方法计算的各类资产Expected Return就等于Reverse optimizaiton方法得到的Expected Return?所以不用再做一次optimizaiton了?

其实这就是书上的一个结论,还是要做optimization的,

资产的收益率体现了系统性风险,根本原因是 reverse optimization 得到的implied return与各个资产通过CAPM计算出的return一致。

而CAPM假设了市场上所有投资者有相同的预期,market portfolio是以市值为权重的资产构成的组合。

所以单个资产收益率的计算公式是E(Ri)=Rf+βi(Rm-Rf),这里把每个资产的收益率E(Ri)通过CAPM模型 与投资者所承担的系统性风险βi联系起来了。

所以说 reverse optimization 中每个资产的implied return与承担的系统性风险是一致的。

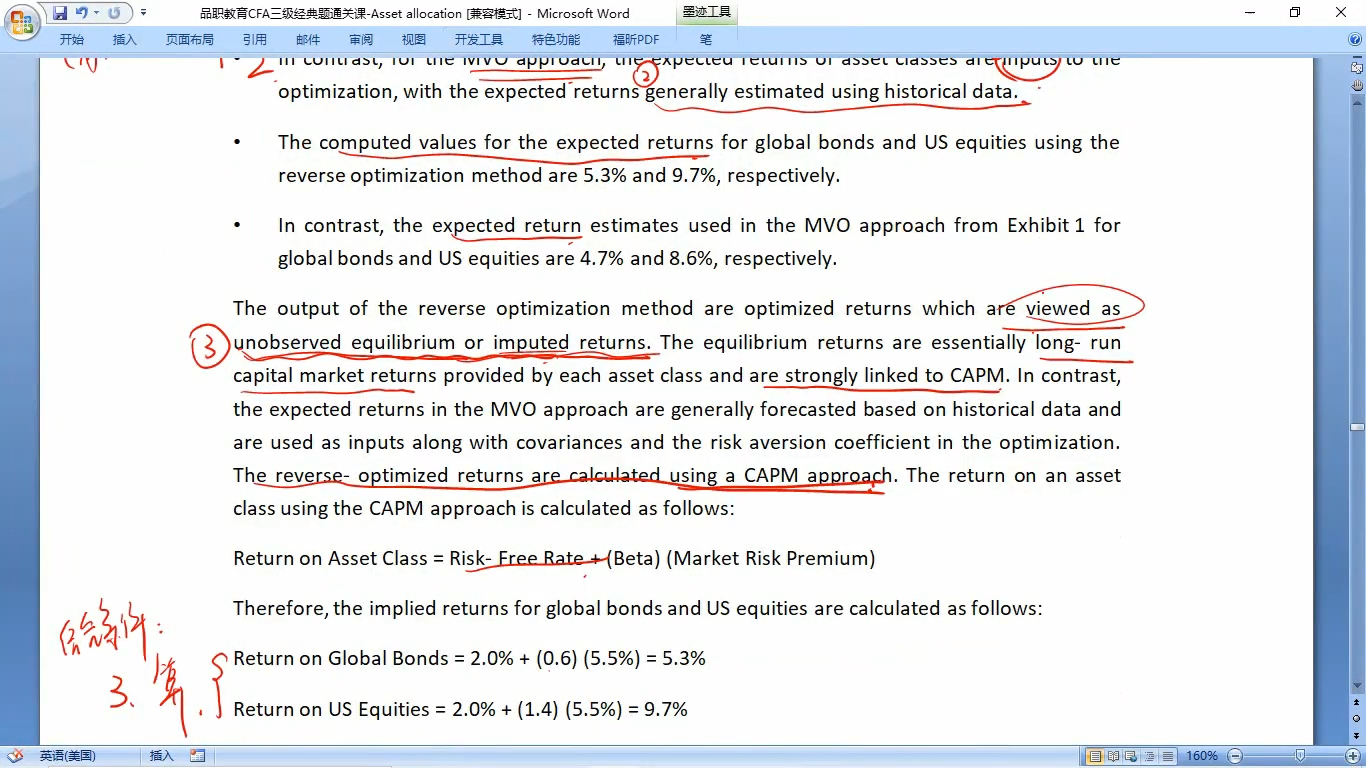

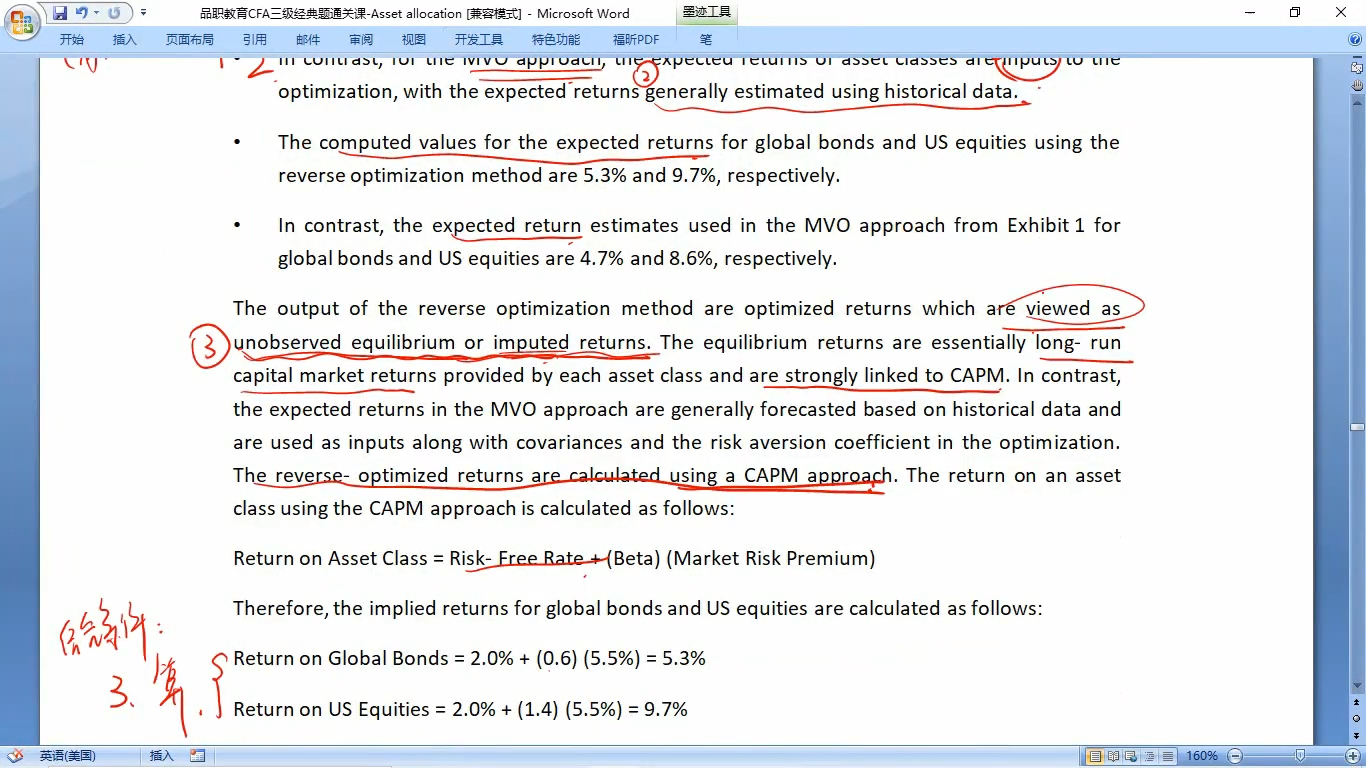

教材原文有如下这样的描述,同学在这里先记下来,随着学习深入会慢慢把这两点结合起来,就像何老师一直说的要形成框架,把旧的知识和新的内容链接起来。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!