00:00 (2X)

请问老师,以下表述是正确的,还是错误的呢?

The roll down return demonstrates how the price of a bond typically moves closer to par regardless of yield curve changes over the strategy horizon

发亮_品职助教 · 2024年07月22日

按照老师的解释,是不是可以理解为rolldown return由两部分构成,一部分是pull to par effect,带来的return 有正有负,溢价发行时,价格向下靠近par,价格下降带来负return,反之就是正return;另一部分是由于收益率曲线不是flat,不同时点的折现率不同而带来的价格变动产生的return,这个return也有正有负,曲线upward就是正,downward就是负

是的。

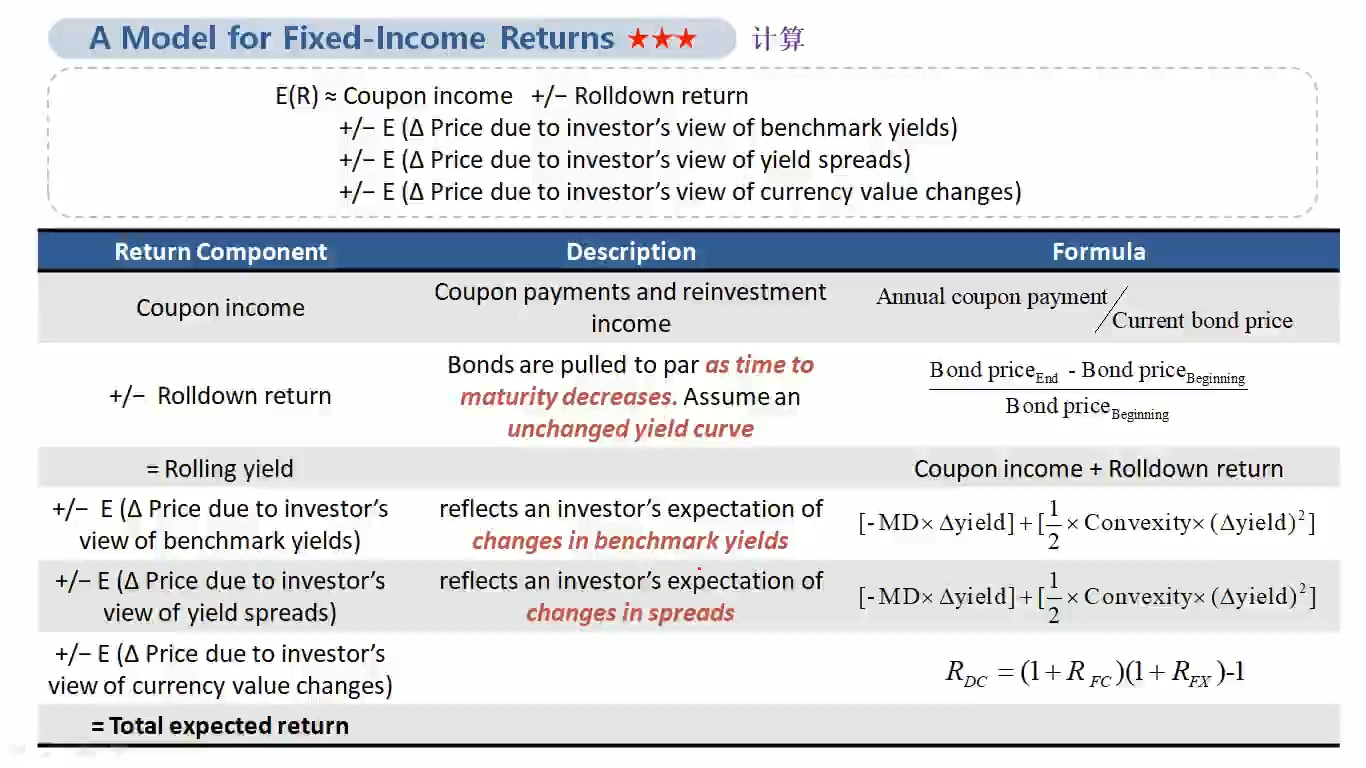

The rolldown return component of Equation 1 (sometimes referred to

as “carry-rolldown”) incorporates not only coupon income (adjusted over time for any

price difference from par) but also additional return from the passage of time and the

investor’s ability to sell the shorter-maturity bond in the future at a higher price (lower

yield-to-maturity due to the upward-sloping yield curve) at the end of the investment

horizon.

上面的标黄部分,就是Pull to par effect,随着时间的流逝,但折现率固定,价格向面值回归的部分。

标蓝的部分,就是债券期限变短,在同一条upward-sloping curve上rolldown,折现率变小导致的capital gain。

期初零息债券是10年期,折现率是10-year yield=10%

期末零息债券是9年期,折现率是9-year yield=9%

计算Rolldown return时,期末价是:100/(1+9%)^9

期初价是:100/(1+10%)^10

我们在计算的时候,用期末价减去期初价,这个价差就已经包含了时间的流逝(标黄部分)与折现率降低(标蓝部分)这2部分了。时间的流逝pull to par体现在折现指数由期初的10变成期末的9;Rolldown在曲线上滚动、折现率的降低体现在折现率由期初的10%变成期末的9%

所以,我们可以说rolldown return含义pull to par的部分,但不能说pull to par就是roll down return

发亮_品职助教 · 2024年07月21日

不对。但有一些题目认为这句话是对的,主要是因为FI的第一章和第三章有一些地方描述错误。

先说一下为什么是错误。

因为a bond typically moves closer to par,这个是"Pull to par" effect,即,债券的价格向面值靠拢的这种现象。

溢价发行的债券,随着时间的流逝,其价格会逐渐下降靠近Par

折价发行的债券,随着时间的流逝,其价格会逐渐上升靠近Par

但注意,这种Pull to par effect,有一个前提条件,就是债券期初与期末的折现率是一个数,是不变的。如,期初买5年期债券的时候,折现率是5%(假设折价),1年之后,债券的价格上升向面值靠拢,此时,折现率依然是5%。

这种Pull to par effect其实是债券的constant-yield price trajectory,即,债券一生中的折现率YTM都是一个数,然后算了价格向Par回归。这是会计上核算债券盈亏的基础。

但rolldown是什么呢?

Rolldown是考虑了完整的一整条利率曲线。假设利率曲线向上倾向,5年期的折现率是5%,4年期的YTM是4%,且收益率曲线stable维持不变。

期初买入5年期债券时,折现率是5%;投资1年后,债券变成4年期,在同一条stable利率曲线上,此时的折现率为4%。

这是rolldown的精髓,在同一条yield curve上,分别找到期初与期末的折现率。且由于一般是向上倾向的yield curve,所以一般是期初的折现率更大(价格更低),期末的折现率更小(价格更高)。正是由于折现率在利率曲线上,由高点向低点滚动,所以才称为rolldown

对比之下pull to par effect,强调的是期初与期末的折现率是同一个数,并未涉及一条利率曲线上的滚动(rolldown)。

只有当利率曲线是水平时,这个rolldown return的期初与期末的折现率才会是同一个数,此时等于pull to par effect。

针对题目如何判断?

先严格按照roll down return的标准定义(一般利率曲线向上倾向【如果向下倾向就按向下分析】,5年期的折现率是5%,4年期的YTM是4%。且收益率曲线stable维持不变,期初期末是同一条曲线,分别找期初与期末的折现率)。绝大多数题目按照这个方法就是正确答案。

如果按照标准定义没有正确答案,再考虑rolldown return是Pull to par effect。

七七 · 2024年07月21日

按照老师的解释,是不是可以理解为rolldown return由两部分构成,一部分是pull to par effect,带来的return 有正有负,溢价发行时,价格向下靠近par,价格下降带来负return,反之就是正return;另一部分是由于收益率曲线不是flat,不同时点的折现率不同而带来的价格变动产生的return,这个return也有正有负,曲线upward就是正,downward就是负