06:29 (2X)

老师,想问下当预测volatility下降时,是short interest rate swaption吗?是short payer swaption或者receive swaption都可以吗?

发亮_品职助教 · 2024年07月10日

所有的swaption都可以short。

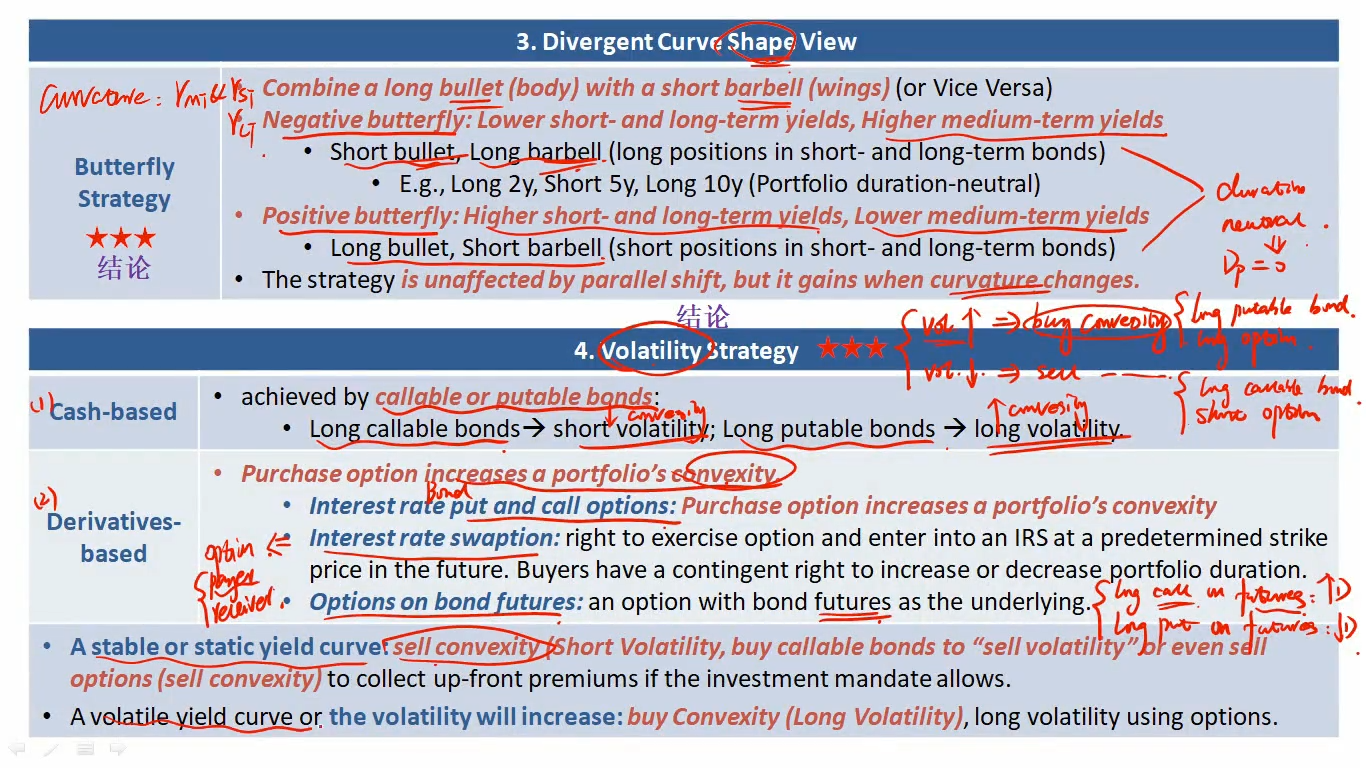

预测volatility下降就是预测利率的波动率下降,预期将来利率不会大涨大跌。这时候债券的convexity没有用处,就卖出convexity来赚钱额外收益。而通过卖出option/swaption就可以实现卖出convexity。所以这里可以卖出任何一个类型的swaption。

具体分析如下:

volatility的预测是没有利率变动方向的预测。就是利率将来是上涨还是下降,具体涉及到利率变动方向的,这不属于volatility预测的范围。利率volatility上升or下降,只是说波动范围在改变,但变动方向没有明确的指向。

当volatility下降时,意思是利率不会出现大涨大跌,不会出现极高or极低的利率,这时候就不太容易触发option行权,因为option的底层资产——债券不会出现极高or极低的价格。

那此时,卖出option/swaption就可以赚到期权费来增强投资收益。

但具体是卖哪个swaption都无所谓,因为只有明确了利率的上涨、下降的方向时,才会具体明确swap的类型。但volatility的预测不含利率变动的明确方向,所以这时候swaption的方向就无所谓了。只要volatility下降,option行权概率降低,卖出swaption就可以赚到期权费。

或者也可以从convexity的角度理解。option的gamma和债券的convexity本质是一样的,都是二阶非线性的价格影响。当预测利率波动率下降时,债券的convexity没有用处,因为利率基本不变,享受不到convexity带来的涨多跌少好处,这时候就可以卖出convexity赚点额外收益。卖出option就是卖出gamma,相当于是卖出二阶影响convexity。所以,可以用买卖option可以来调整组合的convexity。只要卖出option就可以实现降低convexity,option的底层资产哪个方向的swap都无所谓。