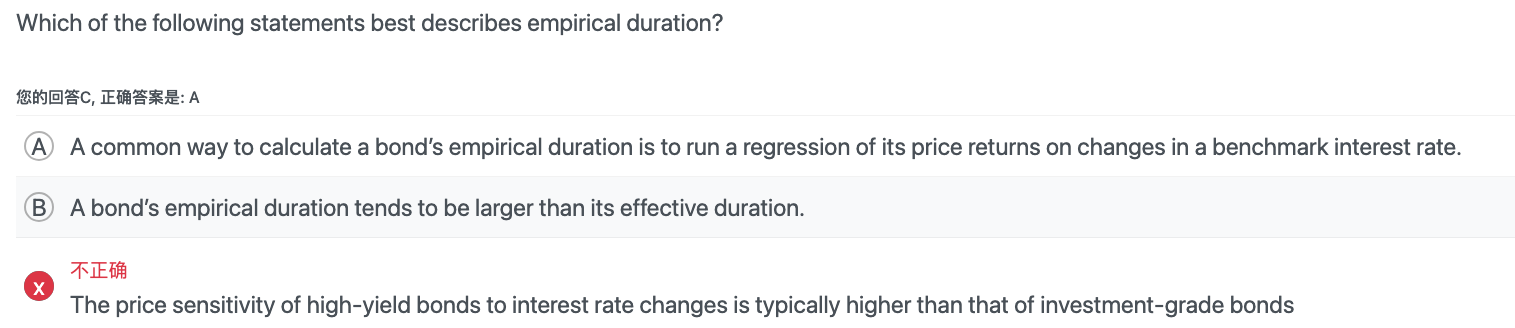

请问这道题C是因为选项与empirical duration无关所以不选吗?

请问选项C本身对吗?

发亮_品职助教 · 2024年07月07日

请问这道题C是因为选项与empirical duration无关所以不选吗?

不是哈。选项C说的Price sensitivity to interest rate changes,这个其实就是empirical duration。因为empirical duration就是用债券的实际价格和基准利率改变(interest rate changes)回归出来的数据,他表示的就是price sensitivity。

C选项本身是错误的,刚好表述反了。关于C选项的理解如下:

这道题就是专门考一个知识点:HYB的Empirical duration比较小,小于IG的Empirical duration。【选项c关于这点刚好说反了】

主要原因是Empirical duration是利用债券的实际价格改变和基准利率benchmark rate的改变做出来的回归,就是利用很简单的一元线性回归:

y = a + bx + 残差项

其中,自变量x是benchmark rate的改变,因变量y是债券的实际价格改变(市场直接观察到),回归出来的系数b就是empirical duration,代表的是当Benchmark rate改变1单位时,债券的价格会波动b单位。【这其实就是duration的含义,只不过我们是拿债券的实际价格改变算出来的duration,所以称为empirical duration】

为什么HYB的empirical duration小呢?

主要就是因为当benchmark rate自变量x改变时,HYB的实际价格y的波动比较小,这导致回归出来的系数b比较小。而HYB的实际价格波动小,本质就是源于其credit spread与benchmark rate之间的反向抵消作用。

例如,当benchmark rate上升1%时,理论上HYB的价格应该按照1%的利率改变下降,但是我们发现,credit spread的改变与Benchmark rate的改变是反向的,所以此时债券的Credit spread会发生反向改变,就是会下降,假设下降0.8%,于是最终HYB的YTM值只上升了0.2%,这意味着HYB的实际价格波动是按照YTM上升0.2%改变的,并不是按benchmark rate上升1%改变。

在回归的时候,因变量y是按照YTM上升0.2%的债券价格改变数据,这是一个比较小的债券价格波动数据,而自变量x是benchmark rate上升1%的改变,拿这两个数据回归,相当于y相对较小,x相对较大,那明显回归出来的empirical duration会比较小。

HYB的Credit spread与Benchmark rate之间的抵消作用会比较明显,所以导致哪怕Benchmark rate有较大改变,但都被credit spread给抵消了,所以实际债券YTM的改变比较小,导致债券的实际价格改变比较小,于是回归出来的empirical duration就比较小。而投资级别债券的这种反向变动关系会相对不明显,越是高质量债券,这种反向抵消的作用就越小。

这是关于empirical duration的一个关键考点。

另外还有一点,empirical duration是拿债券的实际价格波动与benchmark rate做的回归,而Effective duration是拿benchmark rate改变算出来的理论债券价格波动幅度。

Effective duration不会考虑到Benchmark rate与credit spread之间的相互抵消作用,所以可知,所有的债券,其empirical duration都小于其effective duration,越是HYB,这个差距越明显。