NO.PZ2020080602000007

问题如下:

2020年1月1日,甲上市公司以现金2000万元以及一批存货作为对价,自非关联方A公司处购买了丁公司90%的股权并取得对丁公司的控制,甲公司作为对价的存货成本为800万元,公允价值和计税基础均为900万元。收购完成后,丁公司成为甲公司的子公司,丁公司于收购日的可辨认净资产账面价值为3000万元,经评估确定的可辨认净资产公允价值为3200万元,该差异由一项固定资产引起,该项固定资产的账面价值为500万元,公允价值为700万元。甲公司和丁公司适用的企业所得税税率为25%,增值税税率为13%。该项企业合并在合并报表中形成的商誉为( )万元。

选项:

A.零 B.137 C.182 D.65解释:

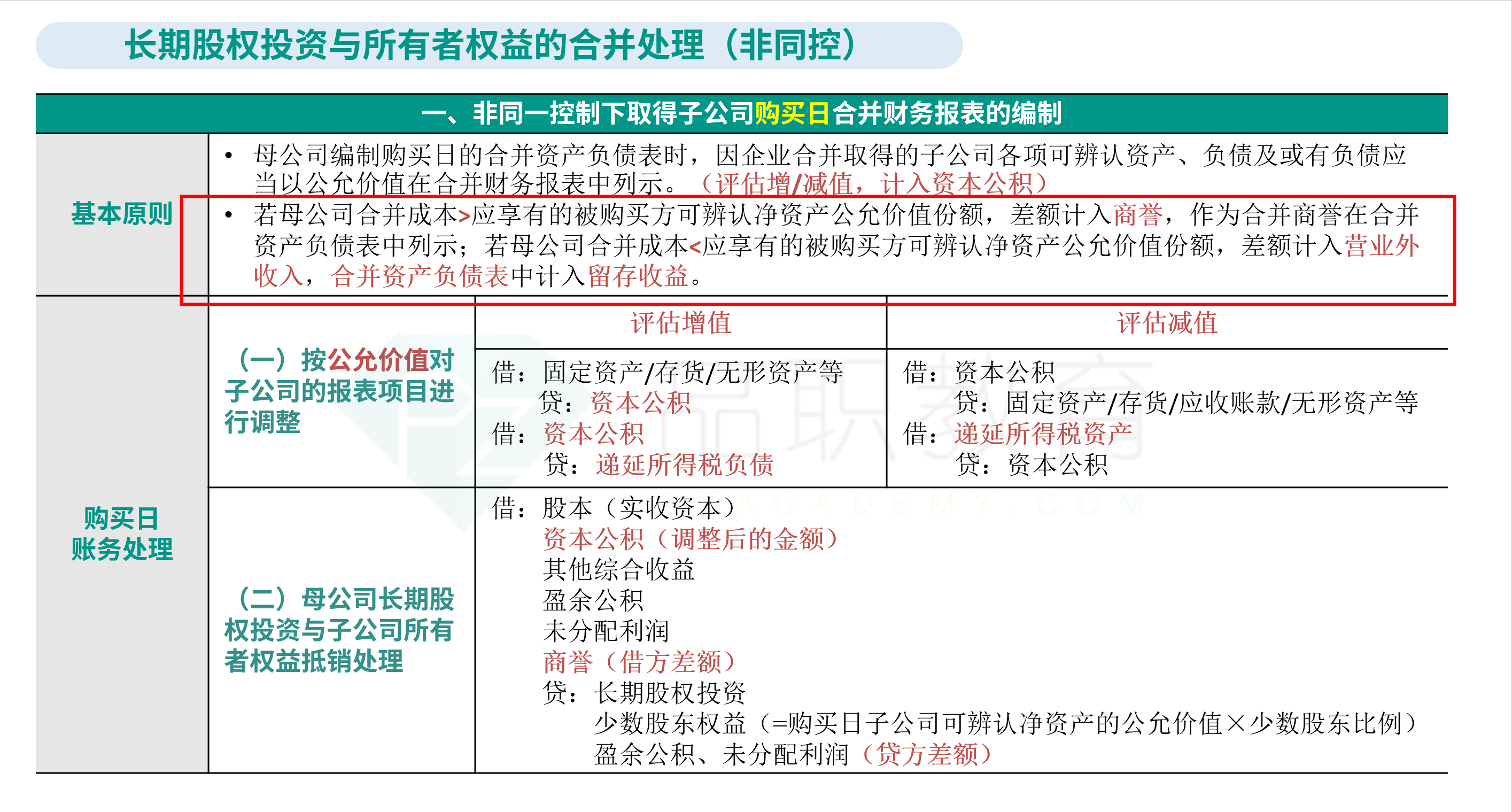

本题考查非同一控制下企业合并在合并财务中商誉的计算,答案是C。

甲公司以现金以及存货作为对价取得丁公司90%的股权时,合并成本=2000+900× (1+13%)=3017万元。购买日丁公司的固定资产在合并报表上的账面价值为500万元,公允价值为700万元,应确认递延所得税负债=(700-500)×25%=50万元,考虑递延所得税后,丁公司可辨认净资产公允价值=3200-50=3150万元,因此该项合并交易产生的合并商誉=3017-3150×90%=182万元,选项C正确。

非同一控制下合并商誉的计算在讲义哪里?26章没讲,在第几章哪个位置啊?