利率二叉树的构建需要具备的条件:

1、interest rate volatility, 本题σ=20%

2、forward rate curve,远期利率曲线,这个充当的是二叉树的近似中轴,具体数据在表格里有出现

3、利率模型,我们学过的利率二叉树只有一个模型,利率服从lognormal random walk,即,二叉树内相邻两个节点的利率相差e^2σ

有了以上数据就已经可以构建出利率二叉树了,但是直接构建出来的利率二叉树不一定能反映当前的市场利率信息,所以需要找到市场上刚发行的国债benchmark government bond的信息来校准(calibrate)二叉树,校准的意思就是把二叉树调整成市场利率。

下面利用本题的数据展示一下二叉树的构建与校准的过程:

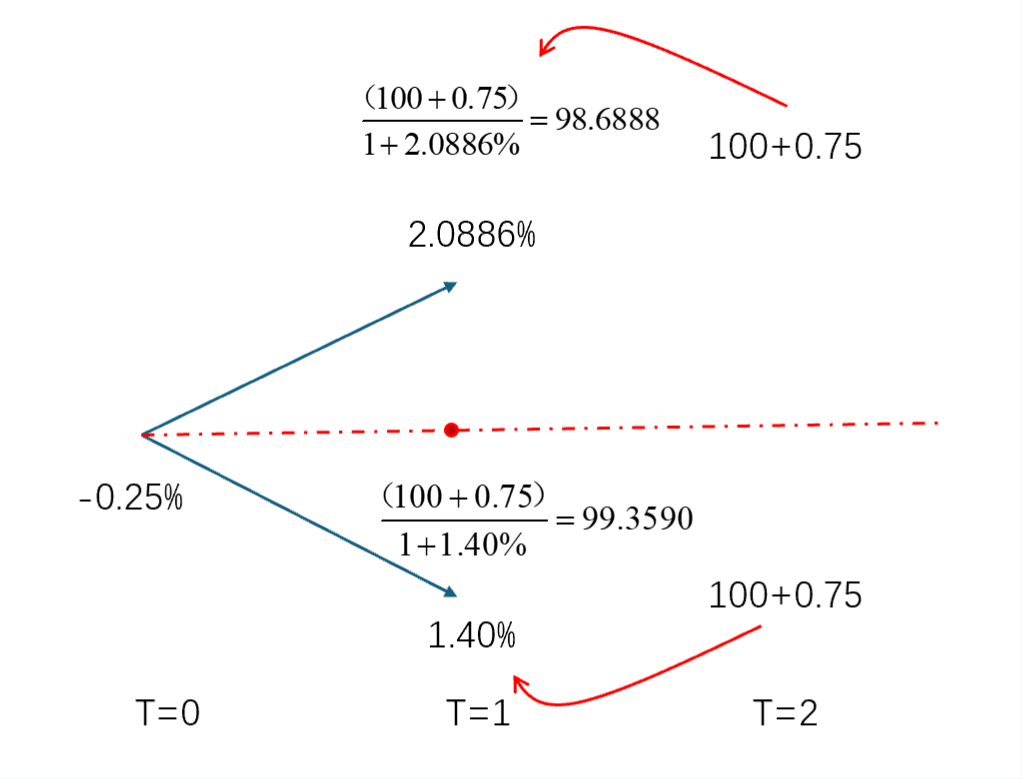

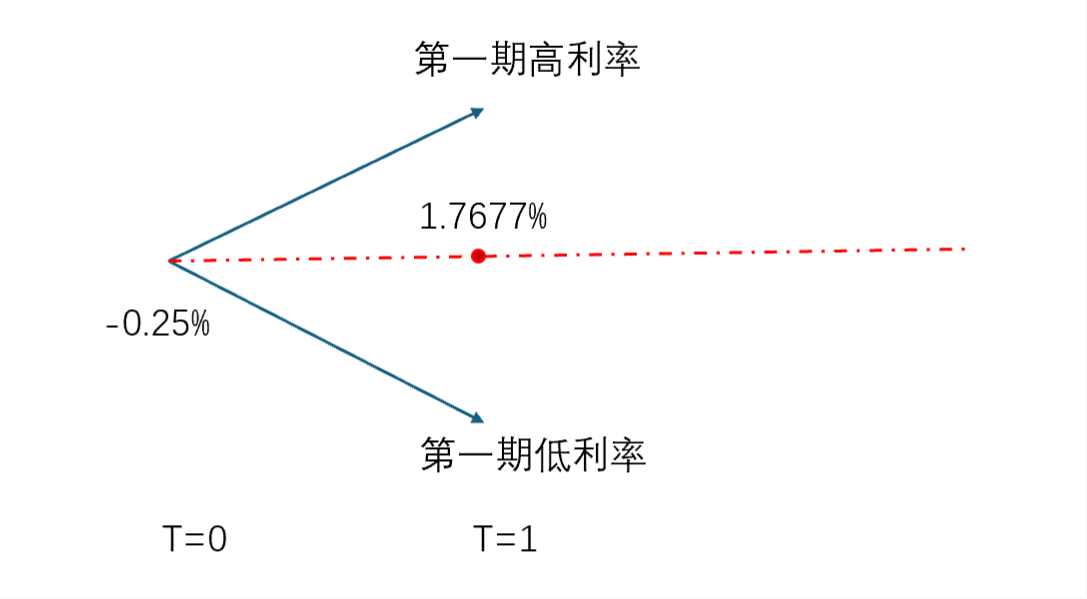

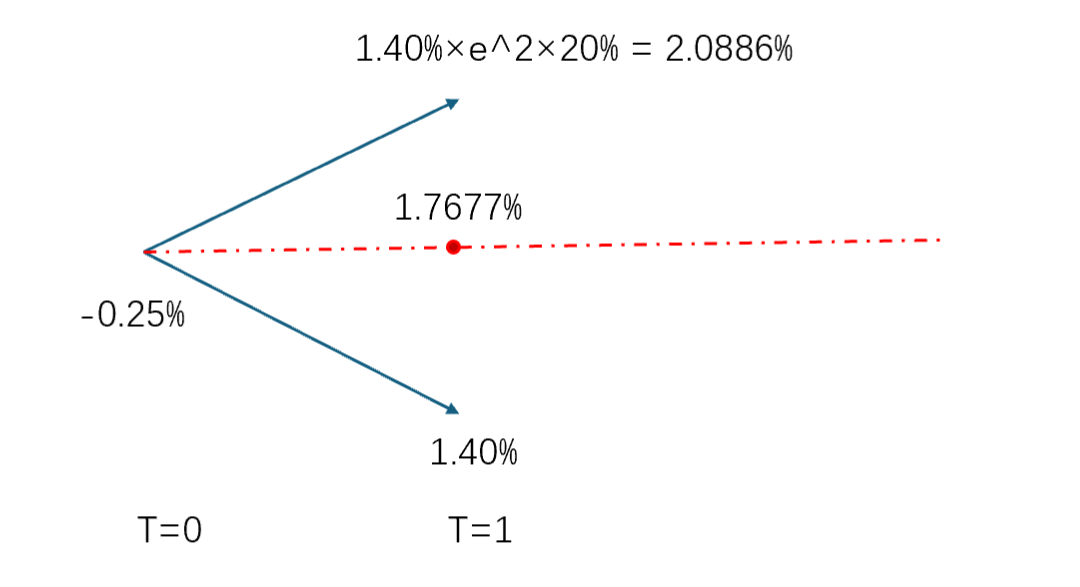

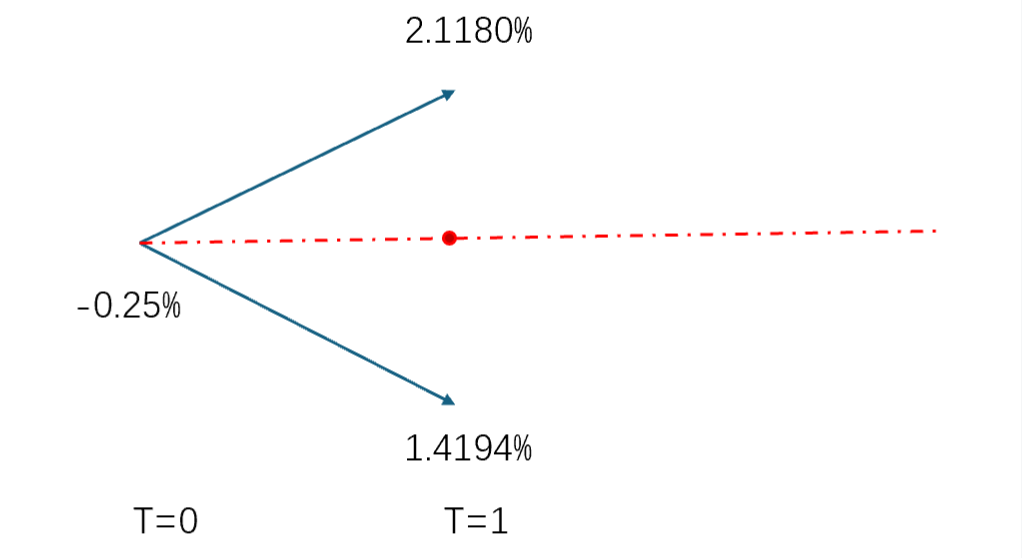

已知第一期的spot rate = -0.25%,这是二叉树的起点,并且根据表格已知F(1,1)=1.7677%这个是二叉树的近似中轴,现在有了以下图形:

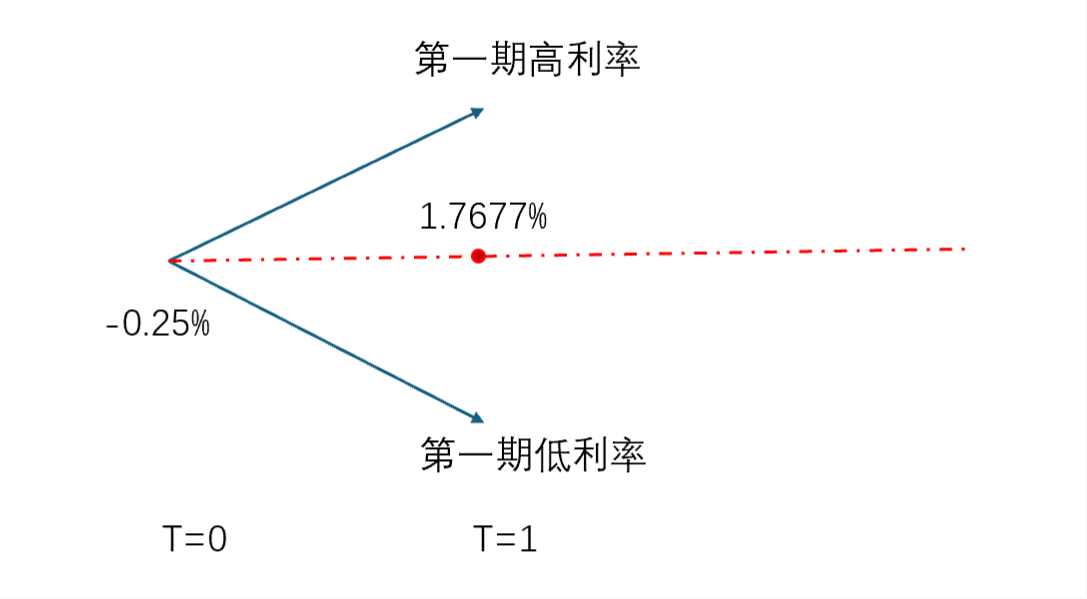

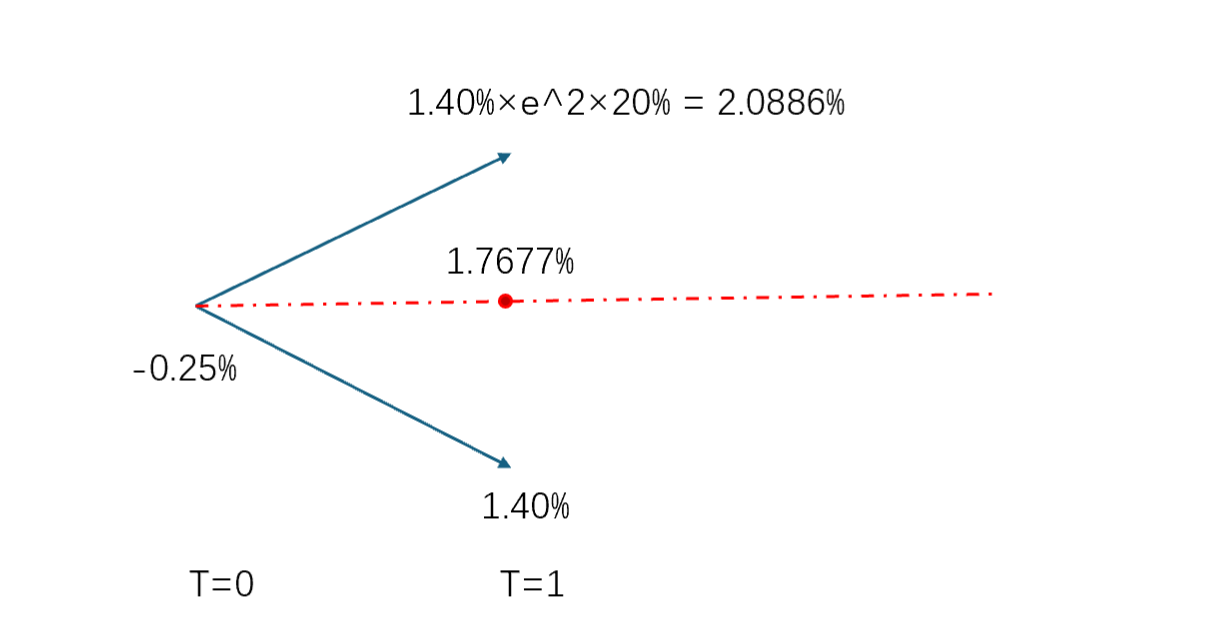

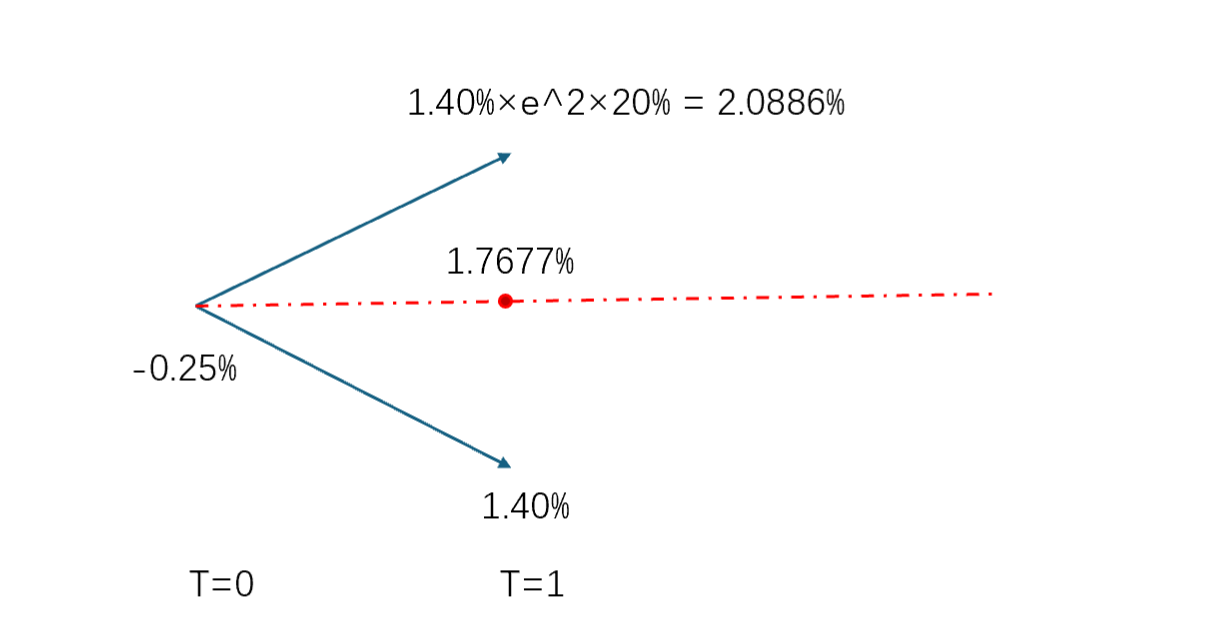

接下来就是,1.7677%是第一期forward rate的中轴,那二叉树的下面节点低利率肯定比1.7677%要低,所以,我们试探性地随便找一个比1.7677%低的数来充当下面这个节点的利率,例如,找到1.40%是这个数,那已知相邻两个节点的利率相差e^2σ,则第一期上面这个节点的高利率是1.40%×e^(2×20%),画出来就是:

现在我们已经构建出来了第一期的利率二叉树,但有个问题,上下两个节点的利率是我们随便找的,还不能反映市场利率信息,现在我们得在市场上找到可以反映市场利率信息的债券,用二叉树给这个市场债券进行折现。

原理是这样:

找到一个2年期市场债券,已知债券的市场价格,我们默认债券的市场价格是正确的,可以反映市场利率信息,已知债券的coupon rate现金流,现在用这个1期二叉树给债券的现金流折现,看看用二叉树折出来的价格是否等于债券的市场价格。

如果用二叉树折出来的折现价格大于市场价,说明二叉树的利率、折现率太小了,我们得把二叉树上的利率往上进行调整。

如果折出来的折现价格小于市场价,说明二叉树的利率、折现率太大了,我们得把二叉树上的利率往下进行调整。

经过反复试错调整,最终一定能够找到一个合适的二叉树利率,用二叉树利率给债券现金流折现,折出来的价格就恰好等于债券的市场价格。这时候我们就说,二叉树上面的利率已经可以反映市场利率信息了,因为我们是用债券的市场价对其进行了调整。

进行校准的债券并不是随便找的,而是可以反映市场信息的标杆债券,所以我们找到的benchmark government bond来校准二叉树,且是刚刚发行的benchmark government bond,所以其市场价格就等于面值par

下面就利用本题信息对二叉树上的第一期利率进行校准,已知前面构建出的二叉树:

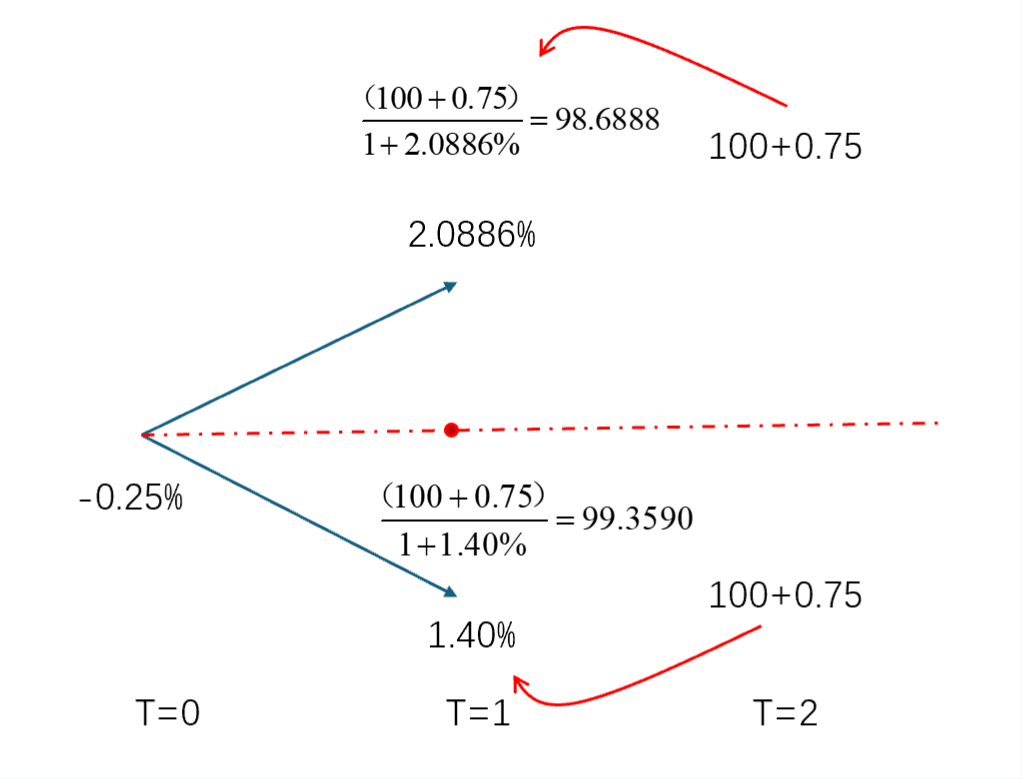

为了利用二叉树第一期利率进行折现校准,我们得找到一个2年期的benchmark government bond,根据表格2(题干已知是par curve),2年期的债券coupon rate = 0.75%,市场价格等于par=100

债券在第2年的现金流面值100和coupon 0.75,用二叉树第1期两个节点的利率分别折现到第一期上下两个节点上,我们得到2个节点的折现值

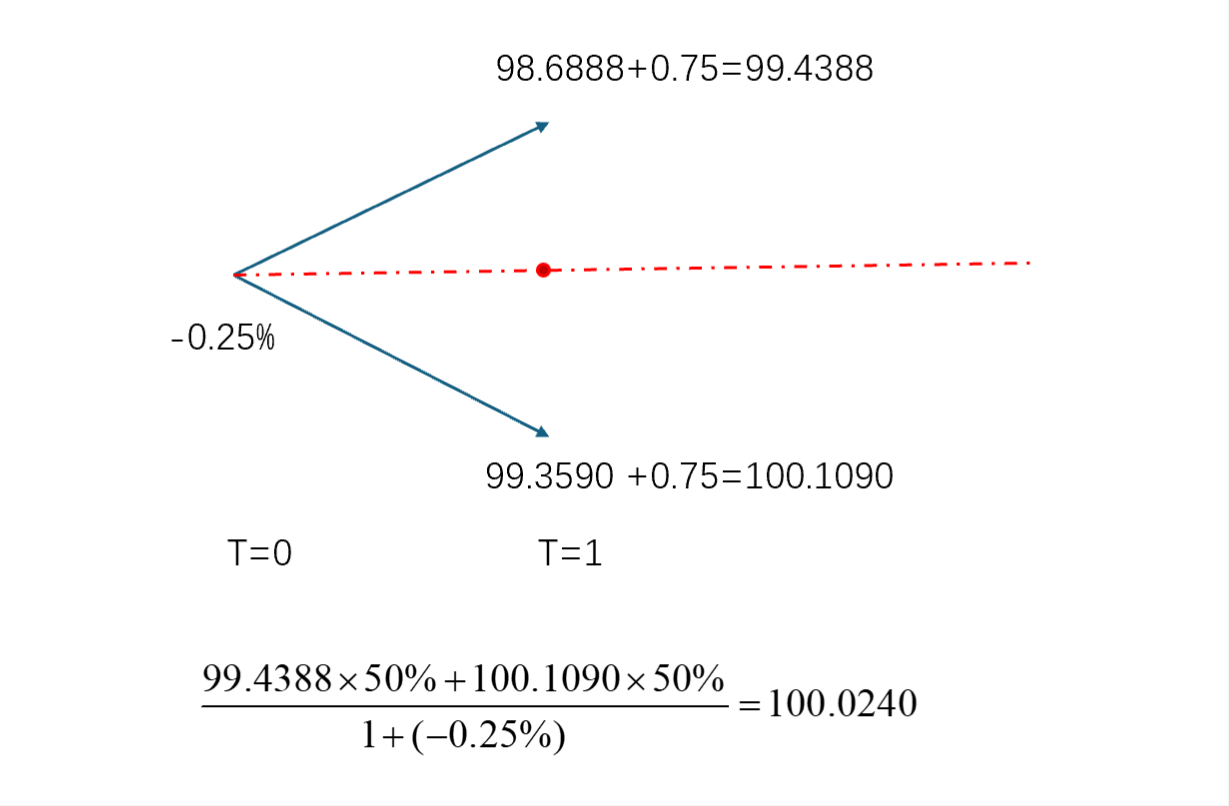

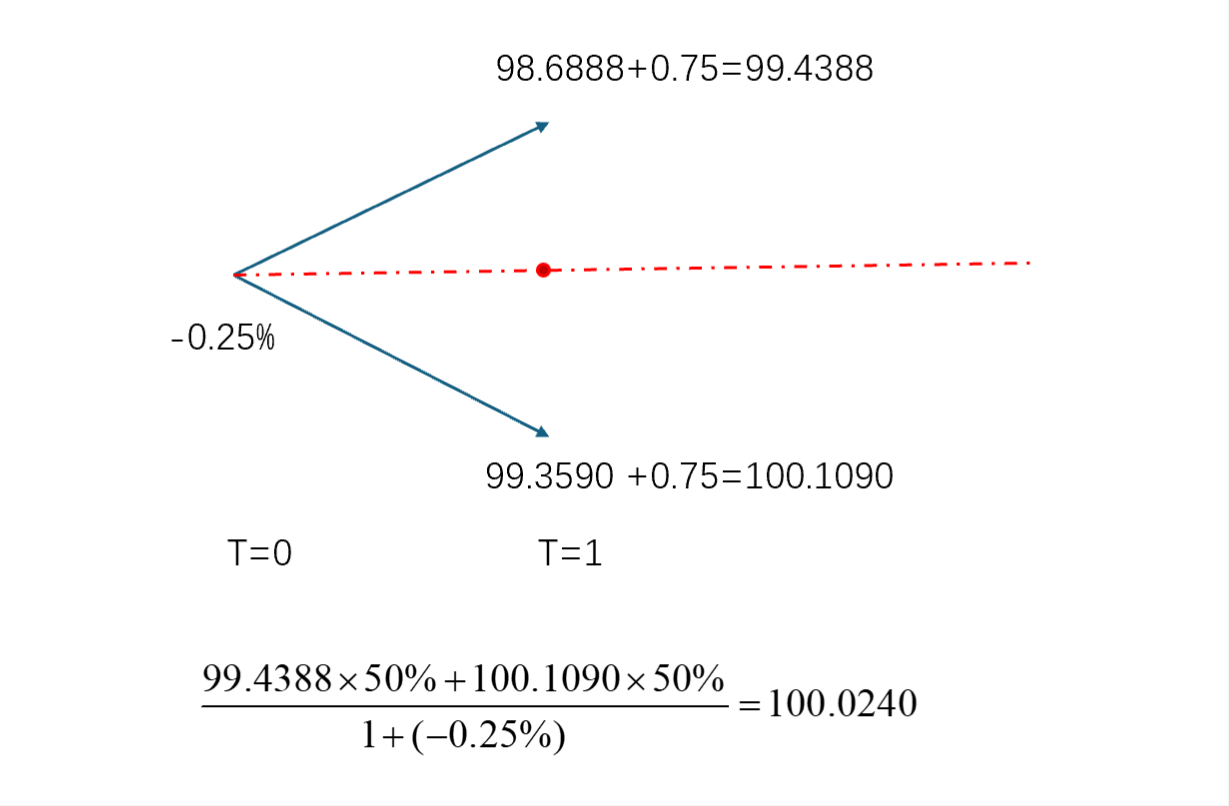

接着把二叉树t=1两个节点的现金流,用t=0的折现率-0.25%折现,算出来0时刻的折现值:

发现,用二叉树折现折出来的折现值为100.0240,是大于benchmark government bond的市场价100的,这说t=1二叉树上两个节点的利率太低了,折现率过低,导致折现值过高。

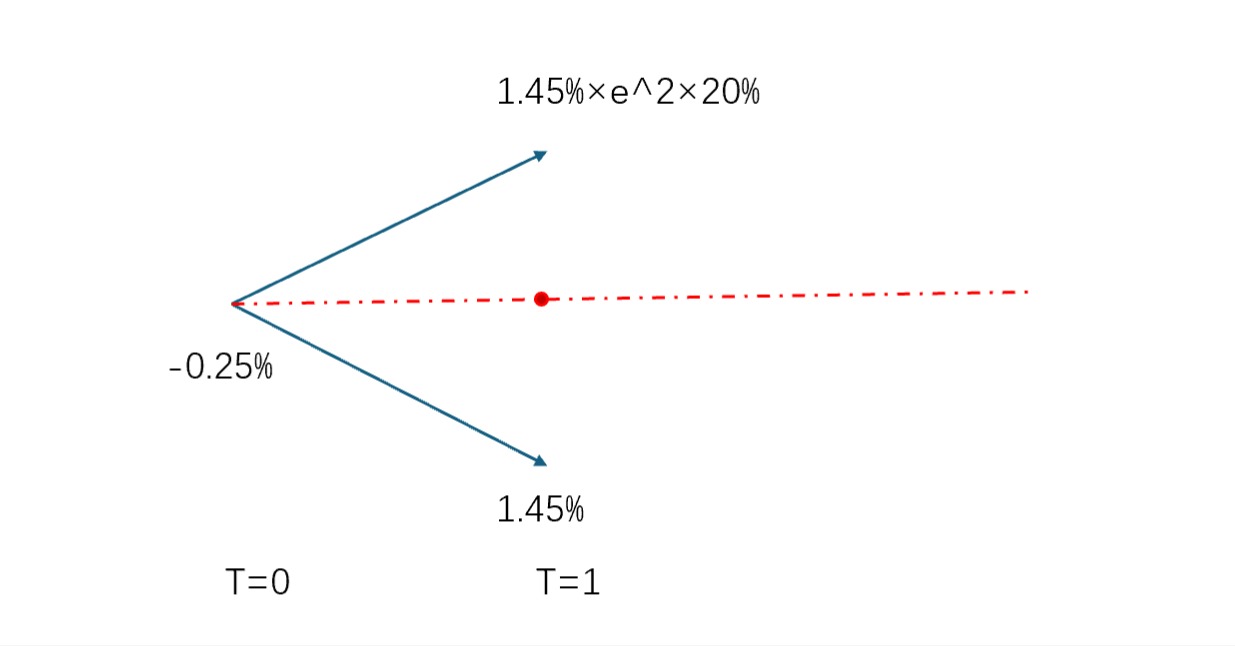

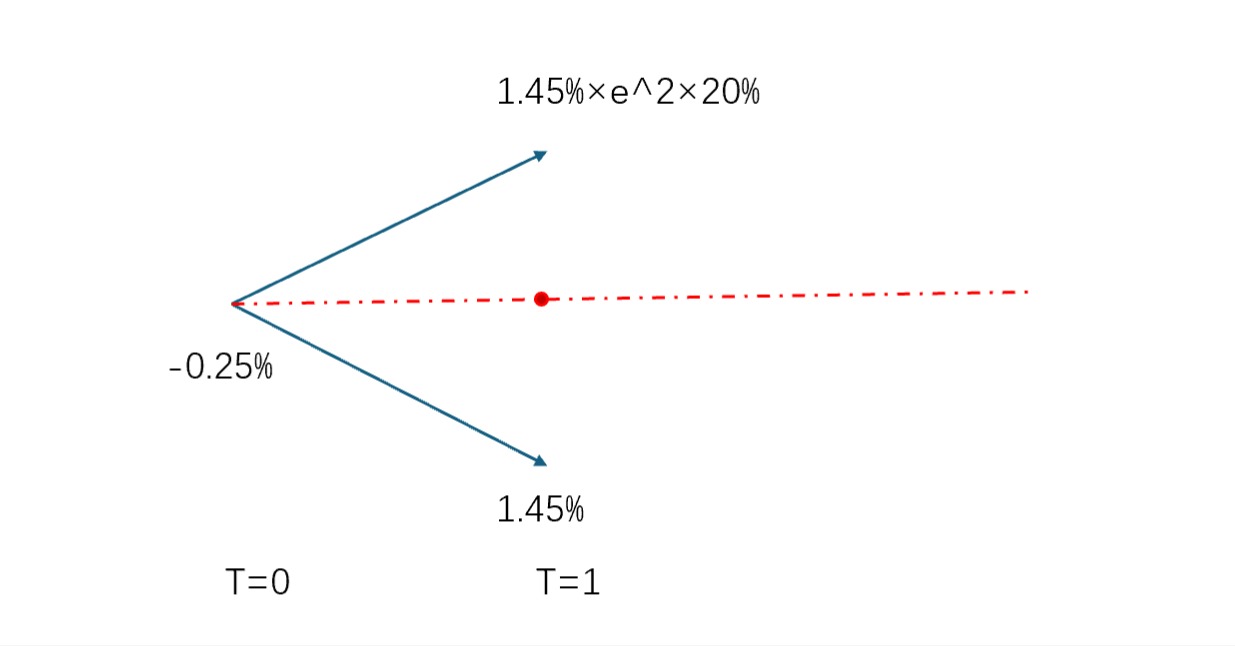

所以,我们把二叉树下面这个节点的利率1.40%往大进行调整。假设调整到1.45%,则t=1上面这个节点的利率是1.45%×e^2×20%,如下图:

再利用上面的二叉树折现benchmark goverment bond,看看折现值是否等于债券的市场价格100,折现原理同上,最终折现下来,发现折现值过小,则说明t=1两个节点的利率过高,折现率过高导致债券的折现值过低。

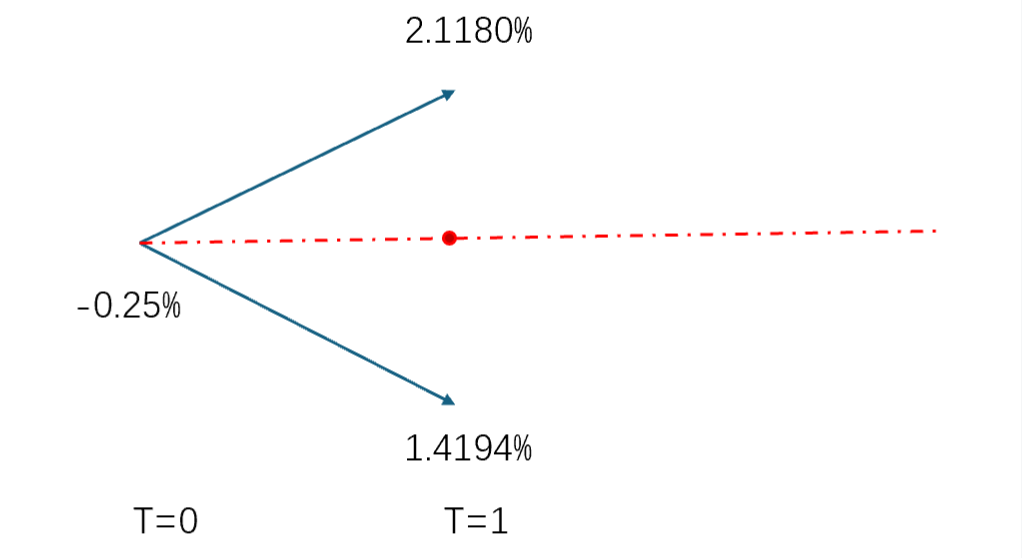

现在我们明确了,t=1下面这个节点的利率取值范围在:1.40%~1.45%之间,我们再经过反复的试错,不断缩小取值范围,最终可以算出来可以反映市场利率信息的t=1下面节点的利率,其数值为1.4197%,则t=1上面节点可以反映市场信息的利率是1.4197%×e^2×20%=2.1180%

用这样的二叉树给benchmark gonverment bond折现,会使得其折现值恰好等于债券的市场价格,说明二叉树上的利率可以反映市场利率信息,那么t=1时刻2个节点的利率已经对市场利率校准过了,如下图是反映市场利率准确的二叉树:

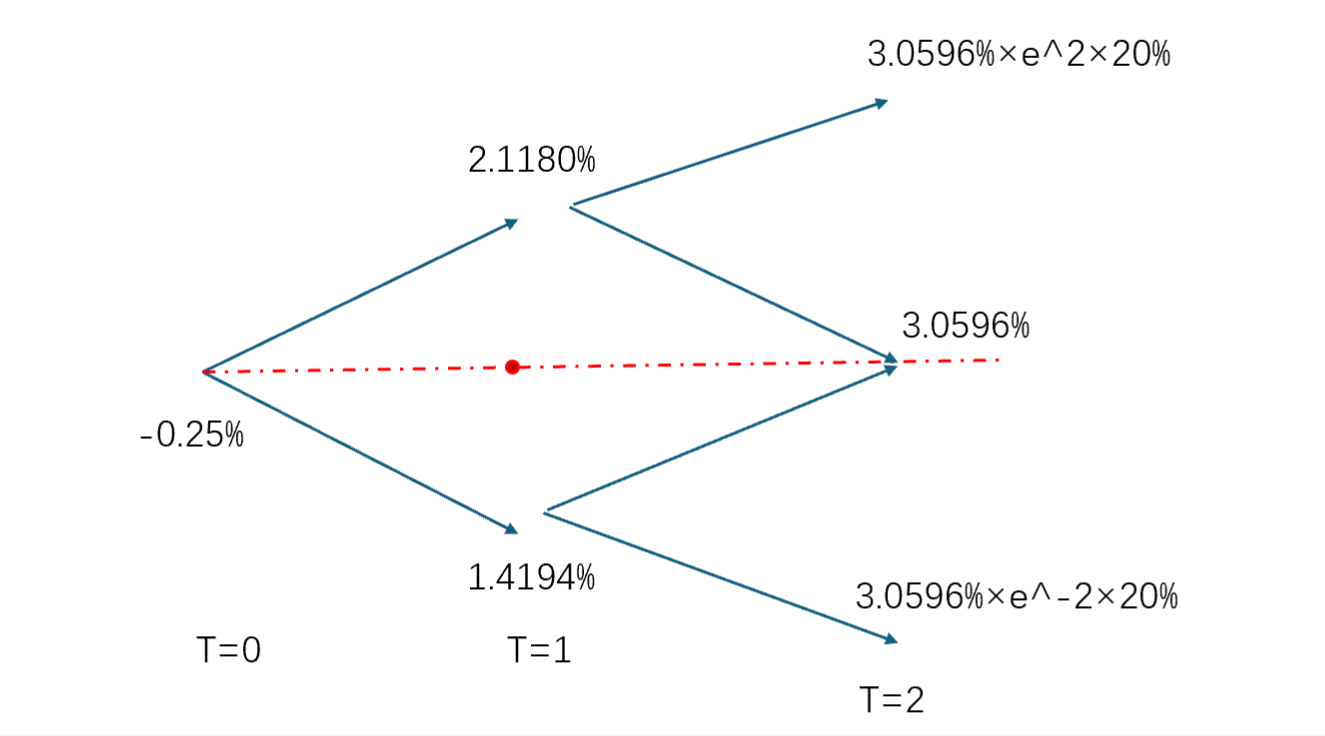

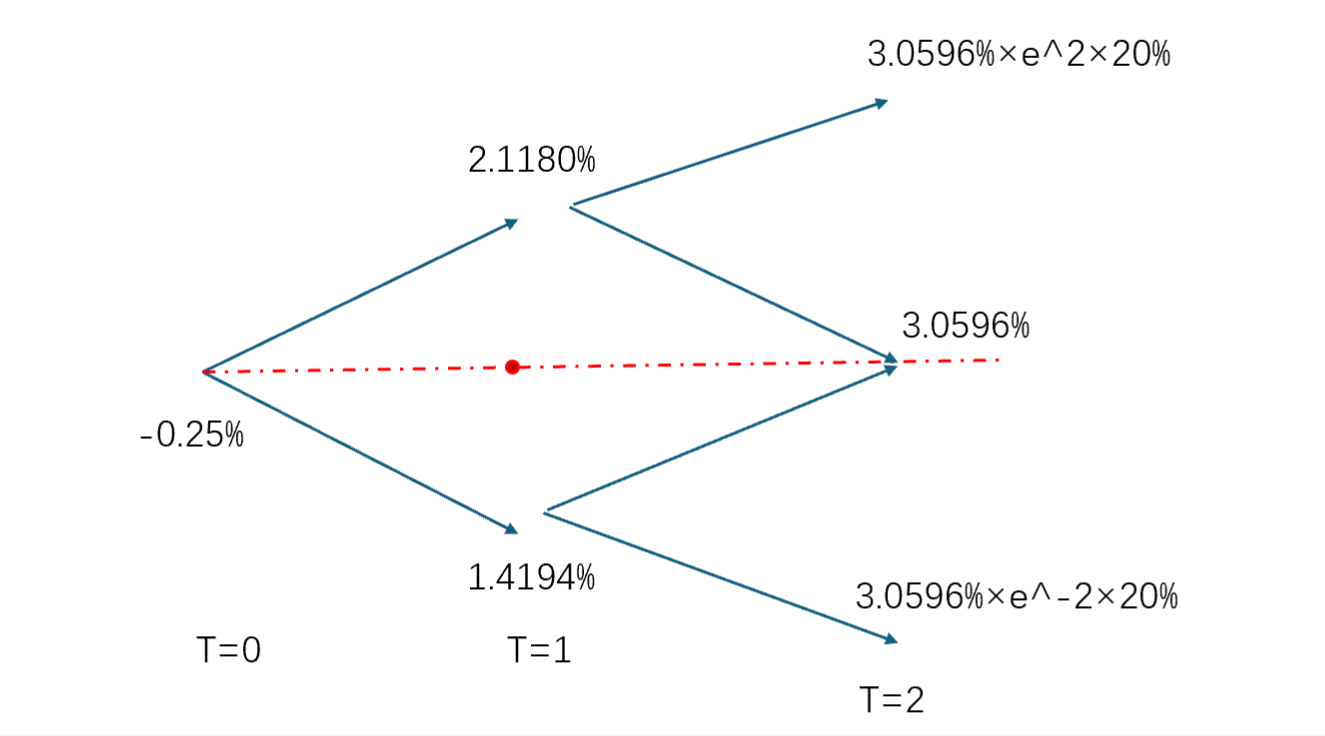

下面利率二叉树往t=2延伸,原理还是一样的,已知利率二叉树的中轴近似地等于f(2,1),所以试探性地假设t=2时刻的中间节点利率是f(2,1),查表数值为3.0596%,那么t=2时刻上面节点的利率为3.0596%×e^2×20%,下面节点的利率为3.0596%×e^-2×20%,画图为:

现在把利率二叉树构建到了t=2时刻,已知t=1的利率已经利用benchmark goverment bond进行过校准了,已经反映的是市场利率信息。现在t=2时刻3个节点的利率不一定可以反映市场利率信息,需要校准。现在就找到一个3年期的benchmark government bond,利用二叉树折现。根据表格信息,3年期的benchmark government bond债券coupon rate = 1.50%,市场价格等于面值100

如果折现出来的折现价格小于债券的市场价格100,则说明t=2的三个利率太大了,因为t=1的2个利率已经反映市场利率信息,当折现值不等于市场价格时,问题一定出在t=2的三个利率上。所以需要把t=2中间节点的利率向下进行调整,例如,调整到2.90%,则t=2时刻上面节点的利率是2.90%×e^2×20%,下面节点的利率是2.90%×e^-2×20%

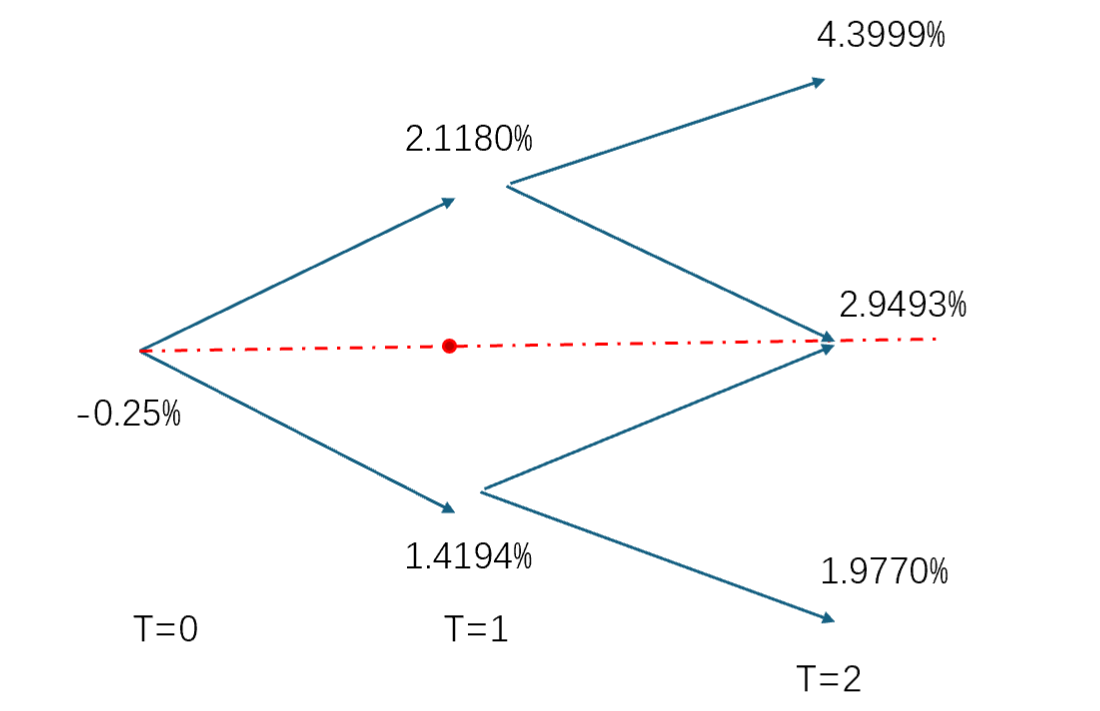

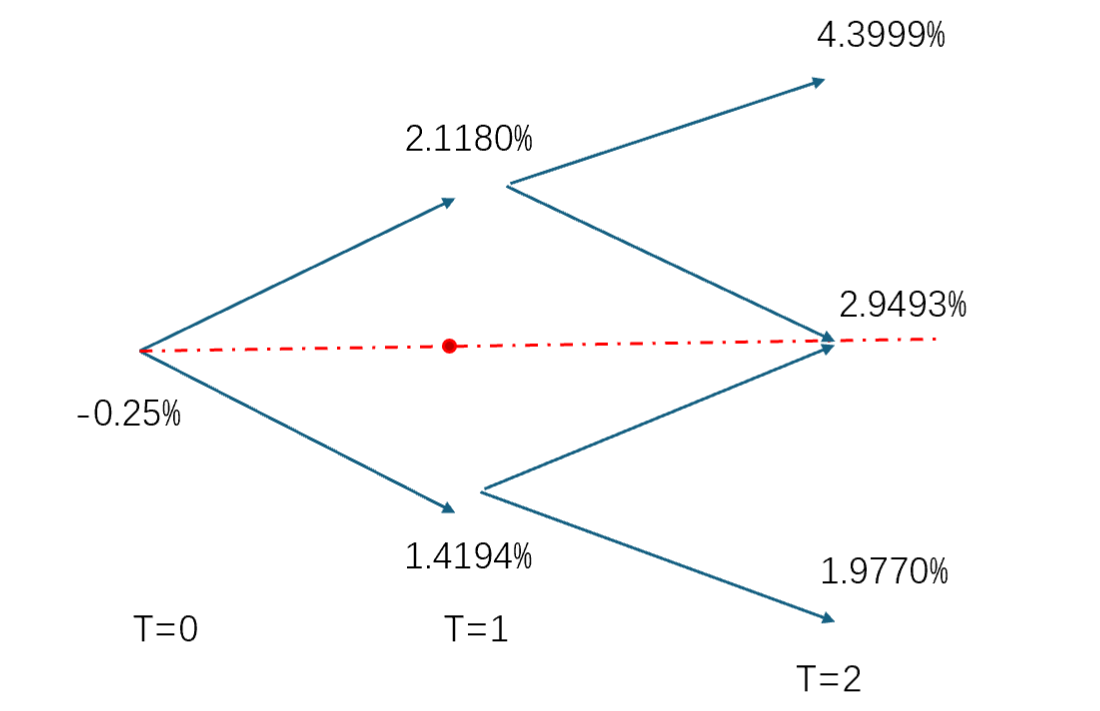

利用这组新的二叉树给benchmark government bond折现,发现折现值过大,大于市场价格100,说明利率又太小了,所以我们得往上调整二叉树利率,经过反复的试错,最终找到了合适的值,就是中间节点的利率等于2.9493%,则下面节点的利率是2.9493%×e^-2×20%=1.9770%,上面节点的利率是2.9493%×e^2×20%=4.3999%,如图,是反映市场利率信息的准则二叉树:

我们再往t=3时刻延伸,然后再校准,再延伸...以此类推

从上面的步骤可以看出,二叉树是边构建边校准。构建需要的信息3个,利率模型,利率波动率,以及中轴forward rate curve

校准是需要用到benchmark government bond的市场信息(现金流及市场价格)。

校准的过程是会用到反复地试错法。一般利率二叉树的构建是直接用excel算的,因为里面会反复地校准试错,手算的话计算量极大,有可能手算了几十次也找不到正确的利率,这也决定了在考试中,基本不太会从零开始让我们构建二叉树。

关于利率二叉树的校准,更多的是关注他的理念和定义,能理解以上的回复就基本掌握到理念了。

这道题的利率二叉树是已知条件,只是题目漏给了。原因有2点,第一个是二叉树的构建和校准不属于本章的考纲,属于前面的章节,并且在前面的章节里面,二叉树也更多的是关注理念,并未出现从零开始构建二叉树;第二个原因是,如果从零开始构建二叉树的话,本题基本没办法做,上面也展示了,反复地试错手算找到准确的二叉树基本不可能,再加上本题还有复杂的CVA计算,那这样的题基本不太可能做的出来了。