NO.PZ2018110601000009

问题如下:

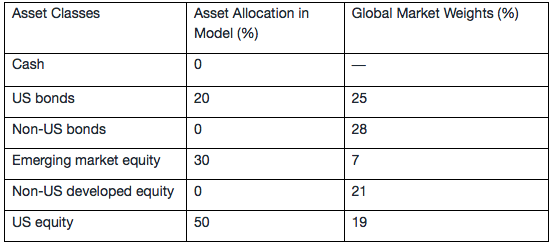

Below is the asset allocation for Beta Investment Corporation.

Assume the Beta Investment uses asset-only approach to construct the portfolio, which of the following model is most likely used?

选项:

A.Mean-variance optimization.

B.reverse optimization.

C.Black–Litterman inputs

解释:

A is correct.

考点:mean–variance optimization的缺点

解析:MVO的缺点之一是分散化不足,配置的权重会集中于某些资产类型。表格中的模型与市场权重相比,模型的权重集中于US bonds,Emerging market equity和US equity 三大类资产,所以最有可能的就是用了MVO的方法。

而reverse optimization与Black-Litterman,由于这两种方法是通过已知权重、标准差、相关性,反向求出implied return,这里的权重通常使用的是资产的市值权重,所以求出来的implied return更稳定、更准确,因此得出的资产配置分散化效果也更好。

想跟老师总结下MVO分散化的结论,老师帮我看下是不是对的:

- 在MVO中的global market portfolio是充分分散化的

- MVO可能会concentrate on一些特定的asset class,可以通过adding constraints, risk budgeting, factor-based AA来解决