NO.PZ2020090304000013

问题如下:

2019年12月10日,甲公司向丁公司销售了一批W型商品,丁公司已收到商品并验收入库,但并未支付货款,甲公司确认收入200万元(不含增值税)并结转成本160万元。至2019年年末丁公司仍未支付货款,甲公司按照历史经验对该应收账款按照2%的比例计提了坏账准备。2020年2月18日,由于该批产品出现质量问题,销售的货物均被退回。税法规定坏账准备不可在税前扣除。甲公司于2020年3月30日完成 2019年所得税汇算清缴。假定甲公司适用的所得税税率为25%,适用的增值税税率未13%,2019年财务报告于2020年4月30日经董事会批准对外报出。不考虑其他影响因素,该调整事项减少2019年度净利润的金额是( )万元。

选项:

A.25.48 B.26.61 C.27.74 D.30解释:

本题考查资产负债表日后调整事项的会计处理,答案是B。

甲公司在2020年2月18日收到丁公司退回的货物,在3月30日完成所得税汇算清缴,对于该调整事项,甲公司应调整报告年度会计报表相关的收入、成本等,并相应调整报告年度的应纳税所得额,以及报告年度应交的所得税。

(1)调整销售收入:

借:以前年度损益调整—主营业务收入 200

应交税费—应交增值税(销项税额) 26

贷:应收账款226

(2)调整销售成本:

借:库存商品160

贷:以前年度损益调整—主营业务成本160

(3)调整坏账准备:

借:坏账准备 4.52(226×2%)

贷:以前年度损益调整—信用减值损失 4.52

(4)调整应交所得税,由于甲公司在计算2019年度应纳税所得额时已经考虑税法不认可的坏账准备,因此计算应交所得税的调整金额时不需要再考虑坏账准备的部分,仅考虑调整的收入、成本即可,应交所得税的调整额为=(200-160)×25%=10万元:

借:应交税费—应交所得税 10

贷:以前年度损益调整—所得税费用 10

(5)调整递延所得税资产,对于原确认的坏账准备计提的递延所得税资产4.52×25%=1.13万元,应冲回:

借:以前年度损益调整—所得税费用 1.13

贷:递延所得税资产 1.13

(6)将“以前年度损益调整”科目余额转入“利润分配—未分配利润”:

借:利润分配—未分配利润 26.61

贷:以前年度损益调整 26.61(200-160-4.52-10+1.13)

因此该调整事项减少净利润的金额为26.61万元,选项B正确。

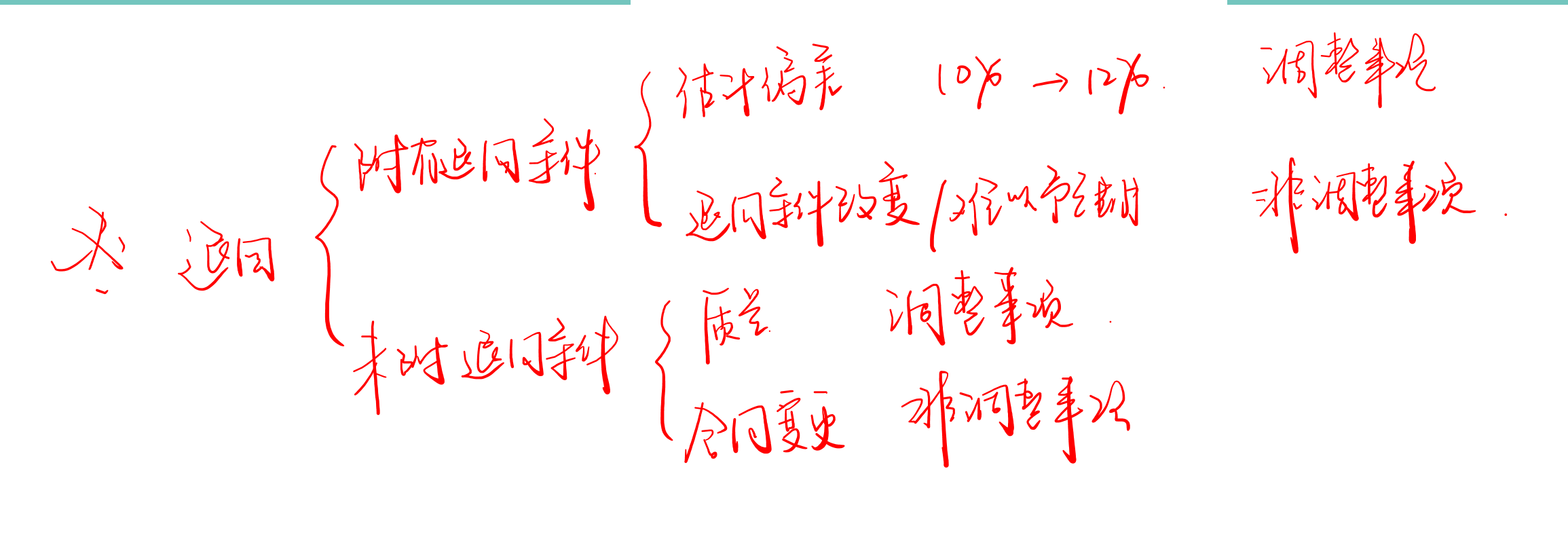

1.“在3月30日完成所得税汇算清缴,对于该调整事项”:是否完成汇算清缴和是不是调整事项,根据24年教材来看应该没什么关系了?

2.这道题甲公司没有说明自己的预期退货率是多少,如果写了的话,是不是科目就不能用“以前年度损溢调整了”,而要直接写本来的科目?

3.这道题作为选择题好像有点过于复杂了,有没有什么简便的计算或者理解方法?