17:29 (2X)

为啥负债long option,资产要short option呢?为啥不是像immunization的思路那样 尽可能去模仿负债表现,也就是负债有long option,资产也long option。 这样的话就是non-callable+long pay fix swaption。

就是不太明白啥时候要尽可能模仿负债,啥时候要和负债相反。

发亮_品职助教 · 2024年07月07日

不看负债,只看callable bond的头寸,因为理解了callable bond的头寸之后,负债是callable bond的话,无非就是给所有头寸再额外加一个负号即可。下面是callable bond的头寸:

callable bond = option-free bond - call option on bond

callable bond的投资者买入这种债券,会面临债券被提前赎回的风险,是债券的发行人其实是拥有call option on bond的,当利率下降,债券的价格上升时,发行人会以较低的行权价提前把市场价更高的债券买回来。所以投资者买入callable bond,但里面的call option on bond是发行人持有,相当于是投资者同时发行了一个call option on bond。

于是long callable bond投资者买入callable bond,就相当于是买了一个option-free bond(long option-free bond),同时发行了一个call option给bond issuer,所以关于call option,投资者的头寸是short call option on bond。

于是投资者的long callable bond = long option-free bond + short call option on bond

一般用上面的式子表达时,long是加号,short是减号,则:

callable bond = option-free bond - call option on bond

发亮_品职助教 · 2024年06月14日

嗨,努力学习的PZer你好:

这其实就是在模仿负债,不是和负债相反。

负债是一个callable bond,那资产端买入一个callable bond即可。用callable bond资产去模仿callable bond负债。

现在的问题是市场上不存在一个合适的callable bond资产,所以我们就得考虑利用衍生品去构建一个合成头寸,生成一个callable bond。

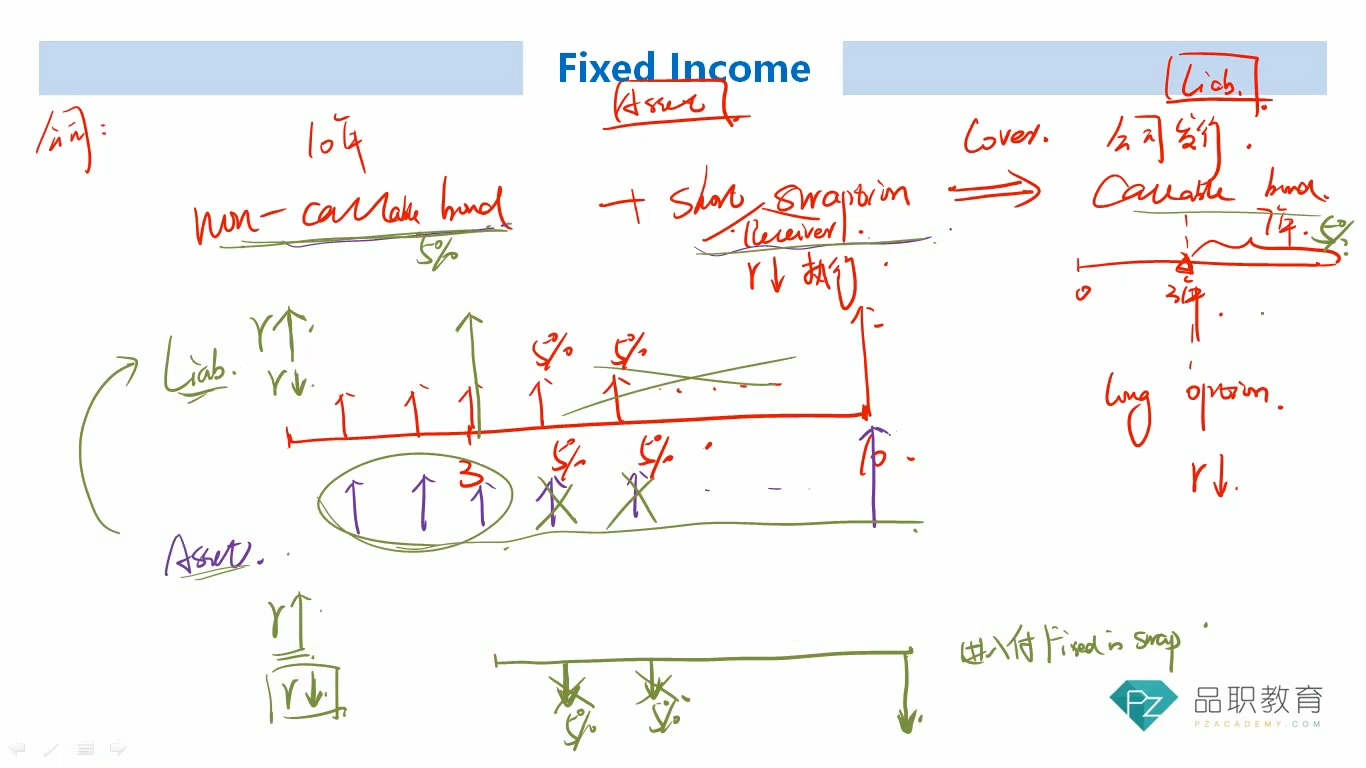

负债端:callable bond = option-free bond - call option on bond

资产端:买入non-callable bond,以及short receiver swaption,两者合并之后就是,

合成头寸 = non-callable bond + short receiver swaption

其中short头寸可以用减号替换,则变为:合成头寸 = non-callable bond - receiver swaption

负债端:callable bond = option-free bond - call option on bond

资产端: non-callable bond - receiver swaption

callable bond里面的call option on bond和合成头寸里面的receiver swaption,都是在利率下降时会行权的option,所以两者等效。

所以这个合成头寸就相当于是资产端的callable bond,用资产端的callable bond去match负债端的callable bond是合适的。

或者可以用头寸的等式展示一下。

callable bond = option-free bond - call option on bond,由于这是我们的负债,所以是short头寸,short头寸需要给每一项都加一个负号,所以对我们而言,变成了:

-option free bond + call option on bond

而同时,资产端,我们买入了non-callable bond, short receiver swaption,这相当于是:

non-callable bond - receiver swaption

4个头寸加总:-option free bond + call option on bond + non-callable bond - receiver swaption = 0

因为-option-free bond和non-callable bond抵消。

call option on bond的头寸【站在发行人角度相当于是long这个option】,为了抵消这个头寸,我们得short一个option,则short receiver swaption。且两个option都在利率下降时行权,所以等效,可以抵消。

最终4个头寸加总是0。这是从头寸的角度看,用资产模拟负债之后所以达成的效果=0。

另外关于这个合成头寸如果去免疫callable bond负债,我在之前有回复过一个,贴到下面作为参考:

当利率上升时,Short receiver swaption对手方不会行权,我们也不会提前赎回callable负债,我们手上的non-callable bond资产产生的现金流正常归还负债的现金流。

即,紫色的现金流流入(non-callable债券资产的收入)抵消红色的现金流流出(callable bond负债的现金流流出)

当利率下降时,我们作为callabel bond的发行人,我们会提前赎回债券,所以存在现金流流出,那这个赎回的钱哪里来呢?

其实就是把我们手上的non-callable bond债券资产卖出变现产生现金流。变现得到的现金流肯定足够提前赎回负债。因为利率下降时,non-callable和callable的价格都上升,但callable bond有价格上升上限,最多就是赎回价,而non-callable bond资产的价格会上升更多。

也就是说,我们把non-callable bond变现卖出之后,可以提前把callable bond负债赎回,同时还有一部分盈利。

为什么要把non-callable bond卖出呢?因为这个资产端存在的意义就是去cover负债liability,现在负债callable bond都被提前赎回了,那资产端的non-callable bond和short receiver swaption就没有存在的意义的。

同时注意,我们手上还有一个short receiver swation,在利率下降时,对手方会行权,这个头寸会有亏损。我们要做的就是立即平仓,结束这个衍生品,因为负债都没了,这个衍生品也没存在的意义。之前卖债券产生的一些盈利可能可以覆盖一部分衍生品的亏损。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

pansy_77 · 2024年07月07日

为什么【负债端:callable bond = option-free bond - call option on bond】