为什么risk parity的均衡条件是每类资产的risk contribution是一样的?也就是说为什么当ACTR都相等的时候,组合的risk最小呢?

比如三类资产,bond、equity、RE,ACTR相等相当于组合是如何构建的呢?long bond、short equity、long一半RE、short一半RE吗?

Lucky_品职助教 · 2024年06月14日

嗨,努力学习的PZer你好:

同学你好:

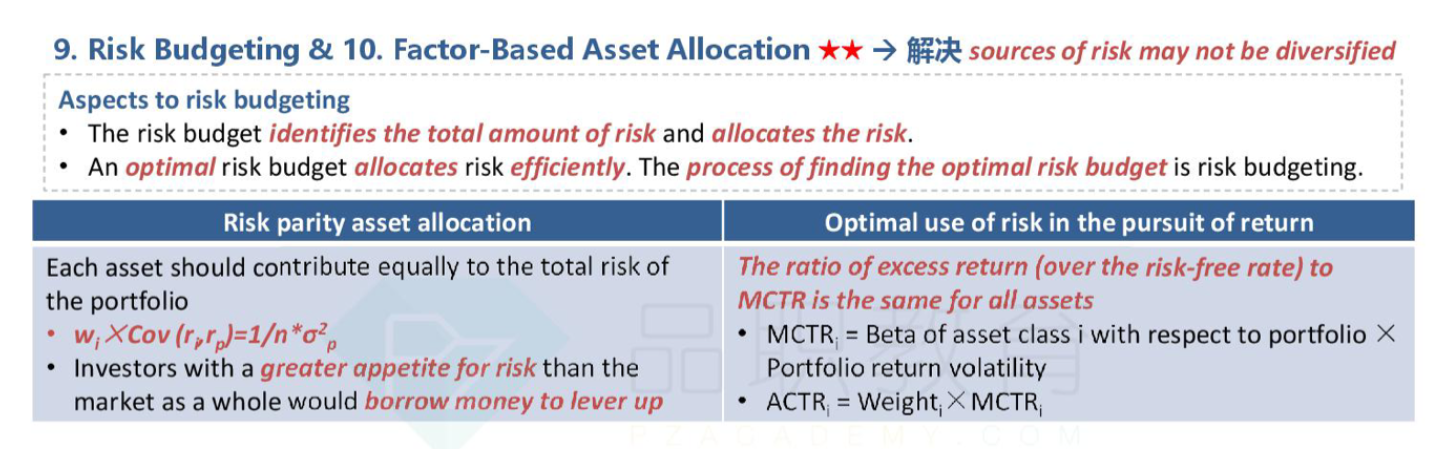

Risk parity 风险平价在资产配置里的观念是,每个资产类别对投资组合的总风险的贡献应该相等。

risk parity的目标是使得每个资产对总风险的贡献度相同,表达式ACTR1=ACTR2。因为它认为贡献度相等时,资产分散化的效果越好。

举个例子说明一下,假设有四个资产类别ABCD,如果平均来看,每个资产应该贡献总风险的25%,但是由于其中资产A是这四类资产中风险最低的,并且与其他资产的协方差也是最低的,所以如果想要让资产A贡献出和其他资产相同的风险,那就需要给资产A配置权重必须大于平均的25%,因此资产A必须具有较高的相对权重,才能实现与其他资产类别相同的风险贡献。

关于风险评价还有另外一个概念,就是risk budgeting。狭义的risk budgeting与risk parity差不多,是风险分配达到最优的另一种均衡条件——对于所有大类资产,excess return比上 MCTR的比率相等时,风险分配达到最优。

risk budgeting引入资产收益率,认为当excess return1/MCTR1=excess return2/MCTR2时,资产1和2的风险达到了均衡。这个均衡条件使得投资者在每个资产上承担的风险以及获得的收益达到最优状态,也就是所说的 optimal use of risk。

也就是在初始权重的基础上,如果excess return1/MCTR1>excess return2/MCTR2,那么将w1调高,直到excess return1/MCTR1=excess return2/MCTR2为止。

risk budgeting和risk parity对应的知识点都在这个表格了。

----------------------------------------------

努力的时光都是限量版,加油!