这道题目第一问和第三问不会做,麻烦给讲解下。

第一题已经配平了,那卖出一部分回给客户之后不久又不fully hedge了?为什么do nothing呢

或者视频如果哪里讲过这道题,也请指出

pzqa31 · 2024年06月06日

嗨,努力学习的PZer你好:

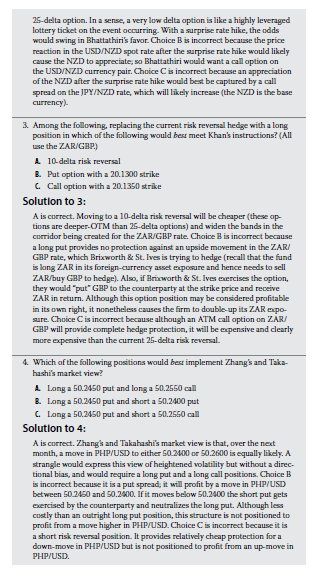

关于第三问,首先明确一点:delta前面的数字小于50,且越小越OTM;delta前面的数字大于50,且越大越ITM. 所以25-delta相比于35-delta更OTM。不论put和call,50-delta,25-delta,35-delta都是取的绝对值,比较大小也是比较绝对值,都是delta前面的数字(或者说绝对值)越大,越贵。

具体到这道题,现在ZAR是外币,GBP是本币,这个fund long ZAR,所以担心ZAR贬值的风险,所以他这里用了一个25-delta risk reversal(ZAR/GBP),注意一下,这里long risk reversal=long call + short put。问的是要用令一个Long position去降低hedge成本.

先说B:因为担心ZAR贬值,现在标价是ZAR/GBP,所以需要Long call,而不是long put,所以B明显错。

再说C:long call是没问题,但是ATM call期权费肯定比25-delta option贵,所以C错。

选项A:10-delta risk reversal比25-delta期权费便宜,所以选A。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!