老师,这个CDS定价公式以及CDS price change 公式是站在CDS seller ,也就是long方的角度是吧?

发亮_品职助教 · 2024年06月06日

嗨,爱思考的PZer你好:

如果没有乘以notional position, 只求△P/P , 那么这个讲义给出的公式, 其实是站在seller的角度的,毕竟CDS Spread上涨求出是负,下降求出是正。 这个结论是否正确?

我觉得是正确的

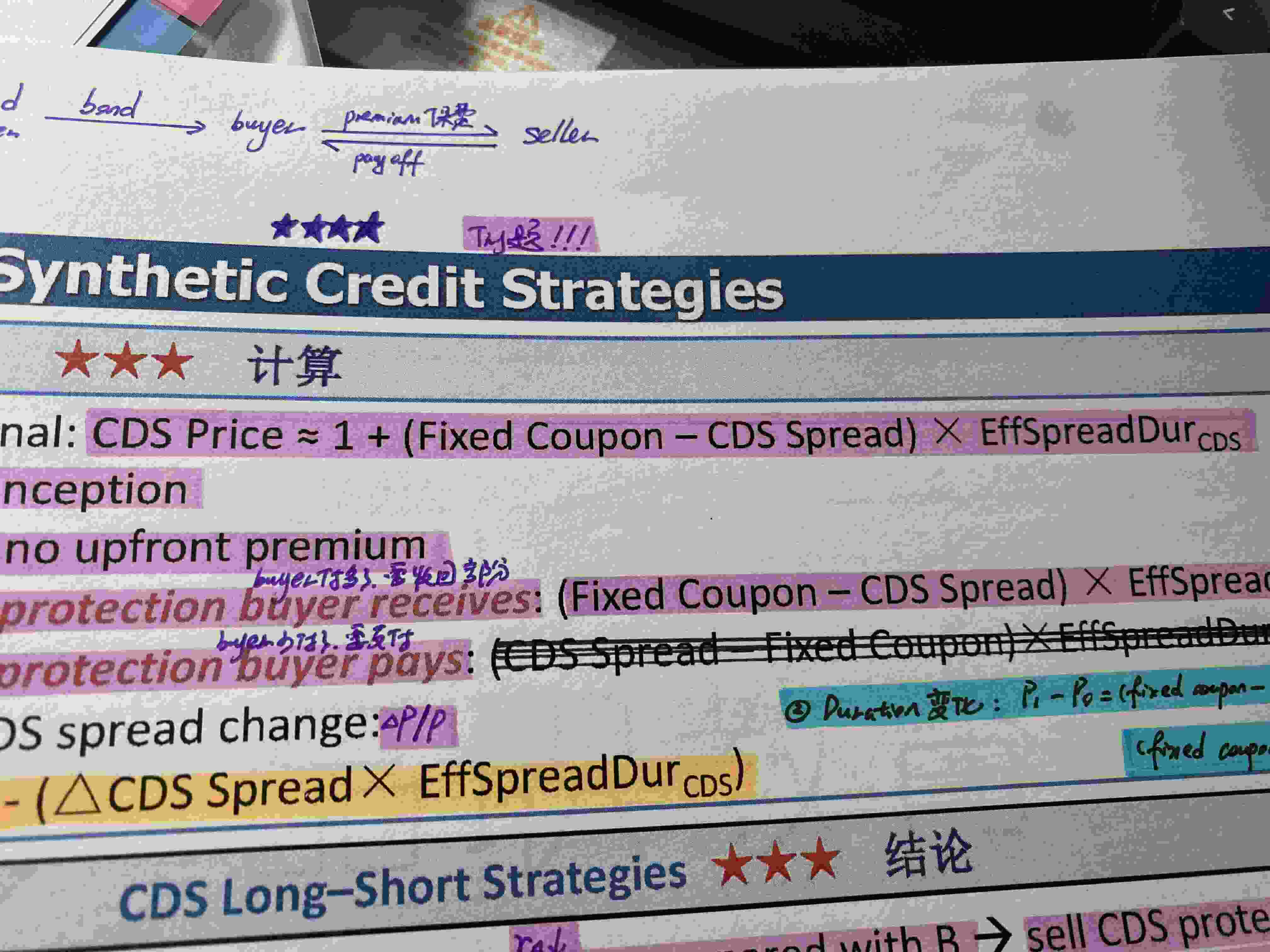

CDS Price≈1 + (Fixed Coupon - CDS Spread)* duration 就是按照duration 会变,CDS spread也会变,求CDS price 的变化。 那CDS price如果上升,对哪方有利呢

有一道题,讲义第370页,Example 3: Synthetic Credit Strategies: Economic Slowdown Scenario

这道例题就是用的CDS Price ≈ 1 + (Fixed coupon - CDS spread)×duration

算了期初、期末的CDS价格,然后判断的买卖2个方向的盈亏。

原版书给的分析思路很复杂,就是按上面这个公式算的然后判断,建议就按课上何老师说的分析方法。我大概说一下原版书的思路:

第2问,期初时刻,Buy CDS on HY, Sell CDS on IG

buy CDS HY P0:1.093 =1 + (5%-3%)×4.65

Sell CDX IG P0 : 99.066 per $100 face value, or 0.99066 =1 + (1%-1.2%)×4.67

期初Buy CDS on HY,价格是1.093,其实说明买贵了,因为合理的价格应该是par=1,买贵了的话,对手方——CDS的卖方应该在期初给upfront premium,为:1.093-1=0.093

我们作为买方,期初收到0.093 per 1 par

第2问里面,期末的Duration和Credit spread发生了改变,按照最新的数据算了CDS price,只算HY,IG同理就不展示了:

CDX HY: 96.24 per $100 face value, or 0.9624 =1 + (5%-6%) × 3.76

即,此刻CDX HY的价格是0.9624,是买方买便宜了,因为应该以Par=1完成交易,所以,如果此刻签订新合约的话,买方要给卖方支付upfront premium(1-0.9624)=0.0376

现在问题来了,期初时候,我作为CDS on HY的买方,收到了0.093 upfront premium,期末我要算盈亏,所以要做反向对冲衍生品合约,平掉旧头寸,所以期末要做CDS on HY的卖方,此刻新签订一份合约,作为卖方我要又收到upfront premium 0.0376

所以旧合约期初收到0.093的upfront premium,期末平仓又收到0.0376,所以总计因为价格的改变,我们作为buy cds on HY盈利为:

0.0376 + 0.093 = 0.1306 per 1 par

总的NP是10,000,000,所以CDX On IG的价差收益是:

10,000,000×0.1306 = 1306000

这是通过这样公式,考虑到了duration改变,spread改变,算了期初、期末的价格,然后利用这个价格算了期初、期末的upfront premium,利用衍生品反向对冲的思路算的合约盈亏。

这里面的一个关键就是要判断期初是upfront premium的支付一方还是收到一方,期末是upfront premium的支付一方还是收到一方。卖方和买方不重要,关键是找到现金流upfront premium的支付方向。

原版书/讲义给的这个答案就是上面的思路,但这个思路太绕,建议直接按何老师的讲法理解。

那CDS price如果上升,对哪方有利呢?

按原版书上面给的思路,就是得算upfront premium的期初支付、收取金额,以及期末平仓时upfront premium的收支情况,具体要结合现金流判断。具体对哪一方盈利可能需要算一下才能判断出来。

这个比较绕,建议按照课上何老师说的方法。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

tujinjin · 2024年06月06日

谢谢发亮老师。这道题我认真做了一遍,就明白了我之前的一些疑问了。 原版书的思路有点绕,就像您说的,我就按何老师的逻辑,围绕cds 定价公式就long / short方,去判断正负号,再去算盈亏。 再次谢谢发亮老师yyds!

发亮_品职助教 · 2024年06月07日

不用客气哈

发亮_品职助教 · 2024年06月05日

嗨,努力学习的PZer你好:

这个CDS定价公式以及CDS price change 公式是站在CDS seller ,也就是long方的角度是吧?

CDS price定价的这个角度无所谓,可以看成是站在CDS seller,也可以是CDS buyer。这个价格并不是双方真实的交易价格,只是为了给CDS安一个衡量标准。

CDS Price算的是每1元Notional principal对应的价格,定出来的价格和面值1元进行比较,因为面值Par=1是当合约保的标的资产信用风险CDS spread等于CDS coupon时CDS的公平价格。

如果CDS Price算出来大于1,说明CDS coupon保费> 被保债券的信用风险CDS spread,即,保费要比被保资产的Credit risk大,说明保险的买方交了过多的保费,CDS seller应该在期初退还一个Upfront premium,每1元面值的CDS其Upfront premium是(算出来的CDS Price - 面值1)

反之CDS price算出来小于1,则CDS Coupon保费<被保债券的信用风险CDS spread,则buyer应该在期初支付给seller一个upfront premium,每1元面值的CDS其Upfront premium是(面值1 - 算出来的CDS Price)

可以算出期初期末的CDS Price,进而来算买卖双方的盈亏。这个定价公式其实就是可以用来算买卖双方的upfront premium及持有期间的盈亏。公式的视角无所谓。

CDS price change同理,对于买卖双方来讲,这个公式可以快速近似地算出来当标的资产的credit spread改变时引起的CDS价格改变幅度(△P/P),进而可以算双方的盈亏。

这里的CDS change求得的是△P 对吧? 而不是△P/P!

算的是△P/P哈,EffspeadDuraiton可以类比成债券的Duration,衡量的是当利率改变1单位时,债券的价格波动多少百分比。

同理,Effspreadduraiton衡量的是当Spread变动1单位时,CDS的价格变动的百分比。

这块何老师的视频有一块说算的是金额△Price,但结合原版书给的例题可以判断,△Spread×EffSpreadDuration算出的是CDS改变的幅度△P/P

如果还要计算CDS改变的金额△P的话,还得再乘以CDS的Notional Principal。

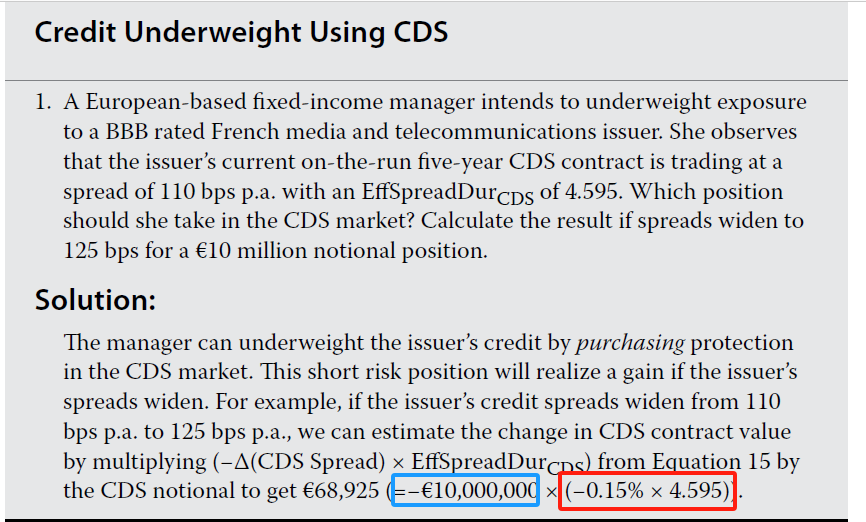

如下图例题:

红框是△Spread乘以duration,算出来了价格改变的幅度△P/P

然后又额外乘以了Notional principal,算出来了改变金额△P

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

tujinjin · 2024年06月05日

我的问题是: 如果没有乘以notional position, 只求△P/P , 那么这个讲义给出的公式, 其实是站在seller的角度的,毕竟CDS Spread上涨求出是负,下降求出是正。 这个结论是否正确?

tujinjin · 2024年06月05日

2 您说的 “可以算出期初期末的CDS Price,进而来算买卖双方的盈亏。公式的视角无所谓。” 能否展开说下,我好像没碰见过比对CDS price变化的题。 CDS Price≈1 + (Fixed Coupon - CDS Spread)* duration 就是按照duration 会变,CDS spread也会变,求CDS price 的变化。 那CDS price如果上升,对哪方有利呢?