04:20 (2X)

Putable bond利率上升的时候,变得more convex怎么理解? convex这个概念一直不太理解。

pzqa31 · 2024年05月20日

嗨,爱思考的PZer你好:

如上图,蓝色的线代表债券价格与收益率之间的关系;

红线是Price-Yield的线性关系,就是我们经常用duration近似表达的债券价格与收益率的关系。

发现在收益率变动范围很小的情况下,红色的线几乎可以替代蓝色的线。

这就是为什么收益率变动小的时候可以只用duration衡量债券价格变动。

黑色的虚线是Convexity更大的债券的线,convexity具有涨多跌少的特性,发现对于黑色虚线的这只债券,收益率下跌时,价格涨得更高;收益率上升时,价格跌得没那么惨。

我们把债券收益率曲线凸向坐标轴原点这种特性叫做convexity;

越凸向原点,Conveixty越大,所以黑色虚线bond的Convexity大于蓝色线bond的convexity

这是普通债券的Price-Yield的图形;

对于含权债券来说,callable的Price-yield图形如下:

蓝色线是普通债券的Price-Yield曲线;

当收益率较高时,callable bond的曲线和普通债券一样,用蓝色线表示;

当收益率较低时,callable bond的价格收益率曲线是红色的线;原因就是有行权价的存在,callable bond的价格不可能像普通债券一样涨那么高。

callable bond的价格,不可能高过行权价,如果继续是positive convexity的话,曲线图势必会穿过行权价代表的虚线;所以callable bond的价格收益率曲线在收益率较高时,开始变成negative convexity,并且收敛于行权价。

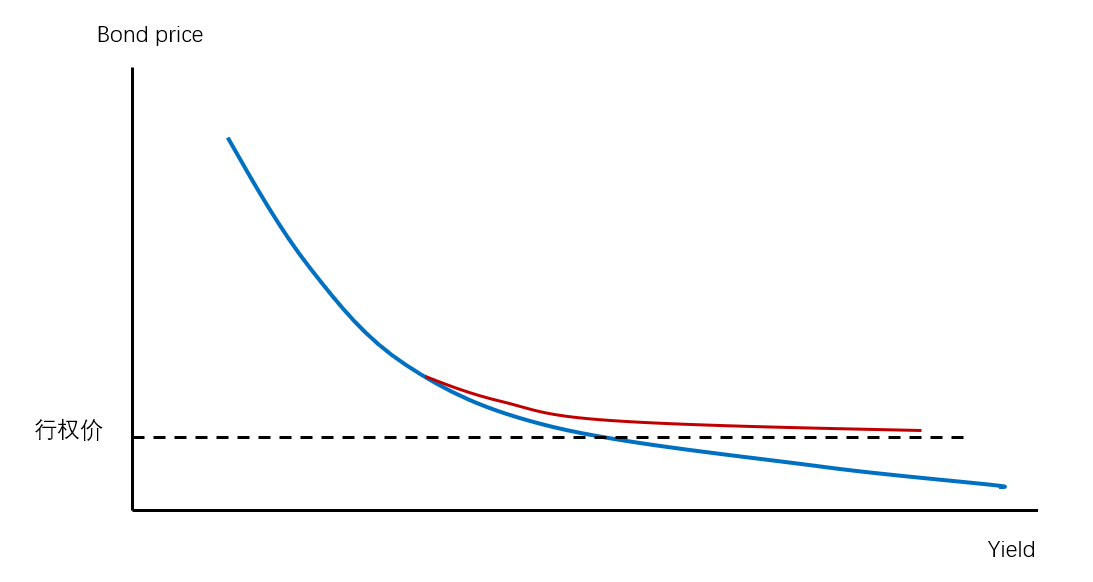

同理,蓝色的线代表普通债券的Price-Yield曲线图;

当利率较低时,普通债权和putable债权的曲线图一样,用蓝线表示;

当利率较高时,putable bond的曲线图是红色部分;

原因就是,对于putable bond;由于行权价的存在,当收益率上升时,putable bond的价格不可能低过行权价。

所以对于putable bond,其收益率曲线更加凸向原点,convexity更大,才有可能价格不穿过行权价。

这就解释了在利率降低时(尤其是债权价格临近行权价时),callable bond呈现出negative convexity(也就是convex);

对于putable bond,当利率上升时,convexity更大。

convexity是笑脸,凸向原点,convex是哭脸,曲度增加的意思。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!