这块这张图的第一个理解,我没太听懂。

老师说,因为负债端是long option,所以衍生品要用short。老师就一句话带过了,可是我怎么也理解不了。

请老师详细解读一下,为啥负债callable bond 是long option ,用衍生品hedge的时候,要用short的头寸 呢?谢谢

pzqa31 · 2024年05月20日

嗨,爱思考的PZer你好:

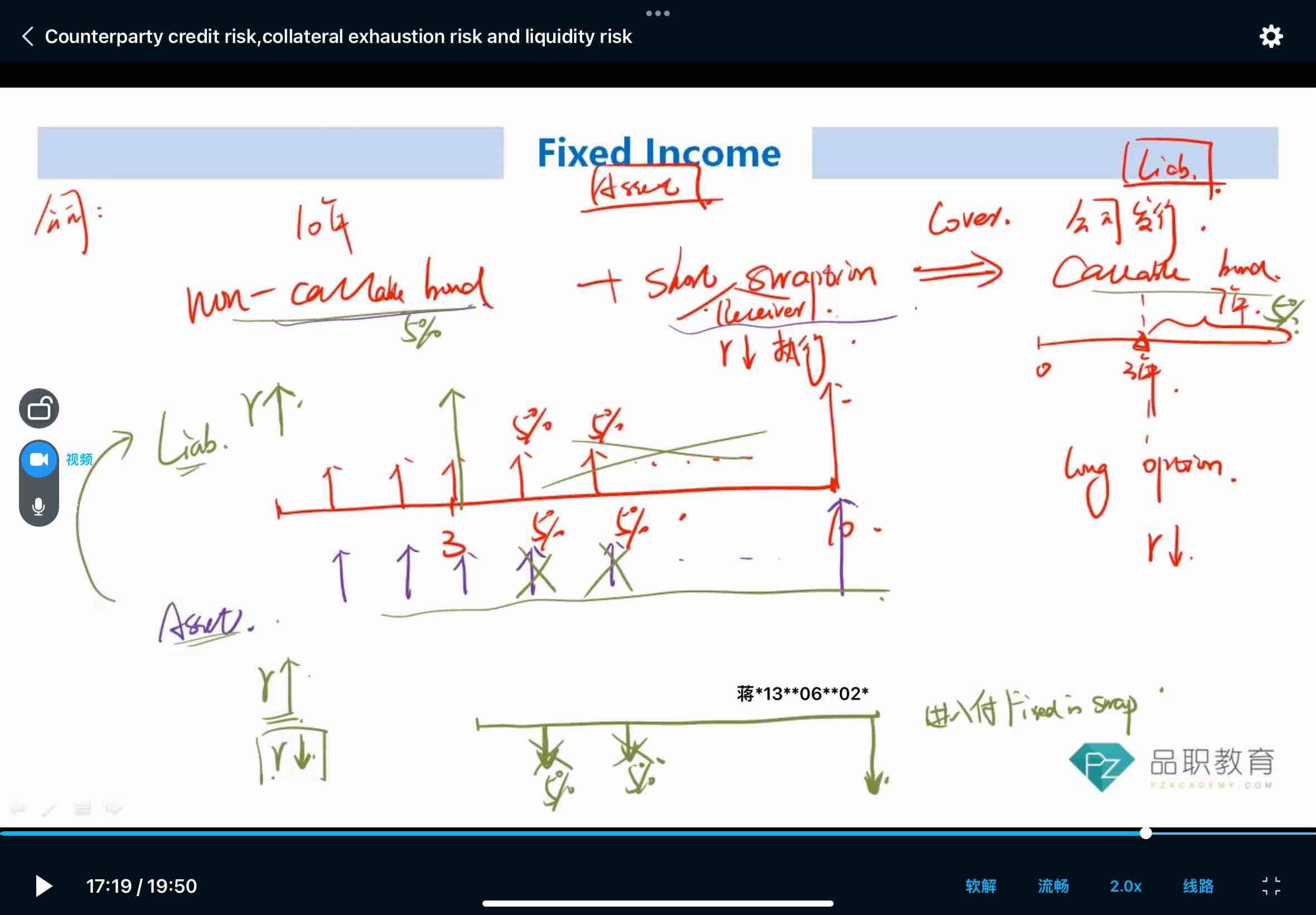

现在我们的主体是公司,我们发行callable bond,所以Liability是Callable bond(Short callable bond)。

作为发行callable bond的一方,公司实际上拥有提前赎回债券的权利,所以这个权利相当于是我们的资产,所以是Long call option的头寸。

所以,虽然我们发行的是负债,但获得的是long option的头寸。

于是,short callable bond = short option-free bond + long call option

现在为了匹配这个负债,我们就想办法把long call option的头寸remove掉,于是我们再需要short一个option,于是合成头寸就是:

Short callable bond + short option = short option-free bond + long call option + short option

Long option与Short option的收益抵消掉之后,相当于我们发行的是一个option-free bond,于是现在的liability变成了option-free bond。

而option-free bond作为负债,就更加容易去做资产负债匹配了,现在我们买入一个option-free bond资产去cover这个option-free bond liability就非常容易了。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

明明要加油 · 2024年05月20日

老师讲的真好,谢谢老师