pzqa31 · 2024年05月14日

嗨,爱思考的PZer你好:

注意看Strategy 2,他是对单期负债做Duration-matching策略。(Immunization of the single liabilities....continuously matching duration)

然后题目问我们选哪个Duration可以实现单期负债的Duration-matching。

单期负债做Duration-matching时,只会使用Macaulay duration哈。其他的Duration都不会用到。

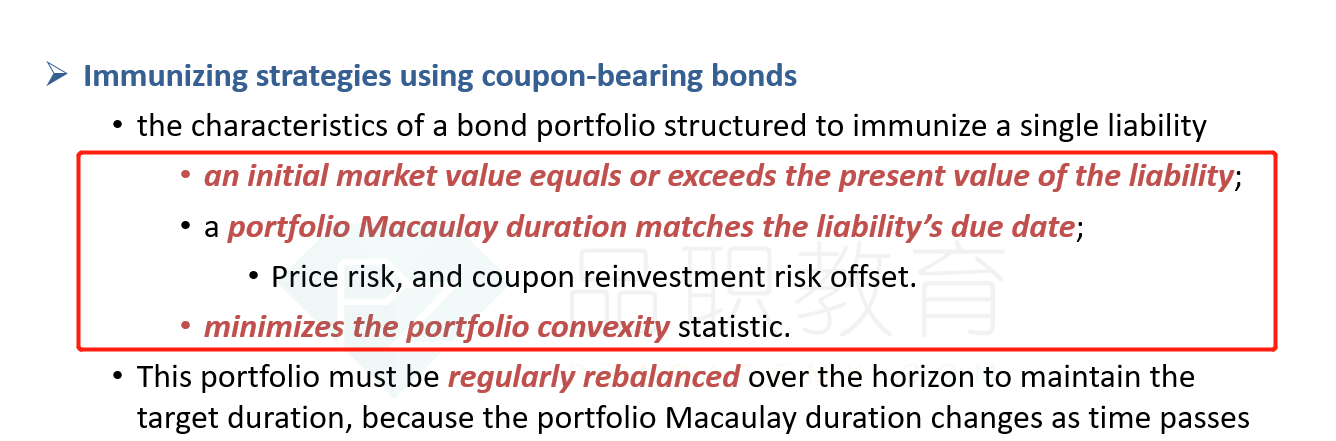

这是单期负债匹配里最重要的一个条件,讲义如下,其中第二条就是:资产的Macaulay duration = investment horizon = 负债的Macaulay duration:

下面说一下Macaulay duration与Modified duration的区别:

Macaulay duration是一个时间的概念,他衡量的是债券现金流发生的加权平均时间。例如,某支债券的Macaulay duration = 9;

那这就意味着,投资这支债券,拿到债券的所有现金流,平均来看,需要的时间是9年;由于衡量的是时间概念,Macaulay duration的单位是年。

而Modified duration是一个弹性的概念,他衡量的是,利率变动1单位时,债券的价格变动多少幅度。所以Modified duration就是个系数,没有单位。

在匹配单期负债时,只能用Macaulay duration;在计算利率改变对债券价格的影响时,用Modified duration。

他俩之间有个关系是:

Modified duration = macaulay duration / (1+r),其中r为债券一期的收益率。

----------------------------------------------

努力的时光都是限量版,加油!