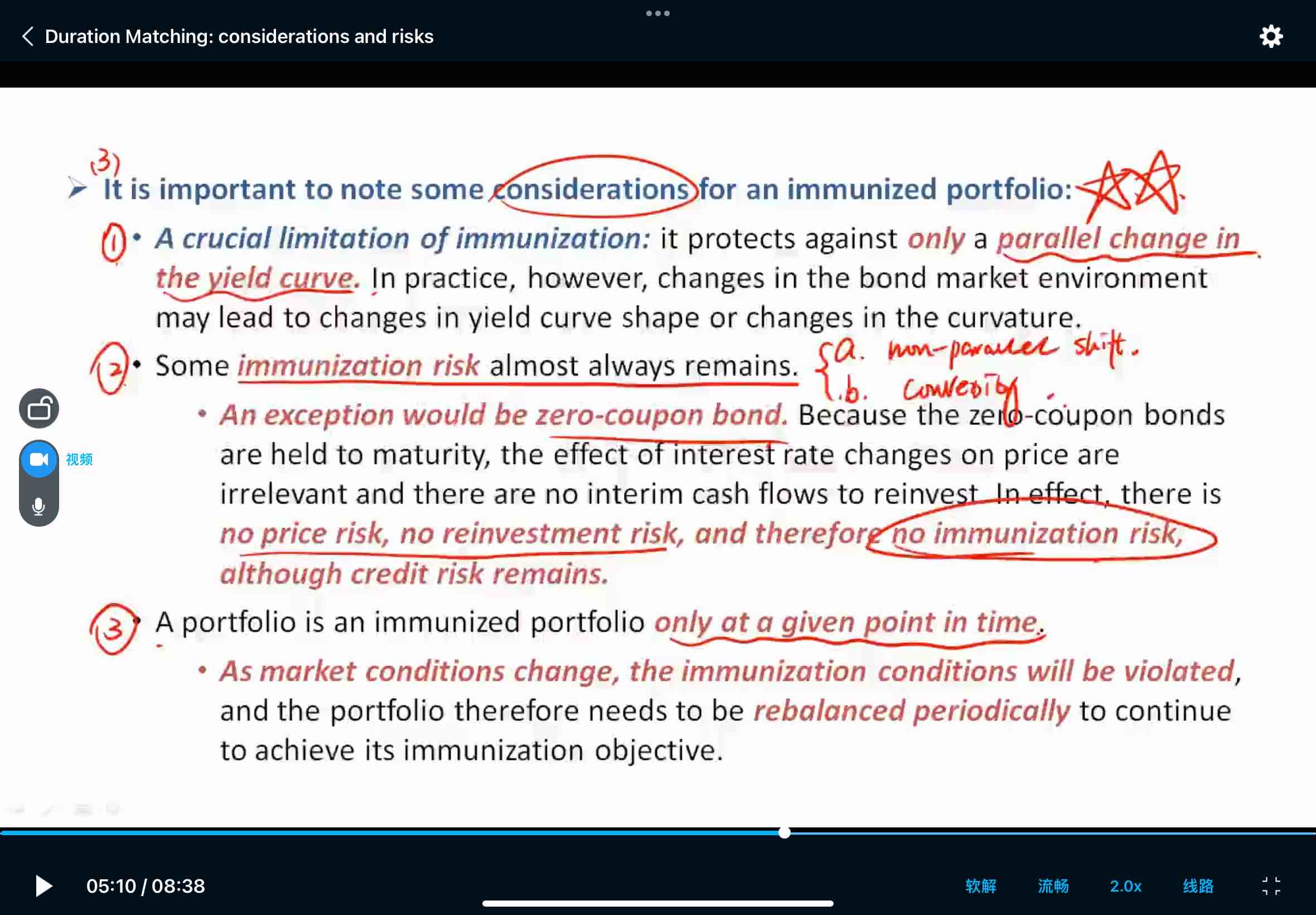

课程中duration match需要注意的相关事项,第三点。何老师说,利率变动以后duration就变了,我想不明白。

Duration不是价格对于利率变动的敏感程度吗?为啥利率变动,久期会发生变化呢?

截图Ppt第二张图,老师说利率变动第一次,因为久期相同,所以价格风险和再投资风险相互抵消,这块我明白。但老师接着又说,利率变动以后,久期就变了,这个我不明白了。请老师解答。谢谢

pzqa31 · 2024年05月13日

嗨,从没放弃的小努力你好:

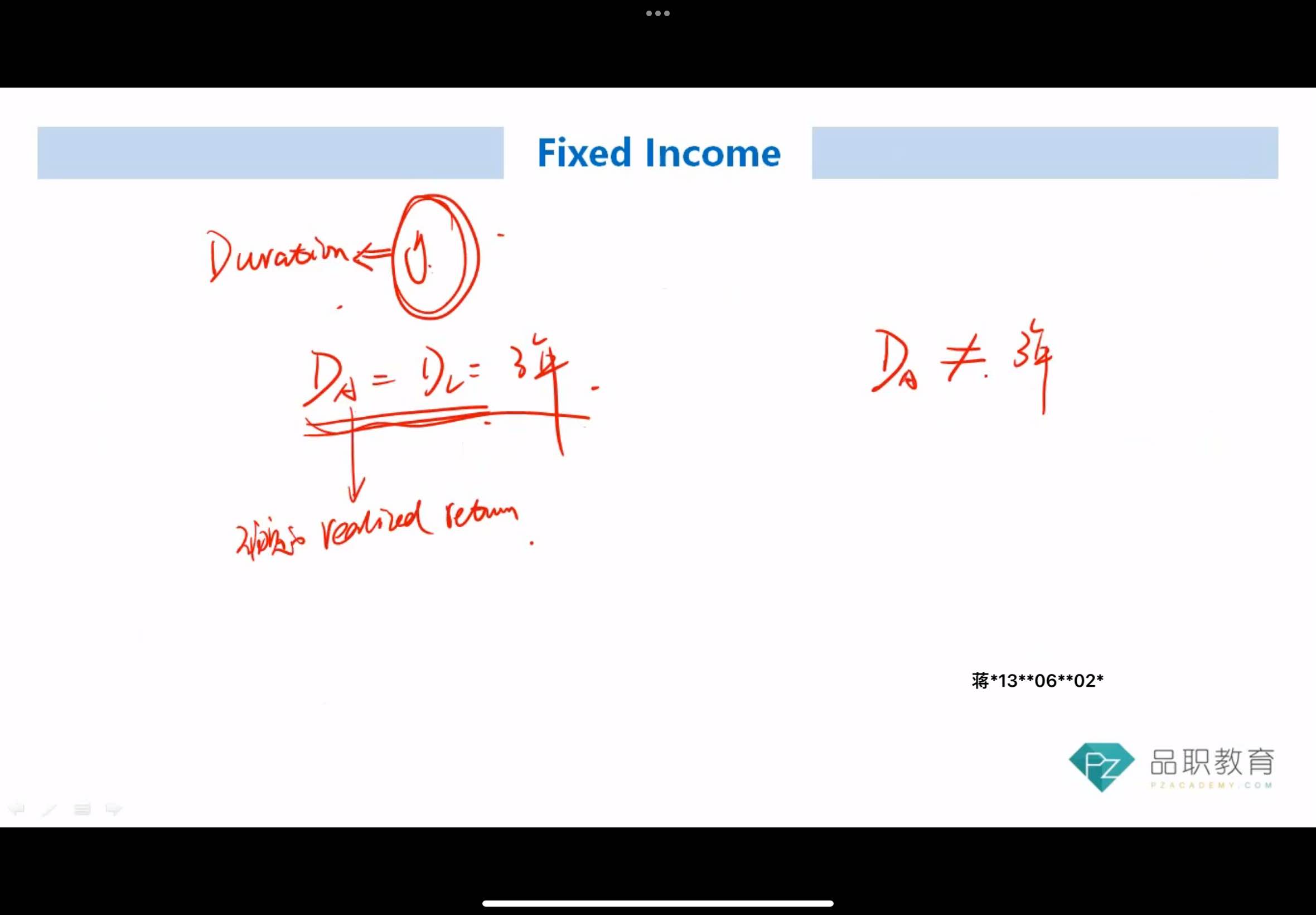

你看这个公式,mac duration=∑(PVCFi/P)*t。随着时间的推移,t也会改变,比如说有一笔现金流,本来是五年以后收到的,此时t=5,一年过去了,变成了4年以后收到,此时t就变成了4,然后随着利率的变化,这笔现金流的折现率也会变,所以前面这个权重也会发生相应变化,所以说麦考林久期是会变化的。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!

明明要加油 · 2024年05月13日

谢谢老师。我想复杂了~原来围绕公式就可以得出结论啦。嘿嘿

pzqa31 · 2024年05月13日

嗨,爱思考的PZer你好:

利率变动一次之后,会使得资产的Macaulay duration发生变化,那就不再等于资产的Investment horizon以及负债的Due date了,因此就会打破单期负债匹配的条件。所以,往后的利率变动,资产就不能匹配负债了。

回想在计算Macaulay duration这个数据时,我们会对未来现金流折现,所以Mac.Duration是一个利率的函数。当利率变动一次,Macaulay duration就会变化。此时就打破了单期负债匹配的条件。所以,利率变动一次后,单期负债匹配的条件不满足,无法实现往后的Immunization。

另外,我们知道,Macaulay duration本身衡量的是债券现金流的到期时间,他还是一个时间概念,所以Mac.Duration还是一个时间的函数,如果利率没变,仅仅是时间的改变,Macaulay duration这个数也会变;所以仅仅是随着时间的改变,也会导致Macaulay duration逐渐不等于Investment horizon与负债的Due date,所以单期负债的免疫条件被打破。

所以,利率变动一次后,或者是间隔了较长的时间,免疫的条件都被打破,这就需要Rebalance了。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

明明要加油 · 2024年05月13日

如果利率没变,仅仅是时间的改变,Macaulay duration这个数也会变;所以仅仅是随着时间的改变,也会导致Macaulay duration逐渐不等于Investment horizon与负债的Due date。 老师,这块时间的改变麦考林久期也变化我没想明白。老师可以再详细说一下嘛?谢谢