18:13 (2X)

思路:

如果利率下行,则call,后续不需要偿付现金流

则为了对冲这种情况一定是一个pay fix的swap

考虑到是callable,在行权的时候时候会支出召回的一个价格

所以需要通过premium来cover这一个部分的成本,所以是short

合在一起就是short receive swaption

中间比较模糊的点在于premium大概是无法cover 召回成本的

烦请老师帮忙看看这个思路是否正确

pzqa31 · 2024年04月23日

嗨,努力学习的PZer你好:

不是,和期权费没关系。仔细分析一下:

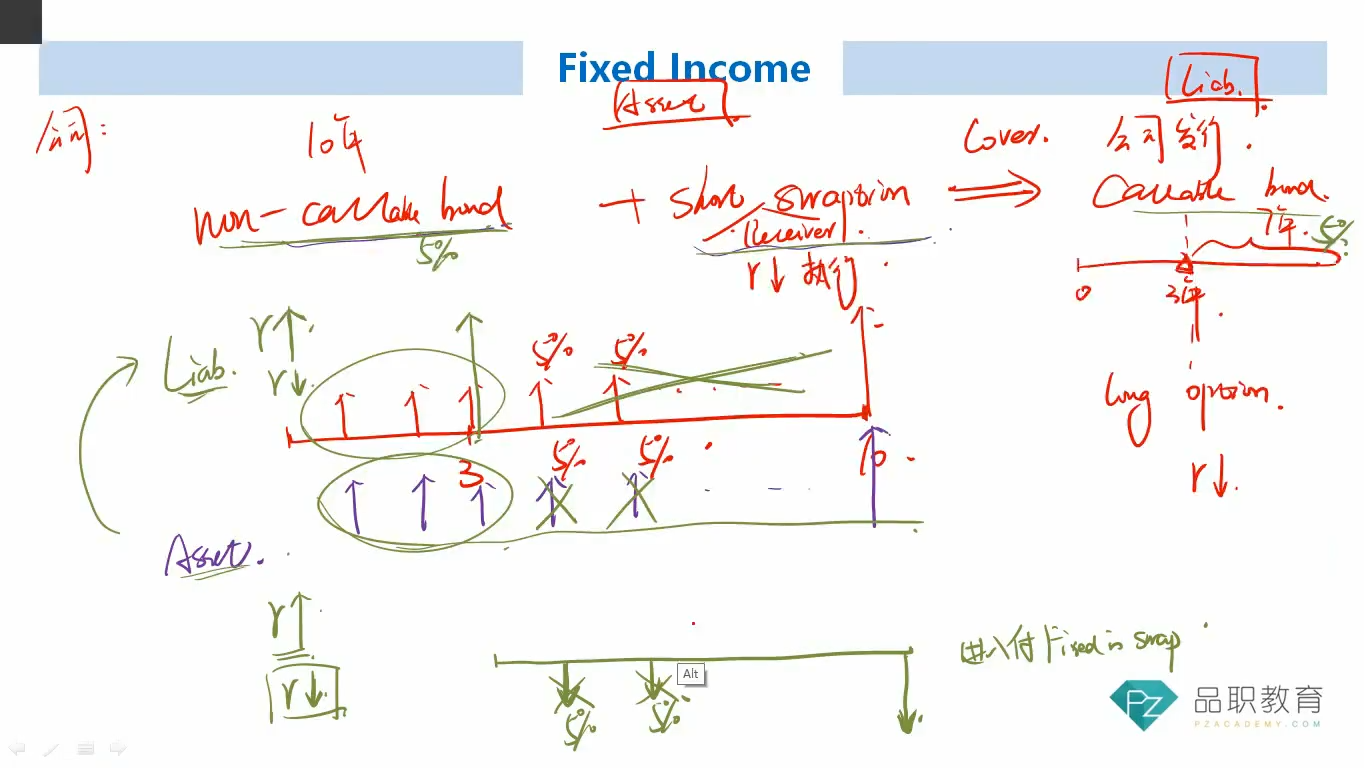

资产端:long non callable bond+short receiver swaption。

负债端:short non callable bond+long call option on bond(二者组成short callable bond)

如果利率变高:

负债端:short non callable bond不受影响,利率上涨,不执行long option,此时负债端就是short non callable bond。

资产端:long non callable bond因为不含权,不会提前结束。short receiver swaption不会被动行权(利率上涨,对于long receiver swaption一方不利,不行权),此时,资产端就是long non callable bond。

资产与负债相互抵消。

如果利率变低:

负债端:short callable bond提前行权,公司赎回债券,未来7年现金流不用支付了。

资产端:long non callable bond不受影响,short receiver swaption被动行权(利率下降,对于long receiver swaption一方有利,行权),此时,short receiver swaption在第三年末的value<0。现货头寸,为了应付赎回债券需要支付的本金,资产端会卖出债券(溢价),卖出债券的本金部分可以用来覆盖callable bond提前赎回的现金流支出,溢价部分的资金刚好可以弥补short receiver swaption的亏损。

其实,资产端头寸是可以获得realized return的,原因是资产端write receiver swaption+long fixed coupon bond组成的头寸可以实现duration=0,这样卖债时可以拿到确定的金额,这个金额就可以用来cover赎回callable需要支付的钱。

----------------------------------------------努力的时光都是限量版,加油!