orange品职答疑助手 · 2018年07月24日

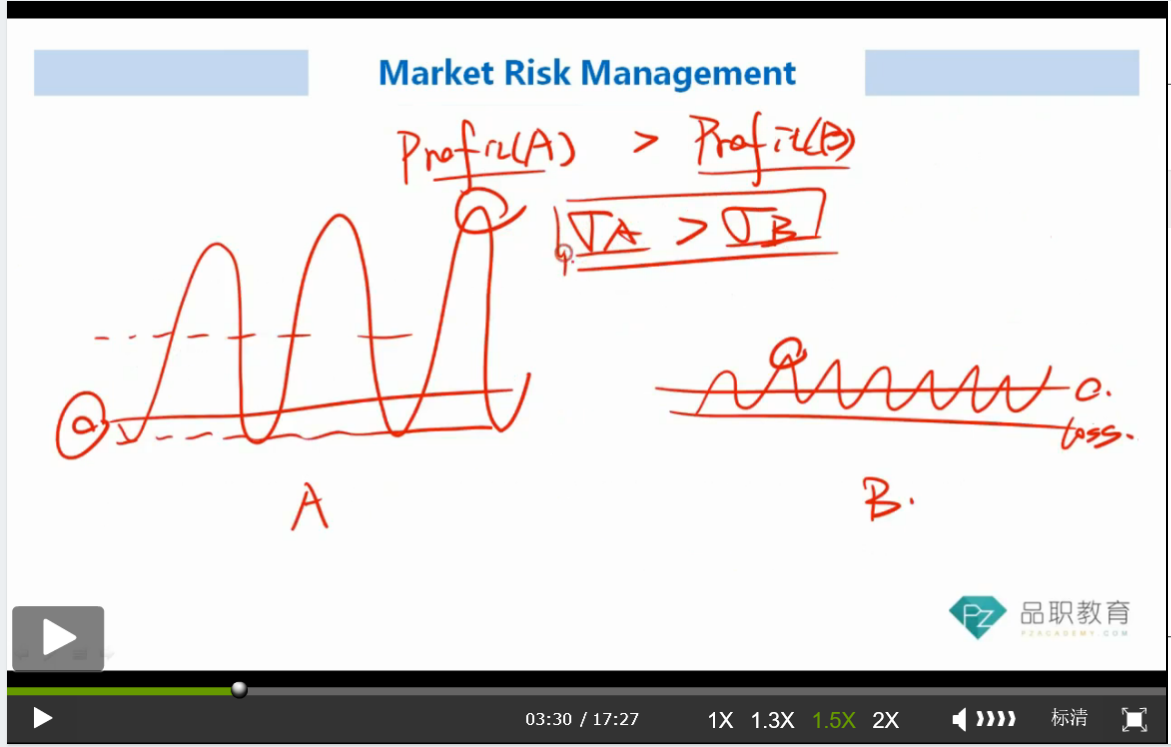

同学你好,这里比较反常识,可以这样理解:这里的X可以代表金额,也可以代表profit盈亏。用盈亏来解释的话,如图所示,A的盈利是大于B的,并且很明显这种情况下,A的风险应该是小于B的。即优质的资产风险更小。然而,如果按常规的sense来理解,即用波动率来理解,那么A的风险是大于B的,所以说standard deviation是违反monotonicity的。

林旖晨 · 2020年01月18日

我的理解和你是一样的。但是在这张图的视频里,老师说我们会误认为A是优质资产,但其实不是,因为A的波动更大。接下来又举例股票和债券,说到一轮牛市股票收益更高,就会误认为股票是优质资产。这样一听我又不明白了。