Carol文_品职助教 · 2024年03月20日

嗨,努力学习的PZer你好:

在固定收益投资领域,不同类型的债务提供了不同程度的参与ESG问题的机会。选项B,“私募债”,被认为提供了最大的参与机会,原因在于与私人债务发行人和投资者之间通常存在更紧密、更长期的关系。

私募债相对于公共债务或主权债务来说,流动性较低。这种低流动性意味着投资者和债务发行人之间往往需要维持更长时间的关系,这种长期关系为投资者提供了更多与债务发行人就ESG问题进行讨论和影响的机会。在私募债关系中,投资者可能会更容易直接影响或与发行人就其ESG实践和政策进行对话,因为双方之间的交易通常涉及更多的直接谈判和协商。

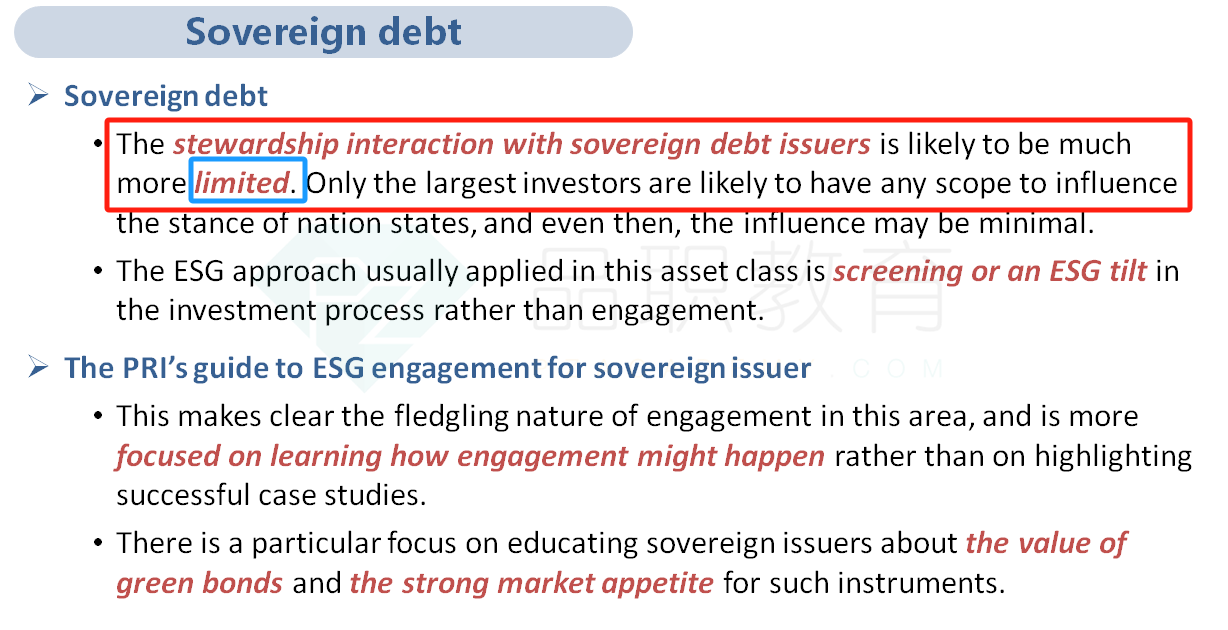

相比之下,选项C,“主权债务”,涉及到的是国家或主权实体发行的债务。尽管主权债务投资者也可能对ESG问题感兴趣,并寻求在这些领域进行参与,但实际上与主权债务发行人(即国家)进行有效的ESG参与面临更多挑战。这些挑战包括:

因此,虽然理论上主权债务投资者可能对ESG议题感兴趣并寻求参与,但与私人债务相比,实际上能够有效参与和影响ESG议题的机会相对较小。这解释了为什么C选项不是正确答案。

选项中的三种固定收益类型,投资者能够engage的程度,从大到小排列,是私募债最容易介入和影响,公募债其次,主权债的投资人基本没什么介入的能力和影响力。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!