07:55 (1.3X)

所以第一次利率变动免疫

第二次利率变动不免疫?

完全听不懂是什么意思

pzqa31 · 2024年03月15日

嗨,爱思考的PZer你好:

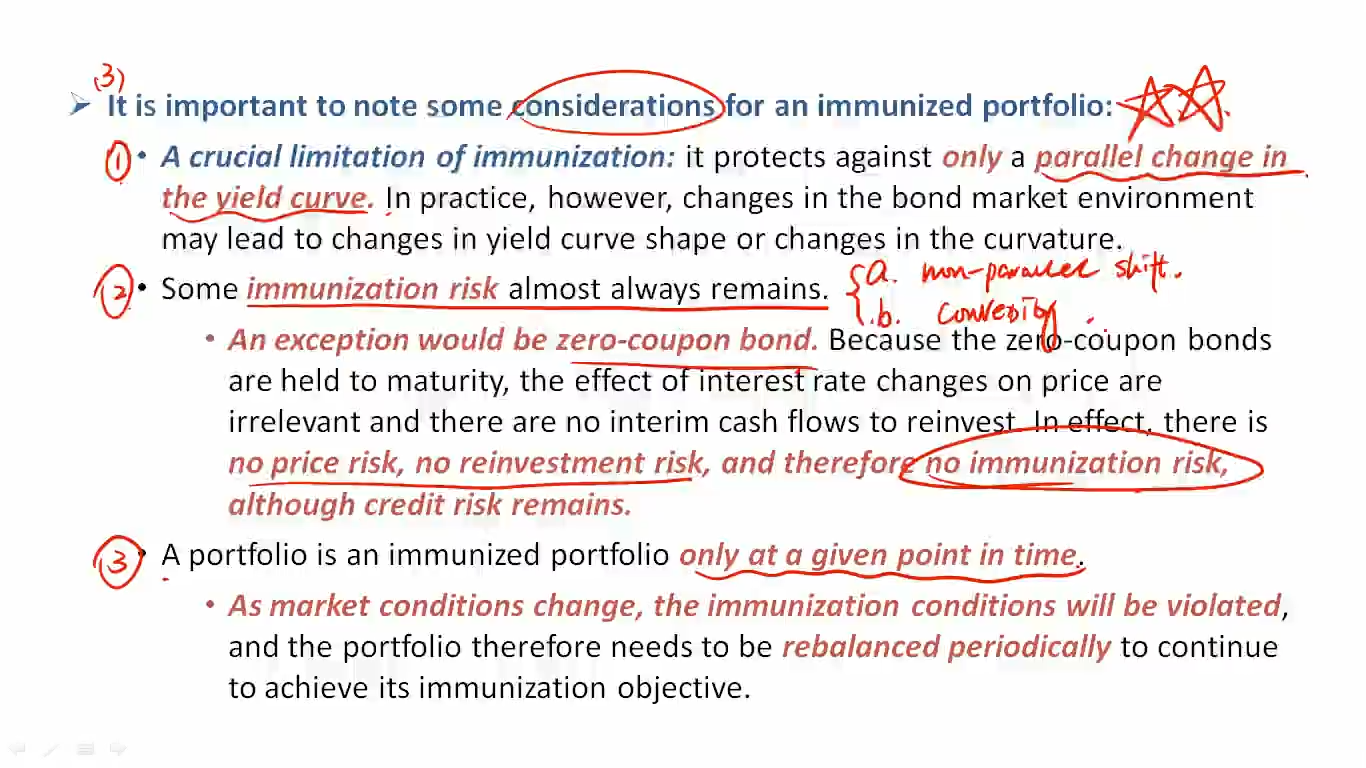

在期初我们构建免疫策略的时候满足的条件是:Macaulay duration = Investment horizon = Liability Due date;其中这个Macaulay duration,会受到利率的影响;Macaulay duration衡量的就是收到债券现金流的加权平均时间,权重是各期现金流现值占债券总现金流现值的比率;所以Macaulay duration的计算会受到这个现金流现值的影响,即会受到折现率的影响,所以利率变动之后,债券的Macaulay duration就会变化。这样的话,就会出现债券的Macaulay duration ≠ Investment horizon (Liability Due date),这样就打破了利率免疫的条件,资产无法保证下一次利率变动时,仍然免疫。但是此前由于我们构建的组合满足了Macaulay duration = Investment horizon (Liability Due date),能够保证利率变动一次,不会影响到债券的投资收益率,即不会影响到债券以之前即定的收益率增长到期偿付负债。所以这一次的利率变动,不会影响到债券资产匹配负债。但是,由于这次利率发生了变动,出现了Macaulay duration ≠ Investment horizon (Liability Due date)的情况,如果要保证下次利率变动时,债券资产仍能对利率的变动免疫,实现稳定的收益增长到期偿付负债,那么就需要调整资产组合,使得其Macaulay duration重新等于Investment horizon (Liability Due date),重新满足免疫条件。所以如果要保证资产能够较好地匹配负债,就需要每一次利率变动之后,我们重新调整资产组合,使其Macaulay duration重新等于Investment horizon (Liability Due date),重新达到免疫的条件。

另外一点就是,期初构建免疫策略时,债券的Macaulay duration= Investment horizon (Liability Due date),即便利率没有变化,但是等式两边的变动速度是不一样的,Investment horizon就是时间的变化,而Macaulay duration是关于一个时间的函数,两者变动的快慢不一,所以即便利率没变,随着时间变化,两者会逐渐产生一个Gap;当Gap越来越大时,免疫的效果就会很差;所以如果要保证资产能够产生较好的免疫效果,即便利率没变,也要隔期调整资产,使得重新达到Macaulay duration= Investment horizon (Liability Due date)。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!

你涵妹 · 2024年03月16日

谢谢您 我还对duration的原理有些疑惑。我们先去找一个有确定的realized return的bond,然后我们用它来match liability。 这和后面学的cash flow原理有什么区别么? 假设我11年之后每年都有一笔liab,用duration matching来做,就是先找一个确定的realized return的bond。然后算出这个liab的pv值多少,让asset来等于这个pv liab。最后在需要cash flow的第一年全部卖出?类似一次性付清。 cf就是分好几笔用coupon来cover?