05:37 (2X)

老师,这里反复听了还是有点不理解,为什么相同的duration, 现金流更分散的bond portfolio说明前面的现金流付的更多呢?前面的现金流付的更多为什么maturity就会更长呢?

pzqa31 · 2024年03月13日

嗨,爱思考的PZer你好:

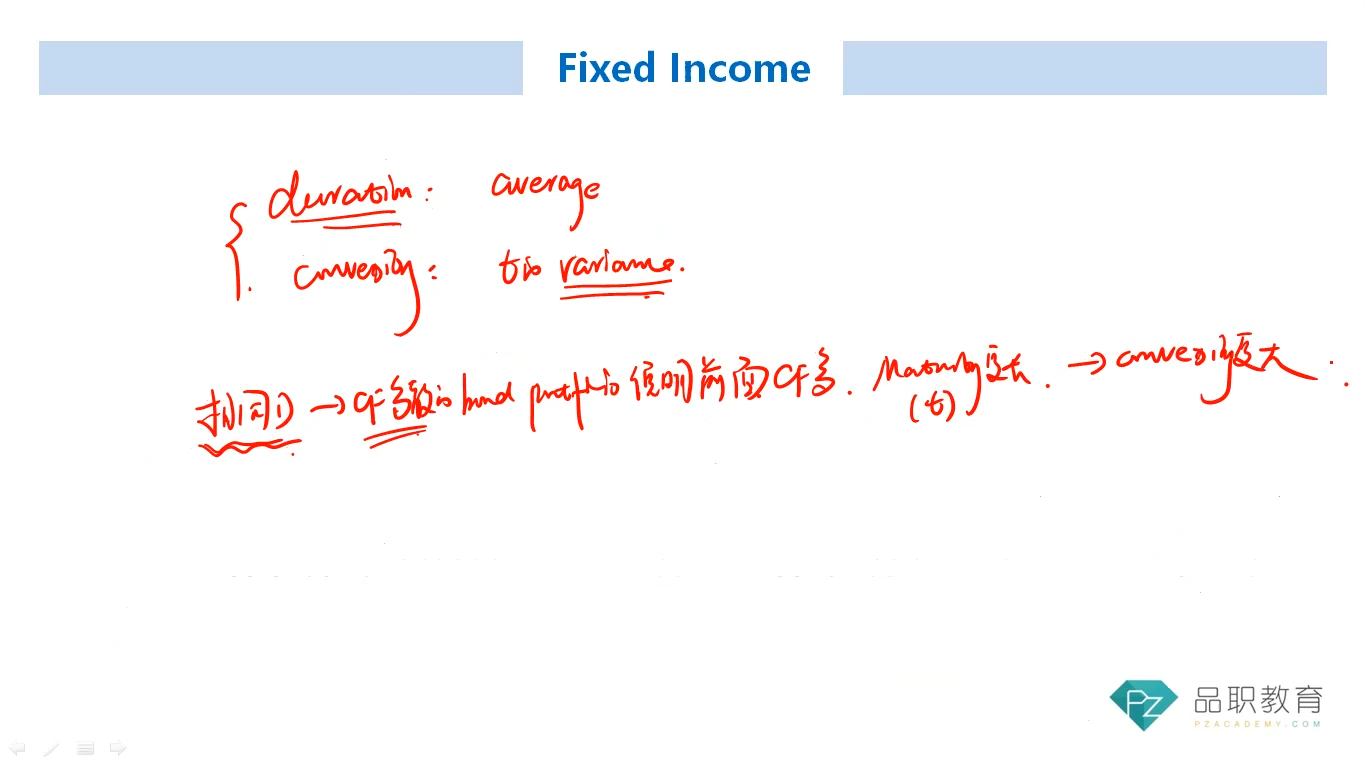

这里的Duration指的是Macaulay duration。

按照Macaulay duration的定义,他衡量的是:债券现金流发生的平均时间,所以他可以衡量我们投资债券收到现金流花费的平均时间。

那现在我们有两支债券,债券A与债券B,他俩的Macaulay duration相等。意味着平均而言,我们投资这两支债券收到现金流的时间一致。

假设现在债券A的Coupon rate更大,那就意味着投资相同的时间,投资债券A我们会收到更多的Coupon现金流,这会加速债券A现金流的回流速度,于是会缩短回收债券A现金流的平均时间,也就是会使得债券A的Macaulay duration降低。

现在为了保持债券A与债券B的Macaulay duration一致,那债券A的最后一笔现金流、本金现金流发生的时间必须要更晚(比债券B更晚),这样会延长债券A现金流发生的平均时间Macaulay duration,从而使得债券A与债券B的Macaulay duration一致。

因为Macaulay duration是平均数的概念,所以我们完全可以用平均数来理解。

两组数据的平均数一样,例如:

第一组数据:1,10,19,他的平均数是10

第二组数据:5,10,15,他的平均数也是10

两个债券的Macaulay duration都是10,意味着平均而言,投资这两支债券收到现金流的时间一致,为10年;

现在债券A的Coupon rate更大,意味着投资债券A,早期就会收到大笔现金流,例如用上面这两组数据来看,投资债券A第一年就会收到大笔现金流,只用了1年时间,就收到了债券B 5年发生的现金流;这样的话,债券A回收现金流的平均数Macaulay duration会变小。

但是为了让两支债券的现金流发生平均时间一致,保持为10年,那债券A的最后一笔现金流发生的时间必须更晚,例如,发生在第19年;这样,才会让两组的平均数一样,为10年。

----------------------------------------------

加油吧,让我们一起遇见更好的自己!