08:44 (2X)

没太懂这里为什么还要加上average unrecognized share-based compensation expense,这些难道没有对应的shares 要加么?(因为理解25m的option是对应了109000m的cash)

王园圆_品职助教 · 2024年03月07日

同学你好,你的这个问题“这些难道没有对应的shares 要加么?”助教没太看懂你的意思

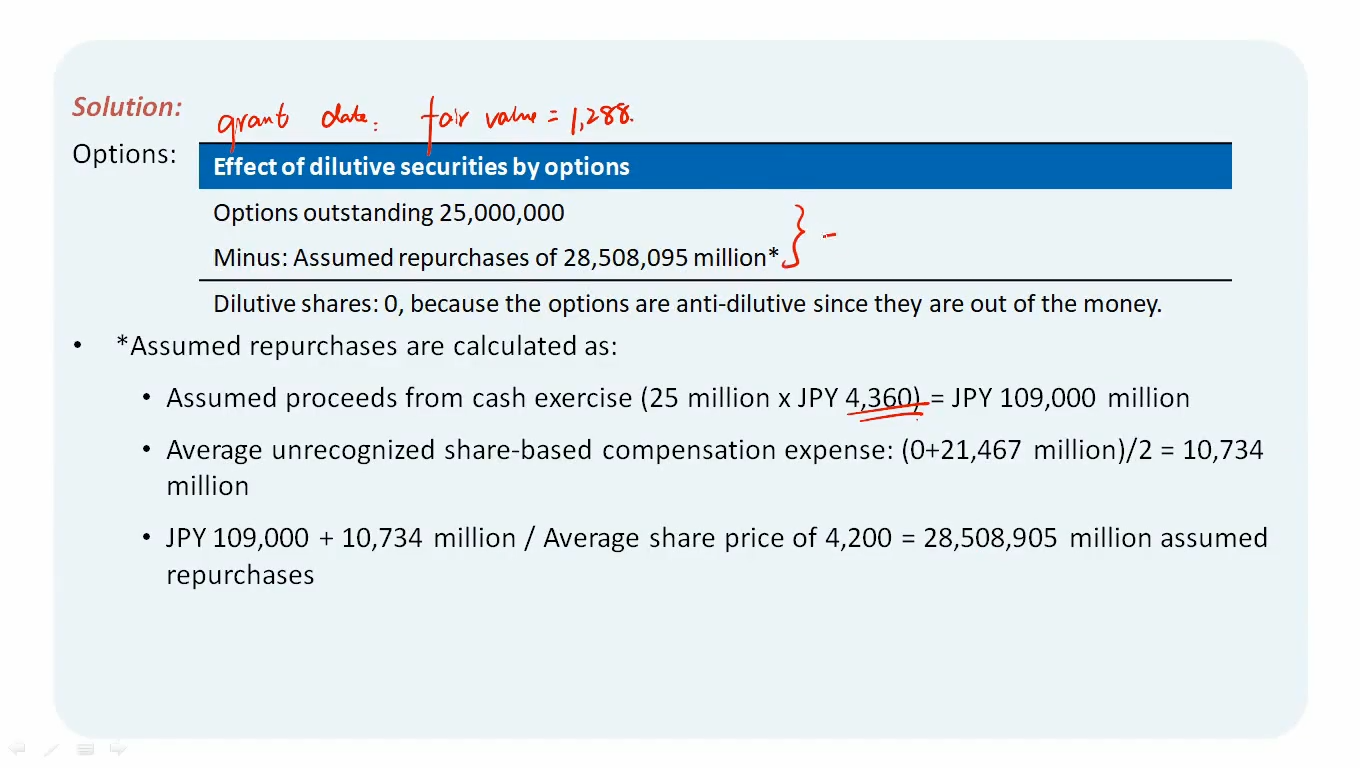

老师这里说了,在treasury stock method下,是假设option/RSU全部行权的情况下来计算这些shares到底有没有稀释作用的

既然全部都已经行权了,那在当时就已经把所有的option全部转成股票了,后续两年肯定就没有可以转换的股票了,不存在还有什么shares可以加上

另外,你截图的这两个计算公式,其实都是在计算假设行权的情况下公司有多少现金可以用来回购股票。

第一部分就是option全部行权导致的公司收到的员工买股票付出的现金109000M

第二部分则是针对最开始grant option 那天按照fair value(JPY 1288)计量的一个总的option expense产生的——正常option会有3年的vesting period,在第一年年末的时候已经确认了1/3的option expense了,但是此时假设行权,就会导致还有2/3的option expense没有确认且未来也不会确认了——这些未确认的未来的费用可以看作是公司也会将用于回购股票——这个2/3 unrecognized expense 就是这里的21467M的金额

由于费用是全年平均发生的,而不是年底一次性发生的,2/3 unrecognized expense 只是一个期末的时候的剩余expense的时点值,所以需要和期初的unrecognized expense(期初正好是0时刻还没有产生任何的 unrecognized expense,所以期初的该值为0)做平均从而计算一个更准确的全年平均值,作为本年公司可以用来回购股票的第二部分资金