老师,这道题为什呢不用5年期要用10年期的bond做roll down呢? curve 如果5年期那一段比10年期那一段陡峭的话,那不是用5年期的 roll down return比较大吗?

发亮_品职助教 · 2024年02月18日

嗨,努力学习的PZer你好:

curve 如果5年期那一段比10年期那一段陡峭的话,那不是用5年期的 roll down return比较大吗?

是的,Roll down strategy里面,曲线最陡峭的那段的roll down收益最高。所以同样是做roll down,尽可能选择曲线上最陡峭的那段期限。

当然,以上只是粗略的定性判断。因为roll down的价差收益既取决于期末、期初的利率改变,也取决于期末、期初的duration改变。所以如果要精确的计算谁的roll down return更高,可能需要计算一下前后的价差。

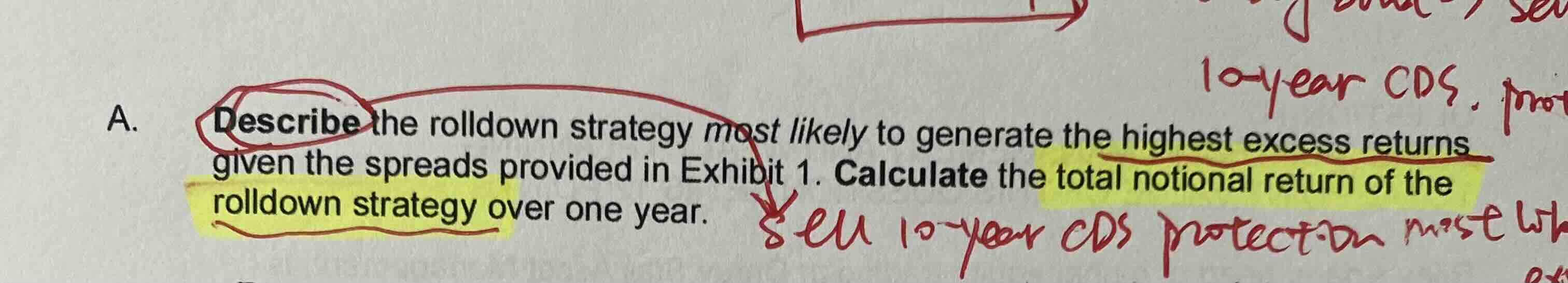

本题就是利用CDS做Roll down,需要分别算一下5-year和10-year谁的roll down更高。

这道题为什呢不用5年期要用10年期的bond做roll down呢?

这道题的答案写的时候直接写用10年做Roll down。但是我们自己在判断的时候,是要在5年和10年里面选一个,所以在草稿上需要自己算一下用5年和10年哪段的买卖价差最大。以下是思考过程:

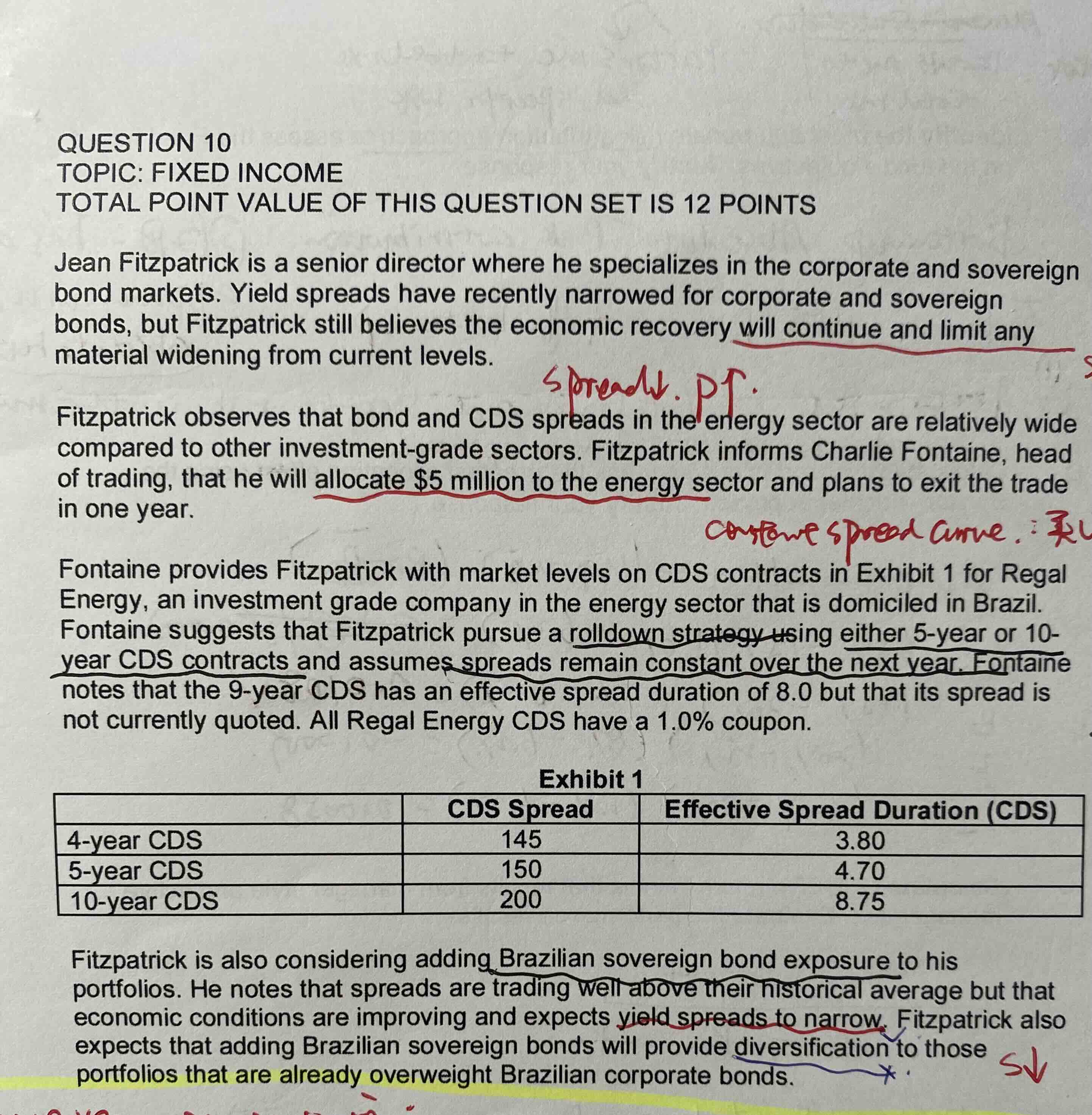

用线性差值法算出来的9年期Spread=1.90%,Duration=8;10年期Spread=2%,duration=8.75

分别算用10-year做Roll down的买卖价格

期初卖出10-year合约的价格:

CDS Price ≈ 1 + (Fixed coupon − CDS spread) × EffSpreadDurCDS

CDS 10-year Price = 0.9125 = 1 + [(1% − 2.00%) × 8.75]

期末买入9-year合约平仓CDS的价格:

CDS 9-year price = 0.928 = 1 + (1% – 1.90%) × 8.0

价差收益率是:1.70% = (0.928 – 0.9125) / 0.9125

用5年期CDS做Roll down的话,同理可以算价差收益率

期初卖出5-year CDS的价格是:

CDS 5-year Price = 0.9125 = 1 + [(1% − 1.50%) × 4.70] = 0.9765

期末买入4-year CDS的价格是:

CDS 4-year Price = 0.9125 = 1 + [(1% − 1.45%) × 3.80] = 0.9829

价差收益率是:0.6554% = (0.9829 – 0.9765) / 0.9765

剩下的coupon income一致,就不比较了。综合看,用10-year的roll down return更大。

----------------------------------------------

努力的时光都是限量版,加油!