19:18 (2X)

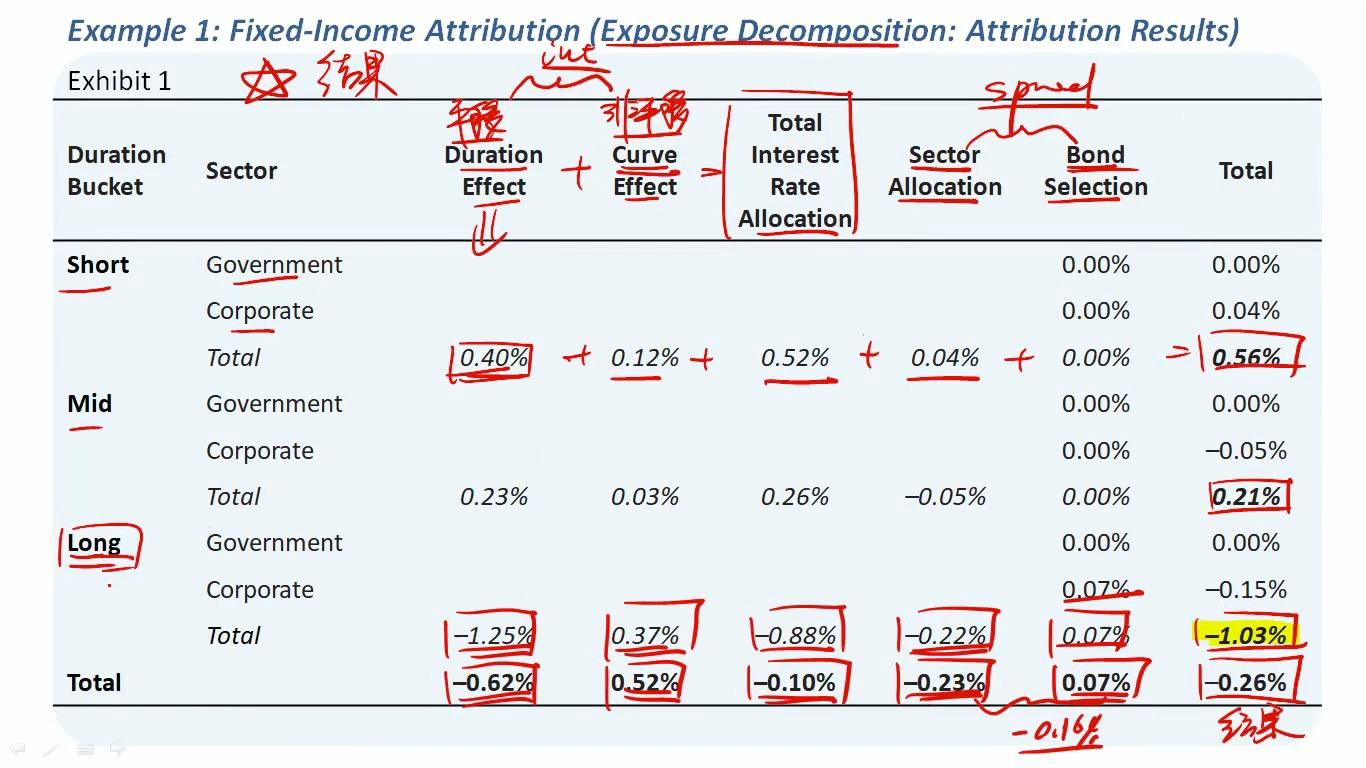

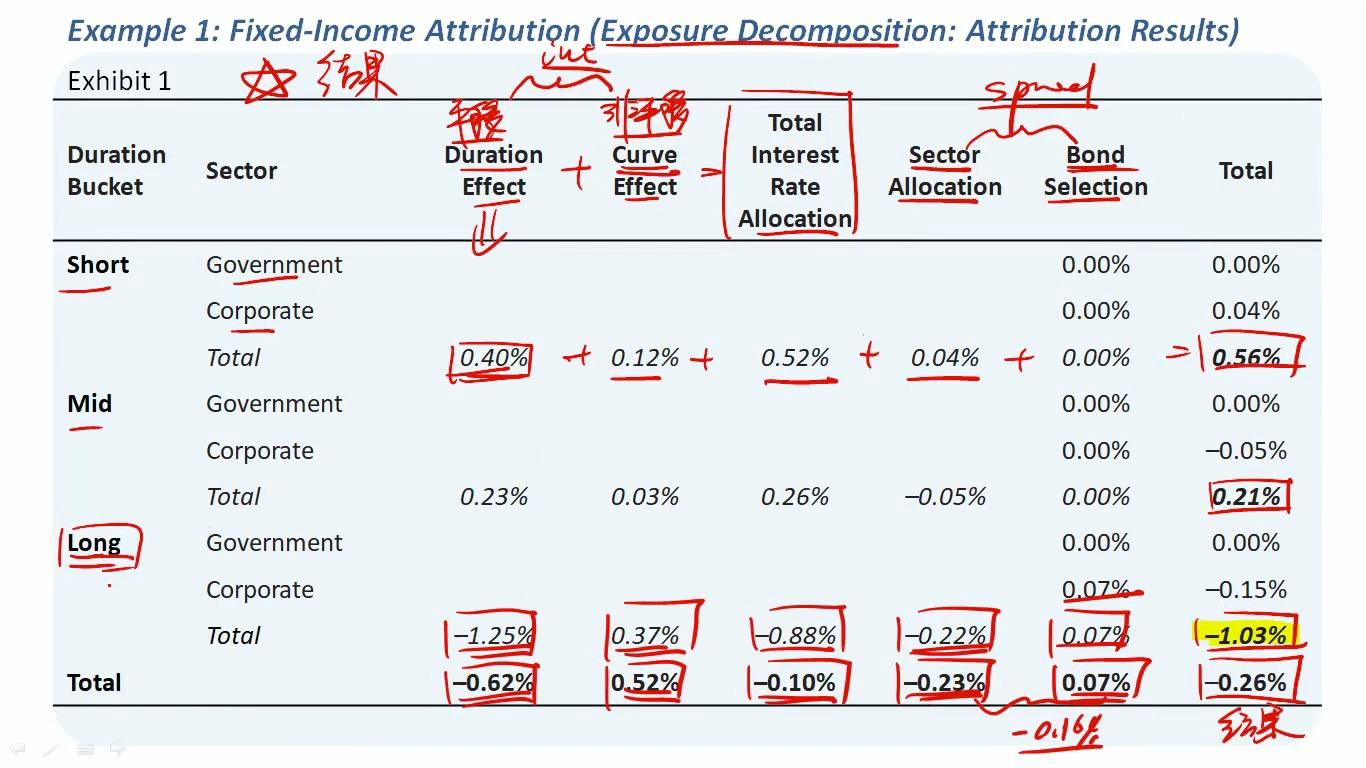

你好,请问这图里的的数据是portfolio相对于benchmark的alpha吗?比如Duration effect下的0.4%是组合短债相对于基准短债的受Duration影响的超额收益?由于yield curve中短期上升更大,然后组合少配了中短债,所以short和mid相对于benchmark都是正的超额收益?另外,虽然长期利率上涨没那么多,但也是上涨的,所以多配长债还是让组合获得了相对于benchmark -1.25%的超额收益?谢谢

秋樣 · 2024年01月27日

19:18 (2X)

你好,请问这图里的的数据是portfolio相对于benchmark的alpha吗?比如Duration effect下的0.4%是组合短债相对于基准短债的受Duration影响的超额收益?由于yield curve中短期上升更大,然后组合少配了中短债,所以short和mid相对于benchmark都是正的超额收益?另外,虽然长期利率上涨没那么多,但也是上涨的,所以多配长债还是让组合获得了相对于benchmark -1.25%的超额收益?谢谢

老师,另外麻烦解释下Curve effect。为啥这里三个超额收益都是正的呢?Duration effect下明明long那一栏是负数呀!说明yield curve在变flatten呀! 而且为啥这里会同时出现duration effect和curve effect?yield curve是同时在平移和非平移?所以长短端时刻在变化?

笛子_品职助教 · 2024年01月29日

嗨,爱思考的PZer你好:

Hello,亲爱的同学~

绝对的久期效应,确实是负数。

因为利率只要上升,债券价格下跌,久期给的收益就是负的。

但这道例题,并不是绝对的久期效应,是相对的久期效应。

例如:利率上升,但benchmark的久期更长,portfolio的久期更短。

那么这种情况下,虽然portfolio在久期上是亏了,但benchmark亏得更多,这个时候,portfolio的久期就是有超额正收益,因为亏得比benchmark要少。

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!