07:06 (1.5X)

我能理解到, 现金流越分散, convexity 越大。

下面的内容,没有理解到

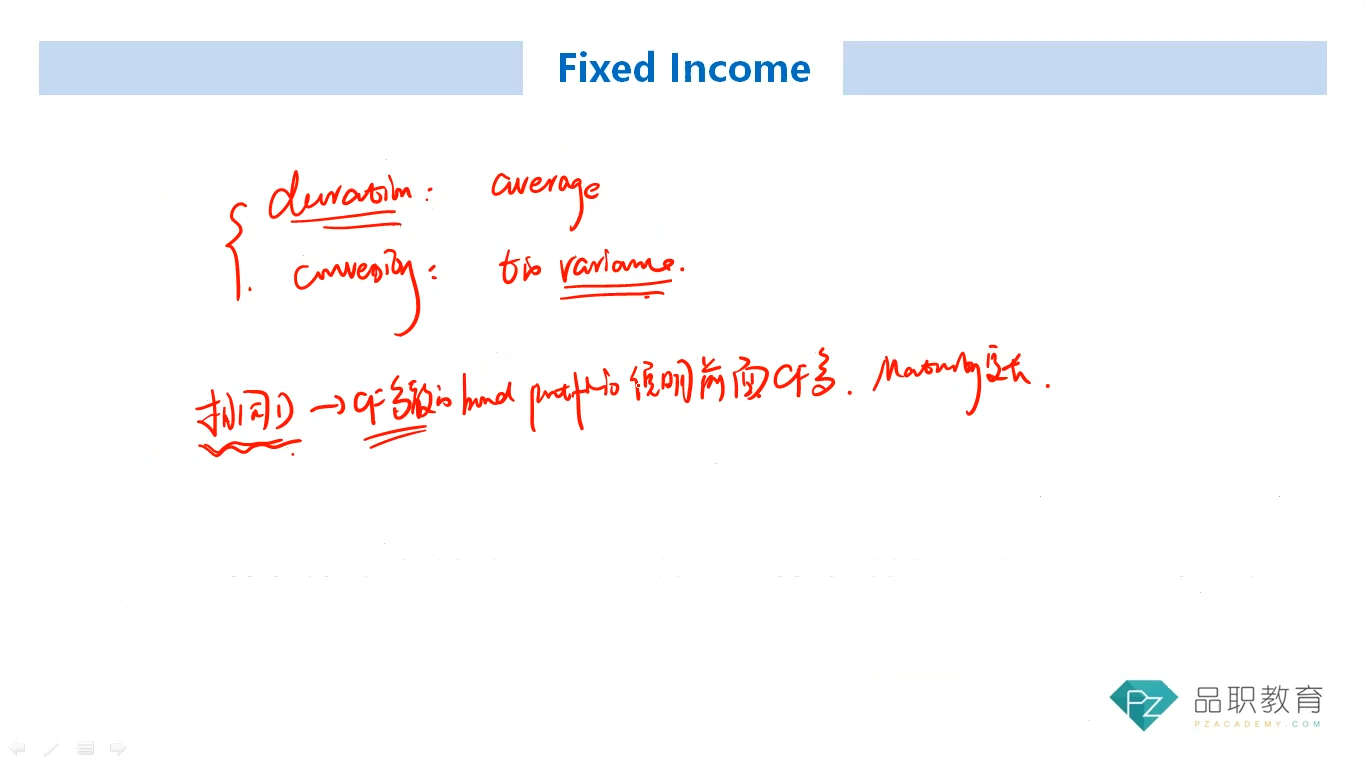

1, 相同的duration, Cash flow 分散的bond porfolio 说明前面的cash flow 多, 且maturity 更长,没听懂

2, 现金流越集中的bond portolio, cash flow 集中,还能有一样的duration, 说明还款期短,没听懂,

3, convexity 和t 的平方成比例, t 的平方越大,convexity 越大,这是哪里来的?

4, duration 就是指平均还款期, maturity 是指portfolio 到期。 这里我没明白,比如一个单一的债券, 他的duration 和 maturity 应该是差不多的? 但如果是一个porfolio,可能现金流在前面多,前面还款多,duration 比较小, 但是结束整个portolio 是一个长期的maturity。 所以duration 和 maturity 就不像单一债券那样匹配,会出现duration 和maturity 相差很多的情况?