虽然课后题视频说单个负债match只考虑,mv,麦考利久期,convexity。可是为什么不能是key rate duration

pzqa015 · 2023年12月29日

嗨,从没放弃的小努力你好:

KRD是假定Portfolio中全是零息债,每一个关键时间点(债券到期时间)利率变动,其他期限利率不变,对Portfolio value的影响。KDRi=wi*Di,wi为i时刻到期债占portfolio value的权重,Di为i期限债的久期,因为是0息债,所以每一个时间点的现金流都是本金,KDRi表示只有第i个时间点收益率的变动对组合value的影响。Portfolio中有几个关键时间点,就有几个KRD。

----------------------------------------------加油吧,让我们一起遇见更好的自己!

pzqa015 · 2023年12月29日

嗨,爱思考的PZer你好:

Single Liability情况cover Liab的条件是

PVA≥PVL(≥而不是=的原因下面会解释)

MacDA=MacDL

Min Convexity

Multiple Liab情况下cover Liab的条件是

PVA≥PVL

BPVA=BPVL

ConvexityA>ConvexityL 且Minimized

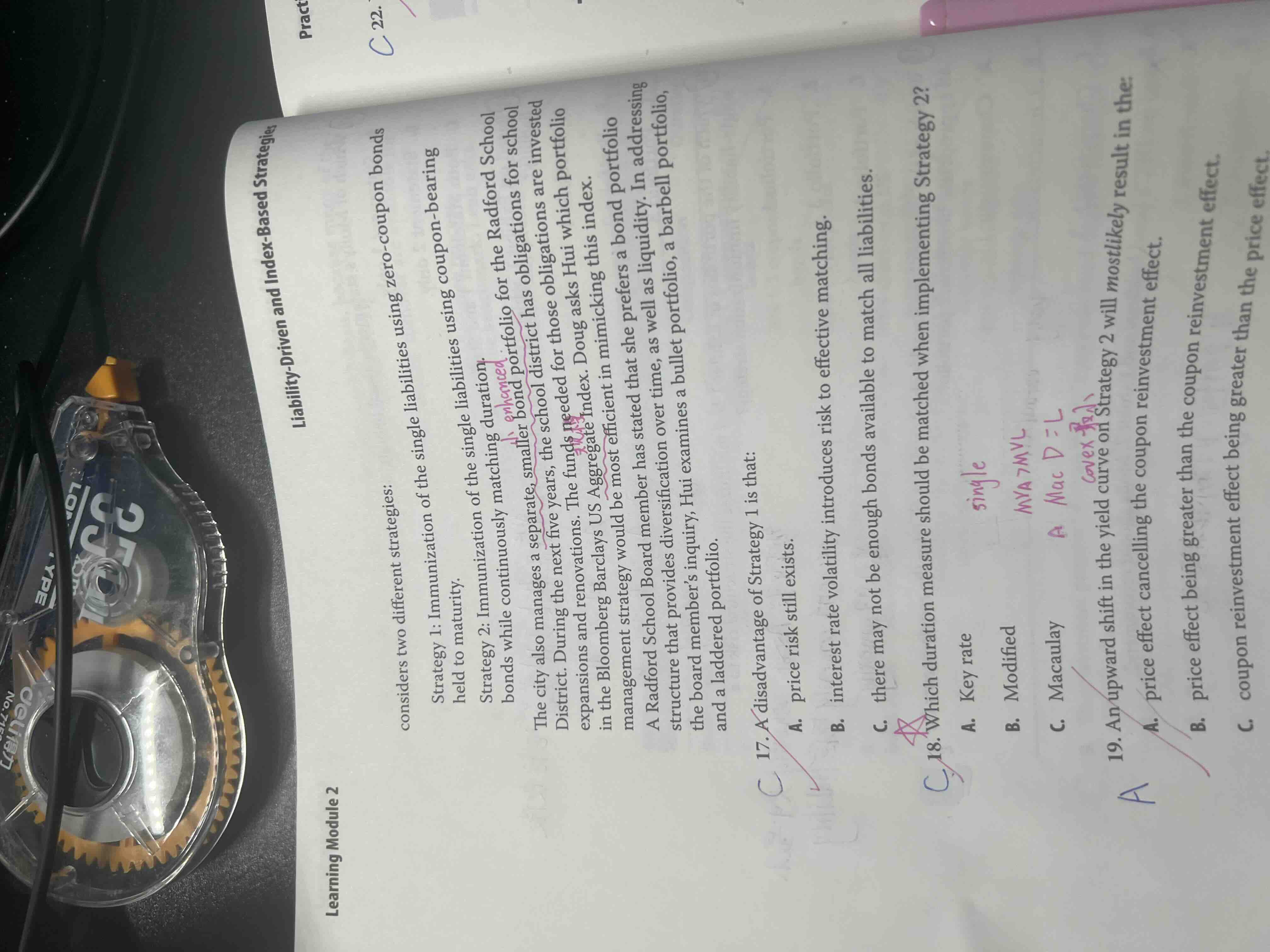

所以,这道题strategy2是single liability,只考虑mac duration.

Single liability的条件的原理是这样的:

首先,负债的Duration=负债的maturity(因为只有一笔现金流)①,由于资产是为了匹配负债,因此在负债到期的时候,资产端要有现金流来确保可以应付负债,可以推出FVA=FVL②以及负债的maturity=资产端的投资期③,综合①③,推出负债的Duration=资产端的投资期④;

其次,单看资产端,当资产的Duration(MacD)=资产端的投资期⑤时候,可以实现资产投资的reinvestment风险(资产期间现金流在投资产生的风险)和price risk相当(资产的自然到期期限是大于资产Duration的,因此,资产的自然到期期限是大于资产端的投资期,所以一定会有投资到期时提前卖出资产行为发生,因此一定会有price risk),此时,投资的收益可以锁定,我们可以得到一个realized return r,这个r可以保证PVA(1+r)T=FVA⑥,结合②与⑥,我们可以得到PVA(1+r) T= FVL,所以可以推出PVA=PVL。但其实,在单笔现金流负债负债时,我们为了能够足额覆盖到期负债,也应该是PVA≥PVL。只不过单笔现金流负债负债的现金流简单,我们又能锁定r,所以我们用PVA=PVL,是为了期初少准备些资金PVA,节省Initial cost。

Mulitple Liability的情况下,因为负债端也有多笔现金流,结构变得复杂,因此,我们不能为了节省成本而让PVA=PVL,而是应该保证能够让Asset cover Liability,故用PVA≥PVL。

同时,我们放弃了MDA=MDL的条件,而是用BPVA=BPVL的条件,因为

BPVA=MV*MD*1bp,由于PVA≥PVL,所以,若仍用MDA=MDL,则不能保证收益率变动情况下,资产与负债的绝对值变化相等,而我们cover liab的初衷,就是想让资产与负债面对收益率曲线变化时能够同步变化,所以,我们用BPVA=BPVL

----------------------------------------------就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

Shepherd · 2023年12月29日

这个我知道 但是我想知道 为什么不用key rate duration key rate duration不是每个节点都match吗