老师请问 怎么理解 这句话 bear on the issue of controlling systematic risk exposure in asset allocation. 为什么控制systematic risk?谢谢

lynn_品职助教 · 2023年12月26日

嗨,从没放弃的小努力你好:

一、

systematic risk 系统性风险是指国家因多种外部或内部的不利因素经过长时间积累没有被发现或重视,在某段时间共振导致无法控制使金融系统参与者恐慌性出逃(抛售),造成全市场投资风险加大。系统性风险对市场上所有参与者都有影响,无法通过分散投资来加以消除。

系统性风险包括政策风险、经济周期性波动风险、利率风险、购买力风险、汇率风险。其中政策和宏观的变化交互影响市场的流动性。

二、

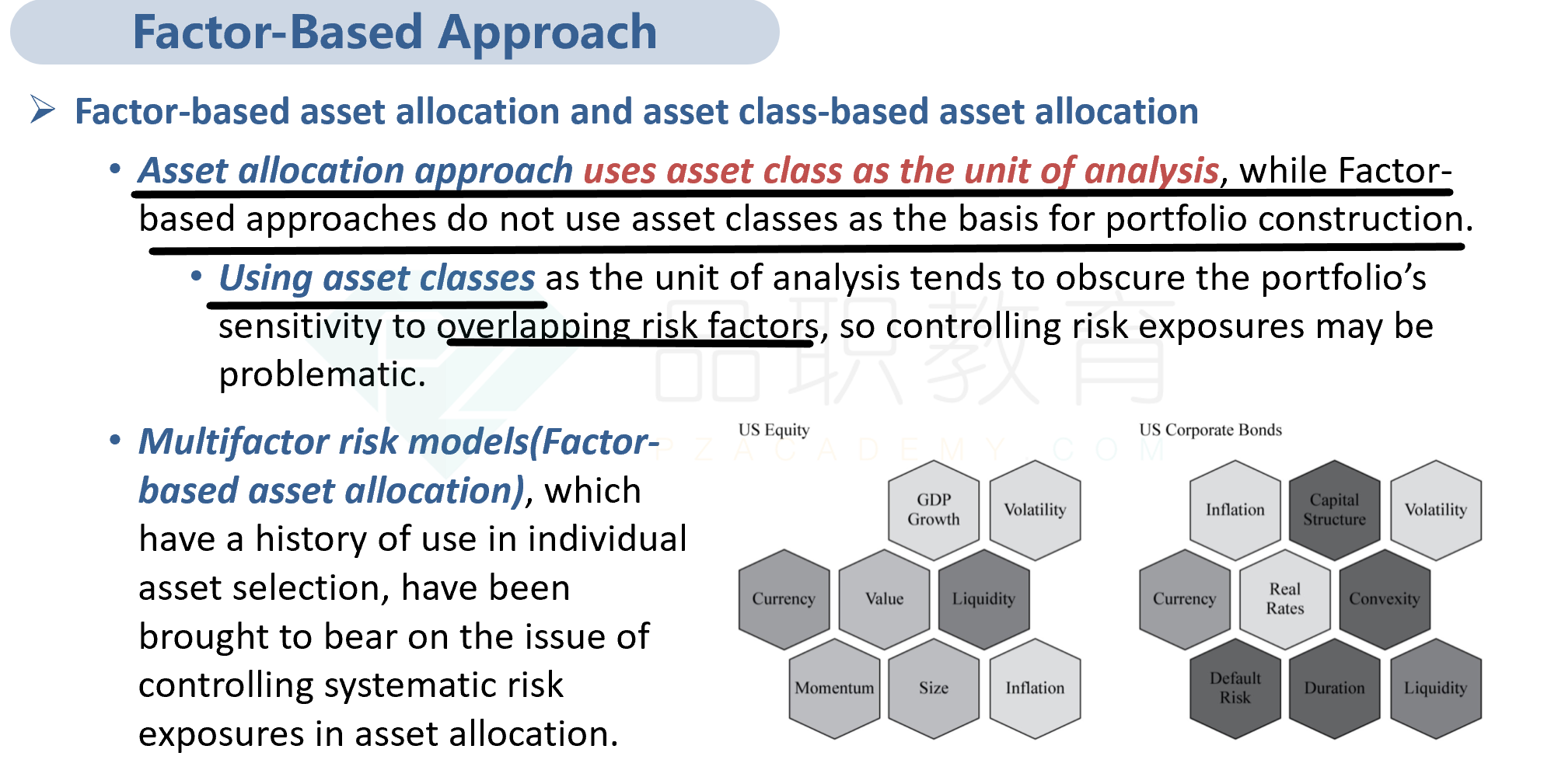

asset class approach的资产配置,不同资产类型有可能会对同一个风险因子有敏感性。比如美国的 股票 和 公司债 都会受到波动性、汇率、流动性等因素的影响,所以在这些风险因素上,不同资产类型也会有交叉。

factor based approach的投资理念就是针对风险因子来做投资,优点是直接投资了风险因子而不是资产大类,所以分散化效果更好。

那么相比asset class allocation来说。因为asset class之间会有风险的重叠,比如股票和债券,都会受inflation risk的影响,所以想控制住某些风险因子是很难的。

但是通过factor based allocation, 每个risk factor都可以被剥离出来,所以有关系统性风险的因子、也就是宏观层面的因子,可以被找出来单独管理。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!