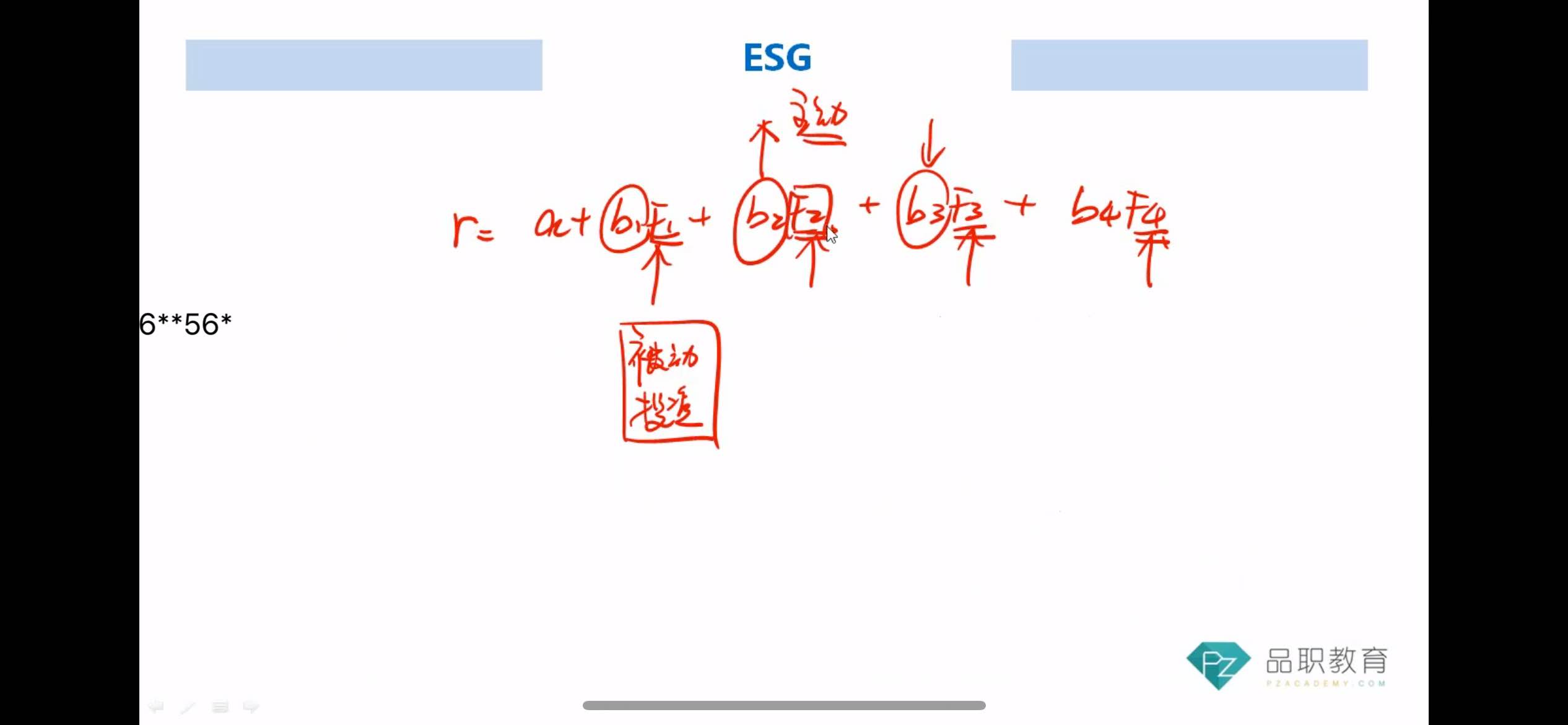

量化策略和Smart Beta策略不都是这个公式吗,有什么区别呢?

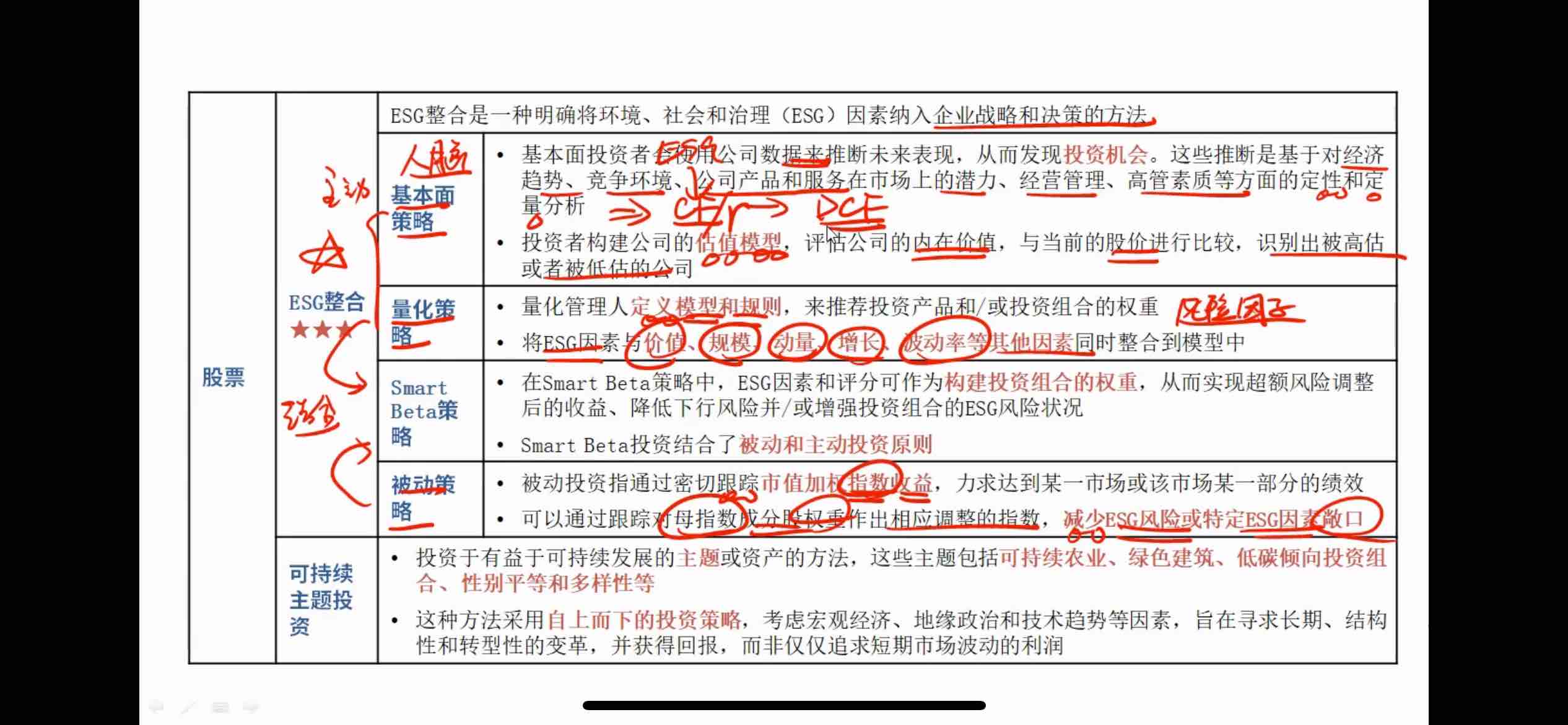

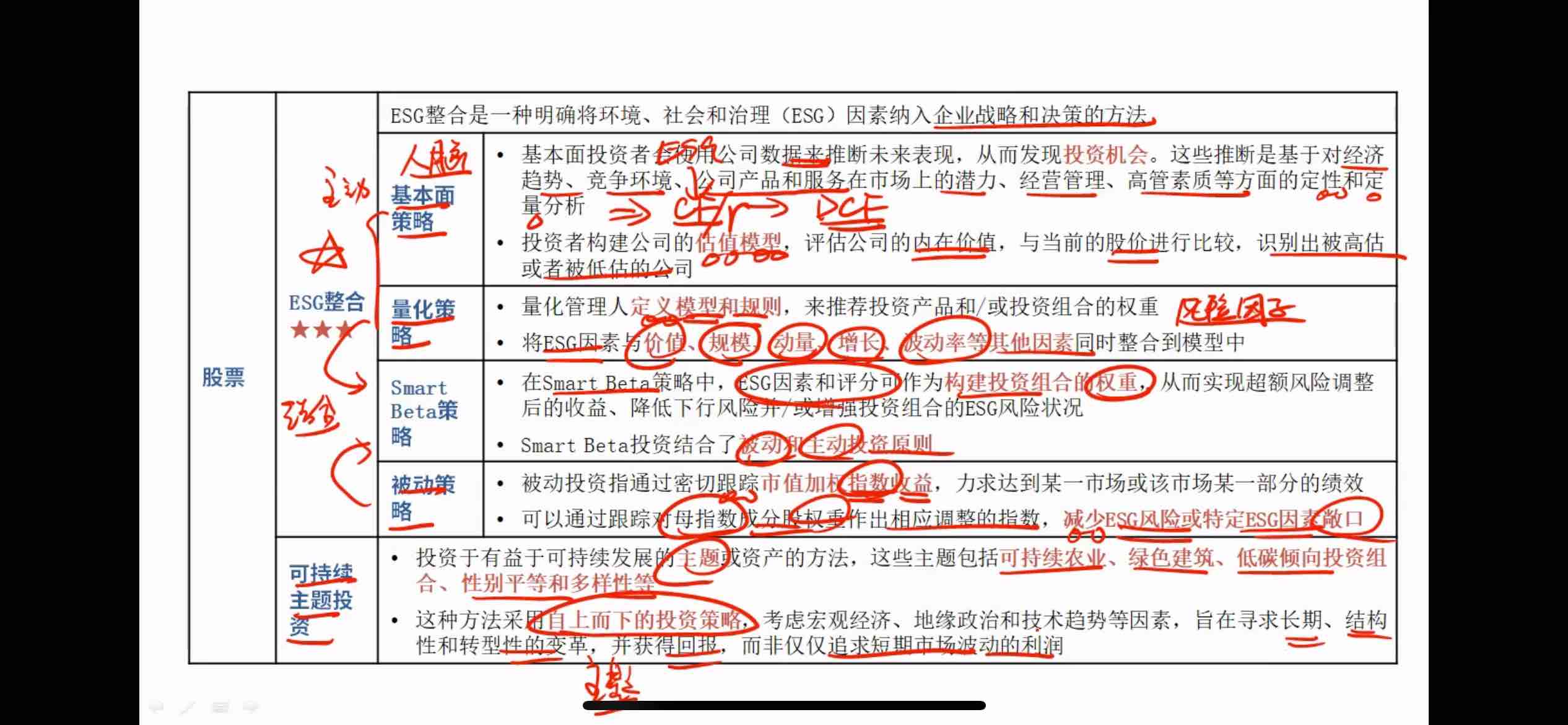

被动策略不是讲不要筛选的,现在怎么讲又要筛选,还要指数?什么指数呢?

怎么理解可持续主题投资是一个自上而下的投资策略呢

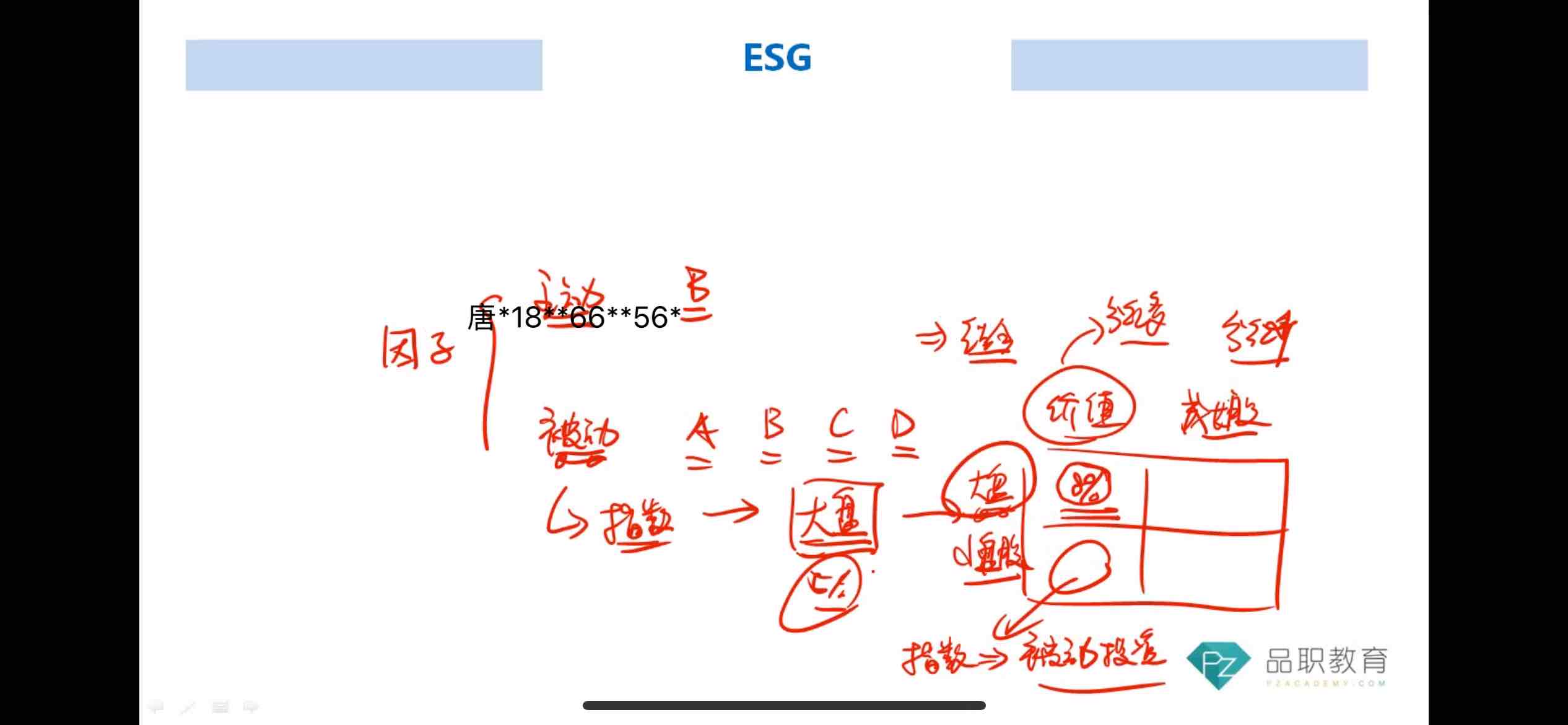

因子和ESG指数怎么理解?有什么区别?

Smart Beta策略是考虑所有投资组合的所有因子吗,然后在每个因子下面做主动筛选?但是这个图,第一个因子下大盘都只有5%,大盘价值股,怎么会有8%了呢?

股票考虑的上行 下行,是风险吗?什么是上行风险和下行风险?还是上行机遇,下行风险?

王岑 · 2023年12月21日

嗨,爱思考的PZer你好:

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!