NO.PZ2018111501000023

问题如下:

Testa acquired

a Spanish packaging company. The Spanish investment involved Testa acquiring

200,000 shares of a packaging company at EUR90 per share. He decided to fully

hedge the position with a six month USD/EUR forward contract. Details of the

euro hedge at initiation and three months later are provided in Exhibit 1.

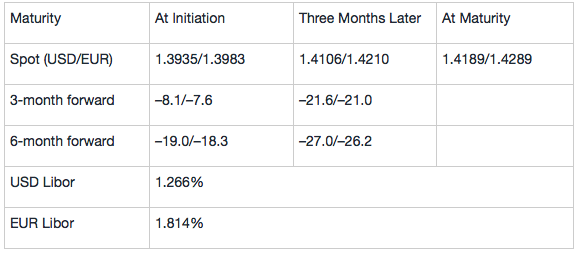

Exhibit 1 2009 Spot and Forward USD/EUR Quotes (Bid-Offer) and Annualized Libor Rates

Using Exhibit 1, if the Spanish shares had been sold after three months, the mark-to-market value (in US dollars) the manager will report is closest to:

选项:

A.

-$489,182.

B.

-$489,850.

C.

-$491,400.

解释:

B is correct.

考点:Mark-to-market value of Forward Contract

解析:0时刻签订6个月远期合约,卖欧元,所以卖1欧元可获得1.3935-19/10000=1.3916USD.

3个月后,为了提早结束之前签订的远期合约,所以签订3个月的反向对冲合约,买欧元,所以买1欧元需支付-(1.4210-21/10000)=-1.4189USD。

合约的面值为200,000* EUR90 per share= EUR 18m,所以6个月后的现金流轧差为:USD(1.3916-1.4189)*18m, 以USD Libor=1.266%折到3个月后,所以折现的时间为90天,单利计算,(1.3916-1.4189)*18m/(1+1.266%*90/360)= -USD489,850。

关于报价的选择:

“The Spanish investment involved Testa acquiring 200,000 shares of a packaging company at EUR90 per share”,意思是说这笔西班牙的投资使得Testa拥有了18 million的欧元股票。即拥有外币EUR的投资是18 million。

一、 因此在期初short 6个月的forward on EUR,合约到期的时候我们就按照合约规定的汇率卖出EUR,将会收到USD。对应表格的第二列“at initiation”这一列和第4行。

此时有两种判断方法:

1. 按照乘小除大方法。首先标价形式是USD/EUR,到期我们是要卖掉EUR,拿到USD,因此我们需要消掉分母的EUR,消分母,应该相乘。相乘乘以小的。看一下这组数据:1.3935-19bp/1,3983-18.3bp,很明显较小的数据是1.3935-19bp,因此就有了答案中的“卖1欧元可获得1.3935-19/10000=1.3916USD.”

2. 按照作为dealer对手方来考虑。首先表格给到的是dealer的bid/ask价格,即dealer的买卖价格。我们到期的时候要卖掉EUR,对应的就是dealer买EUR,所以应该使用表格中的bid价格,也就是1.3935-19bp。

总结:这两种方法都可以。第二种方法站在dealer对手方的角度去理解更不容易出错,也不用想着乘小除大的口诀,可以尝试理解使用。

二、 3个月后平仓的时候,反向对冲合约,因此此时是买EUR,付出USD。对应看表格的第三列第三行。

此时仍是两种方法,按照乘小除大,由于我们现在是想买EUR,按照标价形式USD/EUR,我们是要消掉分子,消分子应该相除,相除应该除以大的,因此使用的是1.4210-21bp,与解析一致;

另一种站在dealer的角度,我们现在买EUR,对应dealer卖出EUR,因此应该用dealer的ask价格,也是1.4210-21bp

请问折现率怎么判断,持有eur,不是应该用eur的折现率么